2011.7最新房贷利率调整表及相关政策

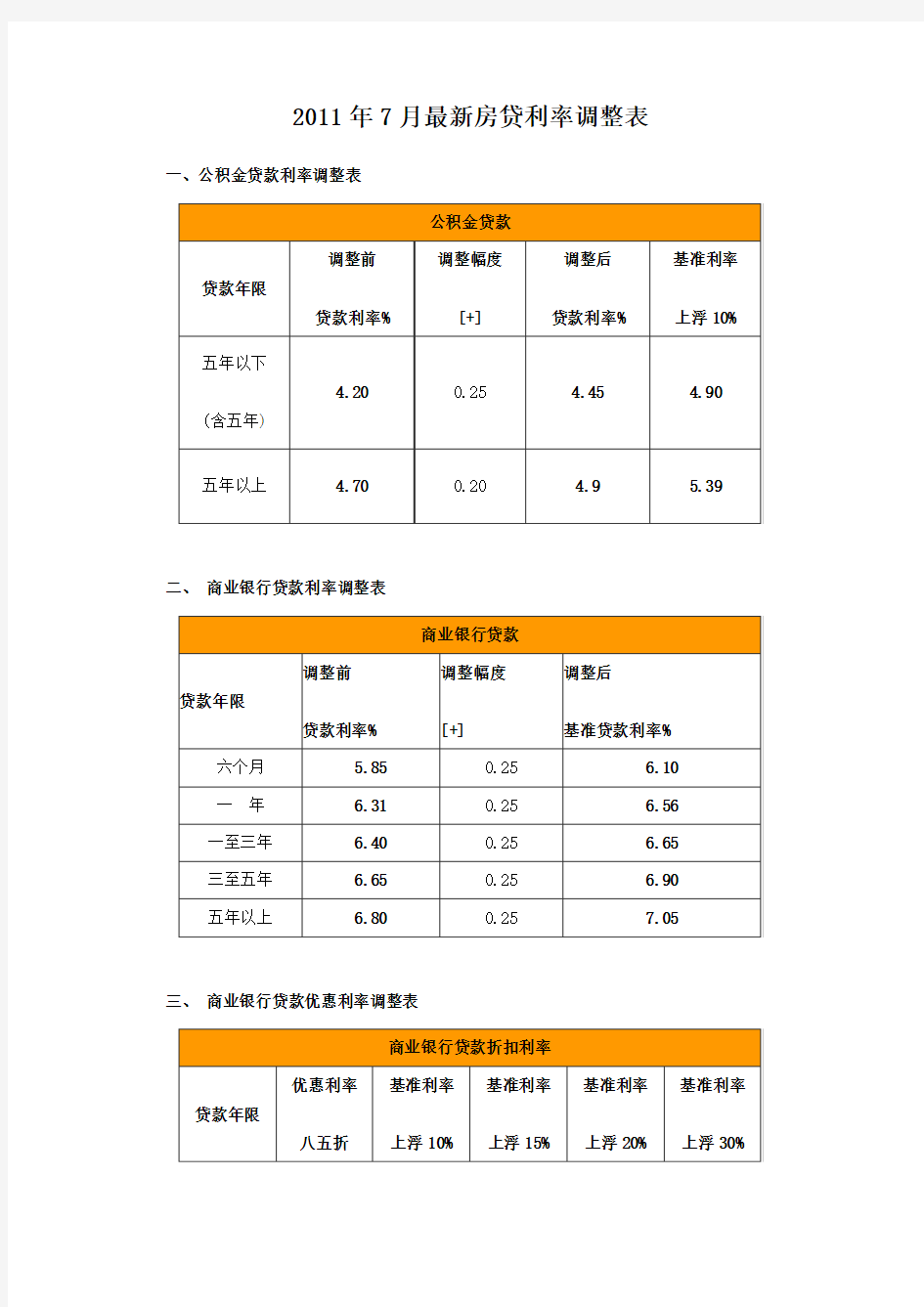

2011年7月最新房贷利率调整表一、公积金贷款利率调整表

二、商业银行贷款利率调整表

三、商业银行贷款优惠利率调整表

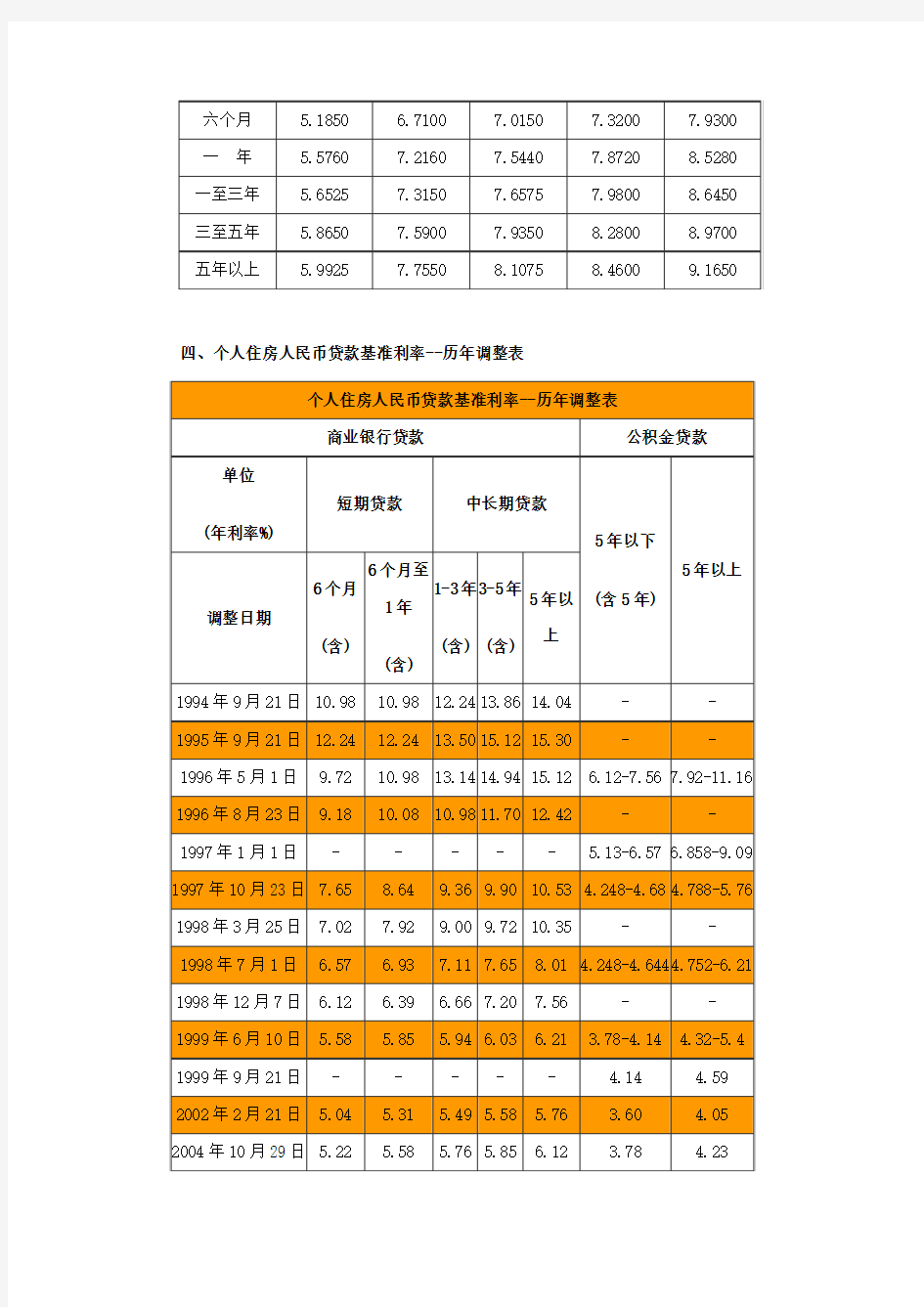

四、个人住房人民币贷款基准利率--历年调整表

近十年的个人贷款五年以上基准利率走势图

2011最新银行存款贷款利率表百万房贷增

央行今年第三度加息0.25% 自去年10月以来5次加息使存款基准利率由2.25%升至3.5% 。

房贷政策

一、首套房贷政策

首套房贷:指借款人第一次利用贷款所购买用于自住的房屋。

房贷政策:首套房贷最低可享受7折基准利率优惠,最低首付20%。

现行情况:2011年,各大银行陆续取消了首套房贷的利率优惠,目前仅有个别银行对优质客户有少量利率优惠,大部分银行对首套房贷执行基准利率,一些银行甚至上调了首套房贷利率。大部分银行对首套房贷要求首付30%。

二、二套房贷政策

二套房贷:指已利用银行贷款购买住房的家庭,再次向商业银行申请贷款时,均应按第二套房贷政策执行。

二套房贷认定标准:商业性个人住房贷款中居民家庭住房套数,依据拟购房家庭(包括借款人、配偶及未成年子女)成员名下实际拥有成套住房数量认定。

三部委(中华人民共和国住房和城乡建设部、中国人民银行、银监会)个人房贷二套房认定标准原文:

有下列情形之一的,贷款人应对借款人执行第二套(及以上)差别化住房信贷政策:

(一)借款人首次申请利用贷款购买住房,如在拟购房所在地房屋登记信息系统(含预售合同登记备案系统,下同)中其家庭已登记有一套(及以上)成套住房的;

(二)借款人已利用贷款购买过一套(及以上)住房,又申请贷款购买住房的;

(三)贷款人通过查询征信记录、面测、面谈(必要时居访)等形式的尽责调查,确信借款人家庭已有一套(及以上)住房的。

四、对能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房贷款的,贷款人按本通知第三条执行差别化住房信贷政策。对不能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房贷款的,贷款人按第二套(及以上)的差别化住房信贷政策执行。

二套房贷政策:对贷款购买第二套住房的家庭,首付款比例不低于60%,贷款利率不低于基准利率的1.1倍。

现行情况:全国多地颁发限购令,一些地区对非本地户口者限制购买第二套房。一些银行对二套房贷利率上调幅度在30%以上。

三、三套房贷政策

(一)各商业银行停止发放三套房商业贷款;

(二)停止发放三套房公积金贷款;

(三)省会城市户籍家庭第三套房停购,非户籍家庭第二套房停购。

新国八条房地产政策

?1、二套房房贷首付比例提高至60%

?2、对个人购买住房不足5年转手交易,统一按销售收入全额征税

?3、本地2套房和外地1套房家庭将停购

?4、商业银行暂停发放居民家庭购买第三套及以上住房贷款

?5、囤地捂盘房企停发股票债券停贷

?6、落实住房保障和稳定房价工作的约谈问责机制

?7、在一定时期内,要从严制定和执行住房限购措施

?8、坚持和强化舆论引导

银行历年贷款利率一览表

银行贷款利率一览 2020年6月最新存贷款基准利率: 2020年6月份最新银行利率、最新银行存贷款利率调整一览,银行信息港获悉:中国人民银行决定,自2015年12月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低企业融资成本。 其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%。 中国人民银行决定,自2015年12月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低社会融资成本。其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%;其他各档次贷款及存款基准利率、人民银行对金融机构贷款利率相应调整;个人住房公积金贷款利率保持不变。同时,对商业银行和农村合作金融机构等不再设置存款利率浮动上限,并抓紧完善利率的市场化形成和调控机制,加强央行对利率体系的调控和监督指导,提高货币政策传导效率。 自同日起,下调金融机构人民币存款准备金率0.5个百分点,以保持银行体系流动性合理充裕,引导货币信贷平稳适度增长。同时,为加大金融支持“三农”和小微企业的正向激励,对符合标准的金融机构额外降低存款准备金率0.5个百分点。

其他各档次贷款及存款基准利率相应调整。(本利率为2020年6月份最新银行利率,银行存款贷款基准新利率) 银行信息港特别提示:这次个人住房公积金存贷款利率没有更随一起降低。 以下银行信息港为大家整理的2015年12月24日起执行的最新银行存贷款基准利率表(更新于2020年6月1日): 2020年6月份最新银行存贷款基准利率表 2020年6月份最新银行存贷款基准利率表 各项存款利率(银行信息港提供)利率 活期存款0.35 整存整取定期存款利率 三个月1.10 半年1.30 一年1.50 二年2.10

2011.7最新房贷利率调整表及相关政策

2011年7月最新房贷利率调整表一、公积金贷款利率调整表 二、商业银行贷款利率调整表 三、商业银行贷款优惠利率调整表

四、个人住房人民币贷款基准利率--历年调整表

近十年的个人贷款五年以上基准利率走势图 2011最新银行存款贷款利率表百万房贷增 央行今年第三度加息0.25% 自去年10月以来5次加息使存款基准利率由2.25%升至3.5% 。

房贷政策 一、首套房贷政策 首套房贷:指借款人第一次利用贷款所购买用于自住的房屋。 房贷政策:首套房贷最低可享受7折基准利率优惠,最低首付20%。

现行情况:2011年,各大银行陆续取消了首套房贷的利率优惠,目前仅有个别银行对优质客户有少量利率优惠,大部分银行对首套房贷执行基准利率,一些银行甚至上调了首套房贷利率。大部分银行对首套房贷要求首付30%。 二、二套房贷政策 二套房贷:指已利用银行贷款购买住房的家庭,再次向商业银行申请贷款时,均应按第二套房贷政策执行。 二套房贷认定标准:商业性个人住房贷款中居民家庭住房套数,依据拟购房家庭(包括借款人、配偶及未成年子女)成员名下实际拥有成套住房数量认定。 三部委(中华人民共和国住房和城乡建设部、中国人民银行、银监会)个人房贷二套房认定标准原文: 有下列情形之一的,贷款人应对借款人执行第二套(及以上)差别化住房信贷政策: (一)借款人首次申请利用贷款购买住房,如在拟购房所在地房屋登记信息系统(含预售合同登记备案系统,下同)中其家庭已登记有一套(及以上)成套住房的; (二)借款人已利用贷款购买过一套(及以上)住房,又申请贷款购买住房的; (三)贷款人通过查询征信记录、面测、面谈(必要时居访)等形式的尽责调查,确信借款人家庭已有一套(及以上)住房的。 四、对能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房贷款的,贷款人按本通知第三条执行差别化住房信贷政策。对不能提供1年以上当地纳税证明或社会保险缴纳证明的非本地居民申请住房贷款的,贷款人按第二套(及以上)的差别化住房信贷政策执行。 二套房贷政策:对贷款购买第二套住房的家庭,首付款比例不低于60%,贷款利率不低于基准利率的1.1倍。

历年房贷利率调整汇总情况

历年房贷利率调整汇总 一、1998年(1998年5月9日,《个人住房贷款管理办法》起。)1998年5月9日《办法》出台,应在3月25日至7月1日之间, 个人住房贷款利率(年利率%) 信贷 1年期以下(含1年),7.02; 期限为1至3年(含3年),7.92; 期限为3年至5年(含5年),9.00; 期限为5年至10年(含10年),9.72; 期限为10年以上,最高不超过10.21。 公积金 贷款期限为1年至3年(含3年),4.68; 期限为3年至5年(含5年),5.04; 期限为5年至10年(含10年),5.22; 期限为10年至15年(含15年),5.76; 期限为15年至20年(含20年),6.3。 1998年7月1日至12月7日, 个人住房贷款利率(年利率%) 信贷 1年期以下(含1年),6.57; 期限为1至3年(含3年),6.93; 期限为3年至5年(含5年),7.11; 期限为5年至10年(含10年),7.65; 期限为10年以上,最高不超过8.03。 公积金 贷款期限为1年至3年(含3年),4.59; 期限为3年至5年(含5年),4.95; 期限为5年至10年(含10年),5.13; 期限为10年至15年(含15年),5.67; 期限为15年至20年(含20年),6.21。 1998年12月7日起 个人住房贷款利率(年利率%) 信贷 1年期以下(含1年),6.12; 期限为1至3年(含3年),6.39; 期限为3年至5年(含5年),6.66; 期限为5年至10年(含10年),7.20; 期限为10年以上,最高不超过7.56。 公积金 贷款期限为1年至3年(含3年),4.59;

贷款利率表

年限 公积金商贷 首套上浮10% 基础上浮10% 上浮20% 上浮30% 上浮40% 3.25% 3.575% 4.9% 5.39% 5.88% 6.37% 6.86% 5 179.5 182.25 188.25 190.50 192.80 195.4 197.34 10 97.70 99.24 105.58 107.98 110.50 112.9 115.4 15 70.27 71.8 6 78.56 81.13 83.74 86.40 89.10 20 56.70 58.38 65.44 68.1 7 70.94 73.80 76.67 25 48.70 50.47 57.8 8 60.75 63.67 66.74 69.80 29 44.41 46.20 53.88 56.87 59.94 63.07 66.30 30 43.53 45.32 53.07 56.09 59.20 62.34 65.57 年 限 公积金商贷 首套上浮10% 基础上浮10% 上浮20% 上浮30% 上浮40% 3.25% 3.575% 4.9% 5.39% 5.88% 6.37% 6.86% 5 179.5 182.25 188.25 190.50 192.80 195.4 19 7.34 10 97.70 99.24 105.58 107.98 110.50 112.9 115.4 15 70.27 71.86 7 8.56 81.13 83.74 86.40 8 9.10 20 56.70 58.38 65.44 68.17 70.94 73.80 76.67 25 48.70 50.47 57.88 60.75 63.67 66.74 69.80 26 47.52 49.27 56.76 59.65 62.64 65.67 68.76 27 46.40 48.16 55.71 58.64 61.63 64.70 67.87 28 45.37 47.14 54.76 57.72 60.74 63.84 67.03 29 44.41 46.20 53.88 56.87 59.94 63.07 66.30 30 43.53 45.32 53.07 56.09 59.20 62.34 65.57

最新银行贷款利率表.doc

最新银行贷款利率表 今天我为大家整理了,方便大家了解各大银行的借贷利率,以便于选择自己在哪家银行借贷会更合适一些。 : 银行收紧房贷利率与GDP增长: 2016上半年深圳楼市继续不平凡暴涨,又让银行开始担心。截止到昨日深圳多家银行已经开始收紧房贷利率折扣,表明楼市下半年会有变化。 从昨天起(2016年7月14日),工行、建行、中行、招行、民生、浦发、邮储银行等在内的7家银行都将房贷利率调到9折,之前这些银行的房贷利率都为8.8折。另外交行、农行、中信、光大、兴业、广发等6家此前执行9折利率的银行,暂时没有进一步调整计划。 一周前,平安银行推出了首套房贷利率8.2折的优惠政策,同时汇丰银行也在深圳推出了房贷利率8.2折优惠政策。 但在深圳几乎所有银行的首套房贷款利率回调至9折后,平安银行也在考虑回调至9折。 对于此次深圳多家银行突然收紧房贷利率,中国银行深圳分行一位个贷经理表示,之所以突然收紧房贷利率,还是考虑到上半年房价快速上涨背后暗藏的风险,银行需要通过提高房贷利率来控制风险,这也是深圳房价暴涨过后的市场调节行为。 这次深圳各家银行调整房贷利率来的比较快,早前市场并无预期。建设

银行深圳宝安支行一位客户经理表示,周一才收到上级下发的通知,要求周四就开始正式执行。最近几天都在通知客户尽快办理,争取最后时间享受优惠。 深圳市房地产研究中心高级研究员李宇嘉也表示,四大行同时调整房贷利率优惠的主要原因是深圳的房价上涨引起了监管部门的重视,意在控制楼市可能出现的泡沫现象。而利率调整对于稳定深圳房价,减少投机行为有一定的作用。 至于深圳楼市下半年的走势,戴德梁行在一份报告中认为,年内宏观环境预计将维持当前相对宽松的状态,深圳上半年出台的楼市调控政策将继续抑制投资及投机性需求的释放,预计下半年成交量难有大幅增长。但近期深圳的地王效应依然会提升房价上涨预期,房价高位盘整将是大概率事件。 这次贷款利率变化,已经说明了,银行肯定先行一步的看到风险,先行一步控制风险。那么广大同仁们,也要紧跟银行的脚步,控制自己的风险啦。小兴拙见,根据今日第二季度的数据公布,GDP增长6.7%,第一季度的GDP增长也是6.7%,数据是非常好看,如下 6月份规模以上工业增加值增长6.2% 1-6月份全国固定资产投资增长9% 增速回落 1-6月份民间固定资产投资增长2.8% 上半年社会消费品零售总额156138亿同比增10.3% 上半年房地产投资同比增6.1% 商品房销售增速回落 中国6月M2、新增信贷、社融全面好于预期