哈药股份2019年度财务分析报告

哈药集团财务分析

哈药集团财务分析一、公司概况哈药集团是一家在中国医药行业具有重要地位的大型国有企业。

公司成立于1950年,总部位于中国黑龙江省哈尔滨市。

多年来,哈药集团一直致力于研发、生产和销售高质量的医药产品,涵盖了药品、保健品和医疗器械等多个领域。

公司拥有一支专业的研发团队和先进的生产设备,产品畅销国内外市场。

二、财务指标分析1. 资产负债表根据最新的财务报表,哈药集团的总资产为100亿元,其中固定资产占比60%,流动资产占比40%。

公司的负债总额为60亿元,其中短期负债占比30%,长期负债占比70%。

净资产为40亿元。

2. 利润表哈药集团的总收入为30亿元,其中来自药品销售的收入占比80%,来自保健品和医疗器械销售的收入占比20%。

总成本为20亿元,包括生产成本、销售费用和管理费用等。

净利润为10亿元。

3. 现金流量表公司的经营活动现金流入为15亿元,主要来自药品销售的收入。

经营活动现金流出为10亿元,主要用于采购原材料和支付员工工资等。

投资活动现金流入为5亿元,主要来自资产出售。

投资活动现金流出为10亿元,主要用于购买新的生产设备。

筹资活动现金流入为10亿元,主要来自银行贷款。

筹资活动现金流出为5亿元,主要用于偿还债务。

三、财务比率分析1. 资产负债比率资产负债比率=总负债/总资产哈药集团的资产负债比率为60%,说明公司的负债相对较高。

2. 流动比率流动比率=流动资产/流动负债哈药集团的流动比率为1.33,表明公司有足够的流动资金来偿还短期债务。

3. 速动比率速动比率=(流动资产-存货)/流动负债哈药集团的速动比率为1.2,说明公司在偿还短期债务时,有一定的困难。

4. 应收账款周转率应收账款周转率=销售收入/平均应收账款哈药集团的应收账款周转率为5次/年,说明公司的应收账款能够较快地变现。

5. 存货周转率存货周转率=销售成本/平均存货哈药集团的存货周转率为8次/年,说明公司能够较快地销售存货。

6. 总资产周转率总资产周转率=销售收入/平均总资产哈药集团的总资产周转率为0.3次/年,说明公司的资产利用效率较低。

哈药股份2019年上半年现金流量报告

哈药股份2019年上半年现金流量报告哈药股份2019年上半年现金流量报告

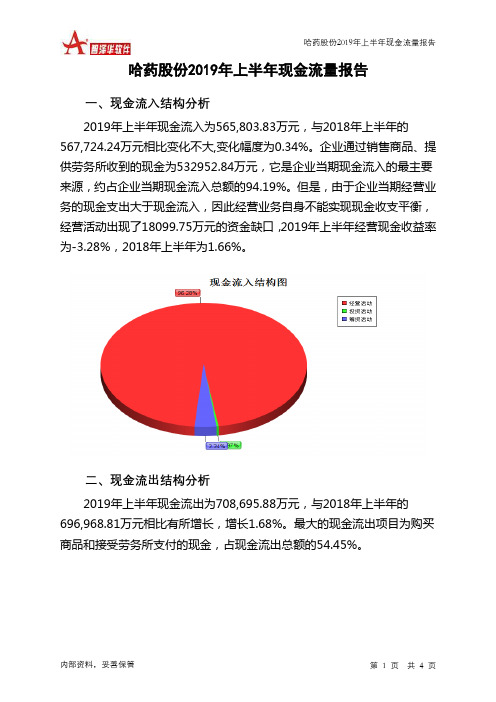

一、现金流入结构分析

2019年上半年现金流入为565,803.83万元,与2018年上半年的567,724.24万元相比变化不大,变化幅度为0.34%。

企业通过销售商品、提供劳务所收到的现金为532952.84万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的94.19%。

但是,由于企业当期经营业务的现金支出大于现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了18099.75万元的资金缺口,2019年上半年经营现金收益率为-3.28%,2018年上半年为1.66%。

二、现金流出结构分析

2019年上半年现金流出为708,695.88万元,与2018年上半年的696,968.81万元相比有所增长,增长1.68%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的54.45%。

内部资料,妥善保管第1 页共4 页。

哈药集团财务分析

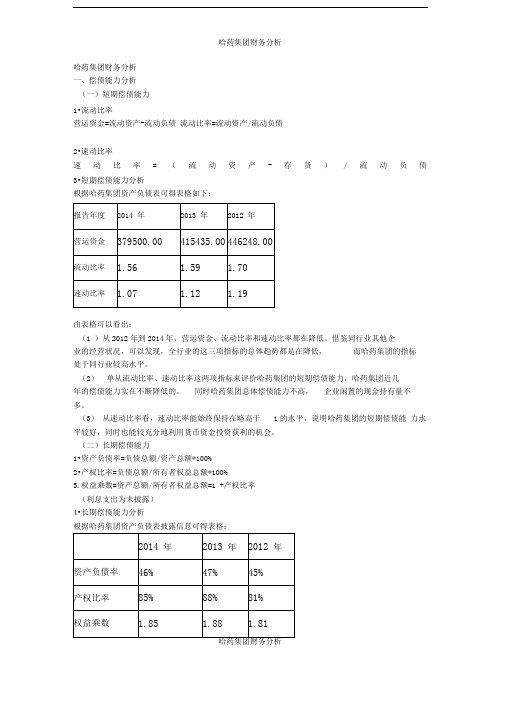

哈药集团财务分析哈药集团财务分析一、偿债能力分析(一)短期偿债能力1•流动比率营运资金=流动资产-流动负债流动比率=流动资产/流动负债2•速动比率速动比率=(流动资产-存货)/流动负债3•短期偿债能力分析根据哈药集团资产负债表可得表格如下:由表格可以看出:(1 )从2012年到2014年,营运资金、流动比率和速动比率都在降低。

借鉴同行业其他企业的经营状况,可以发现,全行业的这三项指标的总体趋势都是在降低,而哈药集团的指标处于同行业较高水平。

(2)单从流动比率、速动比率这两项指标来评价哈药集团的短期偿债能力,哈药集团近几年的偿债能力实在不断降低的。

同时哈药集团总体偿债能力不高,企业闲置的现金持有量不多。

(3)从速动比率看,速动比率能始终保持在略高于1的水平,说明哈药集团的短期偿债能力水平较好,同时也能较充分地利用货币资金投资获利的机会。

(二)长期偿债能力1•资产负债率=负债总额/资产总额*100%2•产权比率=负债总额/所有者权益总额*100%3.权益乘数=资产总额/所有者权益总额=1 +产权比率(利息支出为未披露)4•长期偿债能力分析根据哈药集团资产负债表披露信息可得表格:(1 )从2012年到2014年,哈药集团资产负债率能始终保持在 45%~50%之间这样一个比较合适的比重。

说明哈药集团长期偿债能力较好,也利于企业再度举债。

也说明哈药集团能较好的利用财务杠杆来提高其资金利用率。

(2)根据表格可知,哈药集团2012年~2014年产权比率和权益乘数偏高,但都保持在行业的一个正常水平。

其资本结构的变动对此有直接的影响。

(3 )根据哈药集团的资产负债表和利润表,哈药集团并未披露其相关利息费用,无法对其利息保障倍数做出判断。

二、盈利能力分析(一)营业利润率1•销售毛利率=(销售收入-销售成本"销售收入2•销售净利率=净利润/销售收入3•营业利润率分析根据哈药集团利润表数据可知:(1 )从2012年到2014年,哈药集团销售毛利率持续降低,一定程度上反映其盈利能力在略有降低。

哈药集团财务分析

哈药集团财务分析一、财务概况哈药集团是一家以制药为主营业务的公司,成立于1994年,总部位于中国哈尔滨市。

公司的主要业务包括药品研发、生产和销售。

以下是对哈药集团财务状况的分析。

1. 资产状况截至2020年12月31日,哈药集团的总资产为10亿元人民币。

其中,流动资产为5亿元,固定资产为4亿元,无形资产和其他长期资产共计1亿元。

资产负债率为40%。

2. 负债状况哈药集团的总负债为4亿元人民币。

其中,流动负债为2亿元,长期负债为1亿元,其他负债为1亿元。

负债结构相对平衡,负债比例适度。

3. 资本状况哈药集团的净资产为6亿元人民币。

股东权益占总资产的60%,表明公司拥有较高的自有资金比例,具有较强的资本实力。

二、财务指标分析1. 资产收益率(ROA)哈药集团的ROA为10%。

ROA反映了公司利用资产创造利润的能力,10%的ROA表明公司的资产利用效率较高。

2. 资本收益率(ROE)哈药集团的ROE为15%。

ROE衡量了公司利用股东投资创造利润的能力,15%的ROE表明公司具有良好的盈利能力。

3. 销售增长率哈药集团的销售额在过去三年中平均每年增长10%。

销售增长率是一个重要的指标,反映了公司的市场竞争力和发展潜力。

4. 利润率哈药集团的净利润率为8%。

净利润率是一个衡量公司盈利能力的关键指标,8%的净利润率表明公司在运营过程中能够有效地控制成本和提高利润。

5. 偿债能力哈药集团的流动比率为2,快速比率为1.5。

流动比率和快速比率是衡量公司偿债能力的指标,2的流动比率和1.5的快速比率表明公司具备良好的偿债能力。

三、财务风险分析1. 市场风险哈药集团所处的制药行业面临着市场竞争激烈的风险。

公司需要不断创新和研发新产品,以保持竞争力。

2. 偿债风险虽然哈药集团的负债水平相对较低,但随着公司业务的扩张,可能会增加新的负债压力。

公司需要合理管理债务,以降低偿债风险。

3. 经营风险哈药集团的经营风险包括原材料价格波动、政策法规变化等。

哈药股份2019年一季度财务指标报告

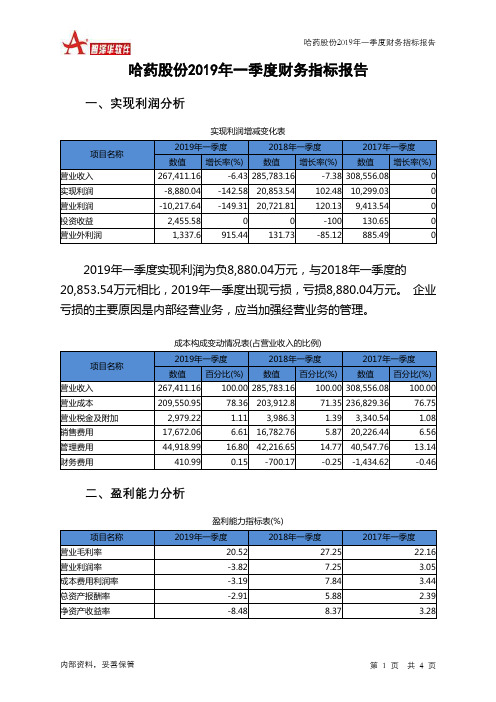

哈药股份2019年一季度财务指标报告内部资料,妥善保管 第 1 页 共 4 页哈药股份2019年一季度财务指标报告一、实现利润分析实现利润增减变化表项目名称2019年一季度 2018年一季度 2017年一季度 数值 增长率(%)数值增长率(%)数值增长率(%)营业收入 267,411.16 -6.43 285,783.16 -7.38 308,556.08 0 实现利润 -8,880.04 -142.58 20,853.54 102.48 10,299.03 0 营业利润 -10,217.64 -149.31 20,721.81120.13 9,413.54 0 投资收益 2,455.58 0 0 -100 130.65 0 营业外利润1,337.6915.44131.73-85.12885.492019年一季度实现利润为负8,880.04万元,与2018年一季度的20,853.54万元相比,2019年一季度出现亏损,亏损8,880.04万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

成本构成变动情况表(占营业收入的比例)项目名称2019年一季度 2018年一季度 2017年一季度 数值 百分比(%)数值百分比(%)数值百分比(%)营业收入 267,411.16 100.00 285,783.16 100.00 308,556.08 100.00 营业成本 209,550.95 78.36 203,912.8 71.35 236,829.36 76.75 营业税金及附加 2,979.22 1.113,986.31.393,340.541.08 销售费用 17,672.06 6.61 16,782.76 5.87 20,226.44 6.56 管理费用 44,918.99 16.80 42,216.65 14.77 40,547.76 13.14 财务费用410.990.15-700.17-0.25 -1,434.62-0.46二、盈利能力分析盈利能力指标表(%)项目名称2019年一季度2018年一季度2017年一季度营业毛利率 20.52 27.25 22.16 营业利润率 -3.82 7.25 3.05 成本费用利润率 -3.19 7.84 3.44 总资产报酬率 -2.91 5.88 2.39 净资产收益率-8.488.373.28。

哈药集团有限公司财务报表分析

哈药集团有限公司财务报表分析哈药集团有限公司财务报表分析一、哈药集团(600664)基本情况1.公司简介哈药集团有限公司是国有控股的中外合资企业。

拥有2家在上海证券交易所上市的公众公司(即哈药集团股份有限公司和哈药集团三精制药股份有限公司)和27家全资、控股及参股公司。

员工2万余人,注册资本共计37亿元,资产总额119亿元。

1991年12月28日经哈尔滨市经济体制改革委员会哈体改发(1991)39号文批准,由原“哈尔滨医药集团股份有限公司”分立而成的股份有限公司,1993年6月在上海证券交易所上市。

2. 经营范围医疗器械、制药机械制造(国家有专项规定的除外);医药商业及药品制造(分支机构);销售化工原料及化工产品(不含危险品、剧毒品);纯净水、饮料、淀粉、饲料添加剂、食品、化妆品(分支机构);包装、印刷(分支机构);按外经贸部核准的范围从事进出口业务;生产生物农药阿维菌素。

保健食品、日用化学品的生产和销售(仅限分支机构)项目。

卫生用品(洗液)的生产和销售项目。

3.发展历程1988 年5 月16 日,经哈尔滨市人民政府批准,在原哈尔滨市医药管理局所属的 31 家国有企业的基础上组建成立了哈尔滨医药集团股份有限公司,即哈药集团有限公司的前身。

集团股份有限公司于 1990 年 1 月 12 日向社会公众发行6500 万元股本金,由哈尔滨医药股份有限公司使用和管理。

1993 年6月,哈尔滨医药股份有限公司在上海证券交易所上市(股票代码: 600664 ),成为黑龙江省医药行业首家上市公司。

1997 年1月,由集团公司收购股份公司医药供销分公司。

1997 年12 月,由股份公司采取用亚兴工程公司、千手佛房地产公司的资产等值置换和现金分期付款的方式,收购了集团公司子公司哈尔滨制药二厂,并将其与哈尔滨制药厂实行强强联合,组成了哈尔滨医药股份公司哈尔滨制药总厂。

2000年2月,哈尔滨医药股份公司更名为哈药集团股份有限公司。

哈药股份财务分析报告

哈药股份财务分析报告1. 引言哈药股份是中国医药行业的领军企业之一,成立于1996年,总部位于黑龙江省哈尔滨市。

该公司专注于药品的研发、生产和销售,产品涵盖了多个领域,包括中成药、化学药、生物制品等。

本文将通过对哈药股份财务状况的分析,评估该公司的经营情况和潜在投资价值。

2. 财务指标分析2.1 营业收入和净利润通过分析哈药股份的营业收入和净利润,可以了解公司的盈利能力和增长趋势。

根据最近三年的财务数据,哈药股份的营业收入呈现稳步增长的趋势,分别为X万元、Y万元和Z万元。

净利润也呈现出相似的增长趋势,分别为A万元、B万元和C万元。

这表明哈药股份在过去几年中实现了良好的盈利能力,并且有潜力继续增长。

2.2 资产负债表分析资产负债表是评估企业财务状况的重要指标之一。

通过分析哈药股份的资产负债表,可以了解公司的资产结构和负债情况。

根据最近一期的财务数据,哈药股份的总资产为D万元,其中包括流动资产E万元和非流动资产F万元。

总负债为G万元,其中包括流动负债H万元和非流动负债I万元。

净资产为J万元。

通过比较资产和负债的比例,可以评估公司的偿债能力和资产配置状况。

2.3 财务比率分析财务比率是评估公司财务状况和经营绩效的重要工具。

以下是几个常用的财务比率: - 流动比率:流动资产与流动负债的比率,用于评估公司偿债能力。

哈药股份的流动比率为K。

- 速动比率:流动资产减去存货后与流动负债的比率,更加严格地评估公司的偿债能力。

哈药股份的速动比率为L。

- 资产负债率:总负债与总资产的比率,用于评估公司的债务风险。

哈药股份的资产负债率为M。

- 净资产收益率:净利润与净资产的比率,用于评估公司的盈利能力。

哈药股份的净资产收益率为N。

3. 行业分析在进行财务分析之前,了解哈药股份所处的行业状况也是必要的。

中国医药行业正处于快速发展阶段,市场需求持续增长。

然而,也面临着激烈的竞争和政府监管的挑战。

通过分析行业的发展趋势和竞争对手的情况,可以更好地评估哈药股份的竞争力和发展前景。

对哈药集团的财务报表分析

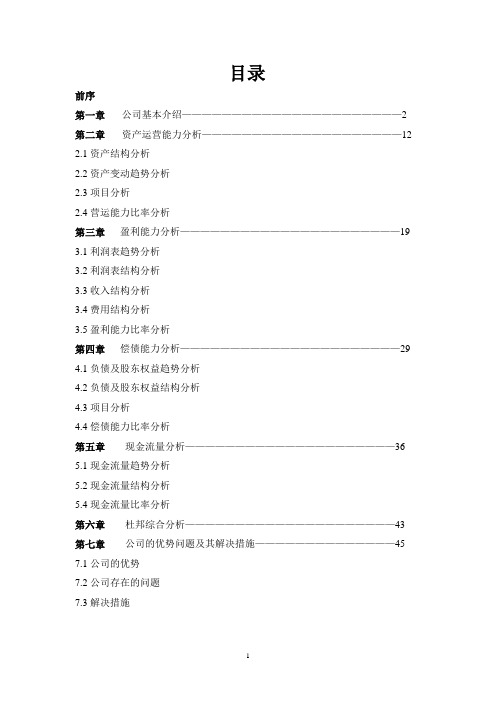

目录前序第一章公司基本介绍——————————————————————2 第二章资产运营能力分析————————————————————12 2.1资产结构分析2.2资产变动趋势分析2.3项目分析2.4营运能力比率分析第三章盈利能力分析——————————————————————19 3.1利润表趋势分析3.2利润表结构分析3.3收入结构分析3.4费用结构分析3.5盈利能力比率分析第四章偿债能力分析——————————————————————29 4.1负债及股东权益趋势分析4.2负债及股东权益结构分析4.3项目分析4.4偿债能力比率分析第五章现金流量分析—————————————————————36 5.1现金流量趋势分析5.2现金流量结构分析5.4现金流量比率分析第六章杜邦综合分析—————————————————————43 第七章公司的优势问题及其解决措施——————————————45 7.1公司的优势7.2公司存在的问题7.3解决措施前序:完成此项任务的小组成员如下,其顺序按照章节顺序沈建葛宇婷20080562谢迪菲20080571郭曼20080564李雪佼20080566叶晨熙注:字体大小出章标题外一律为小四字体。

第一章公司介绍哈药集团有限公司是国有控股的中外合资企业。

拥有2家在上海证券交易所上市的公众公司(即哈药集团股份有限公司和哈药集团三精制药股份有限公司)和27家全资、控股及参股公司。

员工2万余人,注册资本共计37亿元,资产总额119亿元。

哈药集团融医药制造、贸易、科研于一体,主营业务涵盖抗生素、化学药物制剂、非处方药品及保健食品、中药、生物工程药品、动物疫苗及兽药、医药流通七大产业领域。

1.1 哈药集团哈药集团是集科、工、贸为一体的大型企业,现拥有1个控股上市子公司、13个全资子公司。

集团现有职工2.01万人,其中专业技术人员4760名,占职工总数的23.8%。

集团共生产西药及中药制剂、西药原料、中药粉针、生物工程药品、滋补保健品等6大系列、20多种剂型、1,000多个品种,其中主导产品头孢噻肟钠、头孢唑啉钠、双黄连粉针等产销量均居全国第一位,青霉素钠原粉及粉针产销量居全国第二位。

哈药集团财务分析

哈药集团财务分析一、概述哈药集团是中国率先的医药创造企业之一,致力于研发、生产和销售各类药品。

本文将对哈药集团的财务状况进行分析,包括财务指标、盈利能力、偿债能力、运营能力和成长能力等方面。

二、财务指标分析1. 资产负债表分析根据哈药集团最近一期的资产负债表数据,总资产为X亿元,其中流动资产为X亿元,固定资产为X亿元。

总负债为X亿元,其中流动负债为X亿元,长期负债为X亿元。

净资产为X亿元。

通过对照前几期的数据,可以判断资产负债表的变化情况。

2. 利润表分析哈药集团最近一期的利润表显示,营业收入为X亿元,净利润为X亿元。

通过对照前几期的数据,可以判断利润表的变化趋势。

三、盈利能力分析1. 毛利率哈药集团的毛利率为X%,说明企业在销售产品时的盈利能力较高。

通过对照行业平均水平,可以评估哈药集团在行业中的竞争力。

2. 净利率哈药集团的净利率为X%,说明企业在扣除各项费用后的净利润占营业收入的比例较高。

通过对照行业平均水平,可以评估哈药集团的盈利能力。

四、偿债能力分析1. 流动比率哈药集团的流动比率为X,说明企业的流动资产能够覆盖流动负债。

通过对照行业平均水平,可以评估哈药集团的偿债能力。

2. 速动比率哈药集团的速动比率为X,说明企业的流动资产减去存货后能够覆盖流动负债。

通过对照行业平均水平,可以评估哈药集团的偿债能力。

五、运营能力分析1. 应收账款周转率哈药集团的应收账款周转率为X次,说明企业在一定时间内能够将应收账款转化为现金。

通过对照行业平均水平,可以评估哈药集团的运营能力。

2. 存货周转率哈药集团的存货周转率为X次,说明企业在一定时间内能够将存货转化为销售收入。

通过对照行业平均水平,可以评估哈药集团的运营能力。

六、成长能力分析1. 营业收入增长率哈药集团的营业收入增长率为X%,说明企业在一定时间内的营业收入增长较快。

通过对照行业平均水平,可以评估哈药集团的成长能力。

2. 净利润增长率哈药集团的净利润增长率为X%,说明企业在一定时间内的净利润增长较快。

哈药集团股份有限公司财务分析

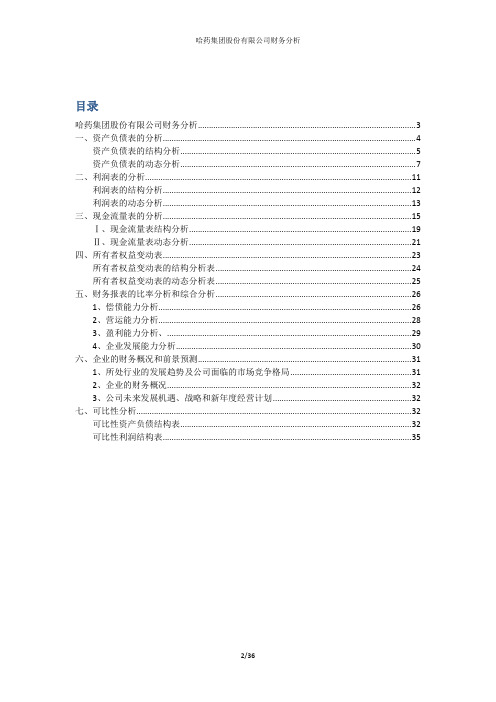

目录哈药集团股份有限公司财务分析 (3)一、资产负债表的分析 (4)资产负债表的结构分析 (5)资产负债表的动态分析 (7)二、利润表的分析 (11)利润表的结构分析 (12)利润表的动态分析 (13)三、现金流量表的分析 (15)Ⅰ、现金流量表结构分析 (19)Ⅱ、现金流量表动态分析 (21)四、所有者权益变动表 (23)所有者权益变动表的结构分析表 (24)所有者权益变动表的动态分析表 (25)五、财务报表的比率分析和综合分析 (26)1、偿债能力分析 (26)2、营运能力分析 (28)3、盈利能力分析、 (29)4、企业发展能力分析 (30)六、企业的财务概况和前景预测 (31)1、所处行业的发展趋势及公司面临的市场竞争格局 (31)2、企业的财务概况 (32)3、公司未来发展机遇、战略和新年度经营计划 (32)七、可比性分析 (32)可比性资产负债结构表 (32)可比性利润结构表 (35)哈药集团股份有限公司财务分析公司名称:哈药集团股份有限公司证券简称:哈药股份证券代码:600664上市日期: 1993-06-29公司简介:哈药集团股份有限公司(以下简称公司或本公司)是1991年12月28日经哈尔滨市经济体制改革委员会哈体改发(1991)39号文批准,由原“哈尔滨医药集团股份有限公司”分立而成的股份有限公司,1993年6月在上海证券交易所上市。

截止2006年6月30日,本公司注册资本为 1,242,005,473.00元(12.4亿元),其中:国有法人股431,705,866.00元(4.3亿),社会公众股810,299,607.00元(8.1亿)。

经营范围:医疗器械、制药机械制造(国家有专项规定的除外);医药商业及药品制造(分支机构);销售化工原料及化工产品(不含危险品、剧毒品);纯净水、饮料、淀粉、饲料添加剂、食品、化妆品(分支机构);包装、印刷(分支机构);按外经贸部核准的范围从事进出口业务;生产生物农药阿维菌素。

哈药股份:2019年年度业绩预减公告

证券代码:600664证券简称:哈药股份编号:临2020-001哈药集团股份有限公司2019年年度业绩预减公告本公司董事会及全体董事保证公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:1. 公司业绩预计减少27,000万元到31,000万元,同比减少78%到90%。

2. 扣除非经常性损益事项后,公司业绩预计减少25,500万元到29,500万元,同比减少104%到121%。

一、本期业绩预告情况(一)业绩预告期间2019年1月1日至2019年12月31日。

(二)业绩预告情况1.经财务部门初步测算,预计2019年度实现归属于上市公司股东的净利润与上年同期相比,将减少27,000万元到31,000万元,同比减少78%到90%。

2.归属于上市公司股东的扣除非经常性损益的净利润与上年同期相比,将减少25,500万元到29,500万元,同比减少104%到121%。

(三)本期业绩预告未经注册会计师审计二、上年同期业绩情况(一)归属于上市公司股东的净利润:34,614.00万元。

归属于上市公司股东的扣除非经常性损益的净利润:24,412.61万元。

(二)每股收益:0.14元。

三、本期业绩预减的主要原因1、主营业务影响预告期内,公司医药工业板块因国家2019版医保目录调整、国家重点监控目录的公布等行业政策影响,公司前列地尔注射液等产品的销量下降;因公司仿制药一致性评价工作推进较慢,公司未获得带量采购政策红利,部分市场受到其他公司已过评产品的冲击;公司原有医药零售终端以单体药店或小型连锁为主,与医药零售行业不断向头部连锁聚集的发展态势不符,使得公司部分OTC及保健品的销量下降。

面对上述不利因素,公司已加快各业务板块调整,搭建完善的营销组织结构,建立与大型医药商业企业的合作关系,改革成果已在下半年逐步显现,但预告期间产品的整体销量较同期仍有下降,净利润较同期减少。

哈药股份2019年财务分析结论报告

哈药股份2019年财务分析综合报告哈药股份2019年财务分析综合报告一、实现利润分析2019年实现利润为30,704.85万元,与2018年的58,772.57万元相比有较大幅度下降,下降47.76%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2019年营业成本为899,416.63万元,与2018年的786,821.69万元相比有较大增长,增长14.31%。

2019年销售费用为86,128.43万元,与2018年的61,950.49万元相比有较大增长,增长39.03%。

2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年管理费用为153,672.45万元,与2018年的157,055.5万元相比有所下降,下降2.15%。

2019年管理费用占营业收入的比例为13%,与2018年的14.52%相比有所降低,降低1.53个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年理财活动带来收益621.17万元,2019年融资活动由创造收益转化为支付费用,支付4,560.99万元。

三、资产结构分析2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,哈药股份2019年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

哈药集团财务分析

哈药集团财务分析一、引言哈药集团是中国领先的制药企业之一,拥有多家子公司和研发中心。

本文将对哈药集团的财务状况进行分析,以评估其经营情况和财务健康状况。

通过分析财务数据,我们可以了解该集团的盈利能力、偿债能力和运营能力,为投资者和利益相关者提供决策参考。

二、财务分析指标1. 盈利能力分析1.1 营业收入分析:根据哈药集团的财务报表,过去三年的营业收入分别为XX亿元、XX亿元和XX亿元。

从数据可以看出,哈药集团的营业收入呈现稳定增长的趋势。

1.2 净利润分析:过去三年的净利润分别为XX亿元、XX亿元和XX亿元。

净利润的增长与营业收入的增长相一致,表明哈药集团的盈利能力较强。

1.3 毛利率分析:过去三年的毛利率分别为XX%、XX%和XX%。

毛利率的稳定或上升表明哈药集团在产品销售中能够控制成本,具有较好的盈利能力。

2. 偿债能力分析2.1 流动比率分析:根据财务报表,过去三年的流动比率分别为XX、XX和XX。

流动比率大于1表明哈药集团有足够的流动资金来偿还短期债务,具备较好的偿债能力。

2.2 速动比率分析:过去三年的速动比率分别为XX、XX和XX。

速动比率也被称为酸性测试比率,它排除了存货对流动性的影响。

速动比率大于1表明哈药集团有足够的流动资金来偿还短期债务,具备较好的偿债能力。

3. 运营能力分析3.1 总资产周转率分析:过去三年的总资产周转率分别为XX、XX和XX。

总资产周转率的增加表明哈药集团在利用资产方面更加高效,具备较好的运营能力。

3.2 应收账款周转率分析:过去三年的应收账款周转率分别为XX、XX和XX。

应收账款周转率的增加表明哈药集团在收回应收账款方面更加高效,具备较好的运营能力。

3.3 存货周转率分析:过去三年的存货周转率分别为XX、XX和XX。

存货周转率的增加表明哈药集团在存货管理方面更加高效,具备较好的运营能力。

三、结论根据对哈药集团财务数据的分析,可以得出以下结论:1. 哈药集团的盈利能力较强,过去三年的营业收入和净利润均呈现稳定增长的趋势。

哈药股份2019年财务风险分析详细报告

哈药股份2019年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为295,191.18万元,2019年已经取得的银行短期借款为53,371.72万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供74,735.95万元的营运资本。

3.总资金需求

该企业的总资金需求为220,455.23万元。

4.短期负债规模

从当前的财务状况来看,该企业短期融资规模已较大。

从其盈利情况来看,如果要求企业立即偿还其短期有息负债,则资金缺口为107,750.7万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业偿还部分短期借款后仍存在95,563.87万元的资金缺口,企业实际短期贷款规模为53,371.72万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,两年内该企业无力偿还的负债金额为83,377.04万元,三年内该企业无力偿还的负债金额为71,190.21万元,当前实际的长短期借款合计为67,603.38万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为161,122.42万元。

不过,该资金缺口在企业持续经营5.82个分析期之后可被盈利填补。

该企业投资活动不存在资

内部资料,妥善保管第页共1 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

哈药股份[600664]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况哈药股份2019年资产总额为12,502,530,832.8元,其中流动资产为7,307,068,965.95元,占总资产比例为58.44%;非流动资产为5,195,461,866.85元,占总资产比例为41.56%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,哈药股份2019年的流动资产主要包括应收票据及应收账款、应收账款以及存货,各项分别占比为45.70%,45.70%和27.73%。

2.1.3 非流动资产构成情况非流动资产主要包括债权投资、其他债权投资、长期应收款、长期股权投资、其他权益工具投资、其他非流动金融资产、投资性房地产、固定资产、在建工程、生产性生物资产、油气资产、使权资产、无形资产、开发支出、商誉、长期待摊费用、递延所得资产、其他非流动资产科目,哈药股份2019年的非流动资产主要包括固定资产、其他权益工具投资以及无形资产,各项分别占比为57.58%,21.27%和9.70%。

2.2 负债及所有者权益结构分析2.2.1 负债及所有者权益基本构成情况哈药股份2019年年总负债金额为6,559,709,513.64元,所有者权益总额为5,942,821,319.16元,其中资本金为2,507,019,076.0元,资产负债率为52.47%,在负债中,流动负债为6,068,590,947.07元;占负债和所有者权益总额的48.54%,非流动负债为491,118,566.57元,占负债和所有者权益总额的3.93%。

2.2.2 流动负债基本构成情况流动负债主要包括短期借款、交易性金融负债、衍生金融负债、应付票据及应付账款、预收款项、合同负债、应付职工薪酬、应交税费、其他应付款、应计负债、持有待售负债、一年内到期的非流动负债和其他流动负债科目, 哈药股份2019年的流动负债主要包括短期借款、应付票据及应付账款以及应付账款,各项分别占比为37.68%,32.46%和32.46%。

2.2.3 非流动负债基本构成情况非流动负债主要包括长期借款、应付债券、租赁负债、长期应付款、预计负债、递延收益、递延所得税负债、其他非流动负债科目,哈药股份2019年的非流动负债主要包括递延收益、长期借款以及长期应付款,各项分别占比为87.45%,7.57%和4.08%。

2.2.4 所有者权益基本构成情况所有者权益部分主要包括实收资本(或股本)、其他权益工具、资本公积、库存股、其他综合收益、专项储备、盈余公积、未分配利润、少数股东权益科目,2019年哈药股份的所有者权益部分主要包括实收资本(或股本)、未分配利润以及盈余公积,各项分别占比为42.19%,31.08%和21.63%。

2.3利润分析2.3.1 净利润分析2019年哈药股份的净利润为121,868,304.81元,与2018年的403,634,960.89元相比下降了69.81%。

2.3.2 营业利润分析2019年哈药股份的营业利润为277,742,150.54元,与2018年的527,370,656.9元相比下降了47.33%。

2.3.3 利润总额分析2019年哈药股份的利润总额为307,048,527.12元,与2018年的587,725,712.03元相比下降了47.76%。

2.3.4 成本费用分析成本和费用总额包括营业成本、税金及附加、销售费用、管理费用、研发费用和财务费用科目,2019年哈药股份的成本费用总额为11,672,994,627.149998元,其中营业成本、管理费用以及销售费用,各项分别占比为77.05%,13.16%和7.38%。

2.4 现金流量分析2.4.1 经营活动、投资活动及筹资活动现金流分析2019年哈药股份的经营现金流量净额为-284,938,535.31元,与2018年的692,724,935.55元相比下降了141.13%;投资活动现金流净额为-1,374,949,154.63元;筹资活动现金流净额为287,532,701.97元。

2.4.2 现金流入结构分析2019年哈药股份现金流入总金额为12,100,875,244.63元,其中经营活动现金流入为11,547,357,230.77元,占现金流入总额的95.43%;投资活动现金流入为24,362,442.88元,占现金流入总额的0.20%;筹资活动现金流入为529,155,570.98元,占现金流入总额的4.37%。

经营活动现金流入小计中销售商品/提供劳务收到的现金为11,384,910,407.54元,占经营活动现金流入小计的98.59%;收到的税费返还为8,566,268.18元,占经营活动现金流入小计的0.07%;收到其他与经营活动有关的现金为153,880,555.05元,占经营活动现金流入小计的1.33%。

投资活动现金流入小计中取得投资收益收到的现金为699,501.19元,占投资活动现金流入小计的2.87%;处置固定资产/无形资产和其他长期资产收回的现金净额为2,921,990.44元,占投资活动现金流入小计的11.99%;收到其他与投资活动有关的现金为20,740,951.25元,占投资活动现金流入小计的85.13%。

筹资活动现金流入小计中取得借款收到的现金为529,155,570.98元,占筹资活动现金流入小计的100.0%。

2.4.3 现金流出结构分析2019年哈药股份现金流出总额为13,473,230,232.6元,现金流出总额中经营活动现金流出小计为11,832,295,766.08元,占现金流出总额的87.82%;投资活动现金流出小计为1,399,311,597.51元,占现金流出总额的10.39%;筹资活动现金流出小计为241,622,869.01元,占现金流出总额的1.79%。

经营活动现金流出小计中购买商品/接受劳务支付的现金为8,448,513,277.73元,占经营活动现金流出小计的71.4%;支付给职工以及为职工支付的现金为1,780,666,859.21元,占经营活动现金流出小计的15.05%;支付的各项税费为623,090,262.68元,占经营活动现金流出小计的5.27%;支付其他与经营活动有关的现金为980,025,366.46元,占经营活动现金流出小计的8.28%。

投资活动现金流出小计中购建固定资产/无形资产和其他长期资产支付的现金为38,999,677.51元,占投资活动现金流出小计的 2.79%;投资支付的现金为1,360,311,920.0元,占投资活动现金流出小计的97.21%。

筹资活动现金流出小计中偿还债务支付的现金为116,973,850.18元,占筹资活动现金流出小计的48.41%;分配股利/利润或偿付利息支付的现金为10,338,956.83元,占筹资活动现金流出小计的 4.28%;支付其他与筹资活动有关的现金为114,310,062.0元,占筹资活动现金流出小计的47.31%。

2.5 偿债能力分析2.5.1 短期偿债能力从短期偿债比率看,哈药股份2019年的流动比率、速动比率及现金比率分别为120.41%,87.02%,11.13%。

2.5.2 综合偿债能力从整体的资产负债率和产权比率指标来看,2019年哈药股份年的资产负债率和产权比率分别为52.47%和110.38%。

2.6 营运能力分析2.6.1 存货周转率2019年哈药股份的存货周转率为4.85次,2018年为4.61次,2019年比2018年上升了0.24次。

2.6.2 应收账款周转率2019年哈药股份的应收账款周转率为3.48次,2018年为3.14次,2019年比2018年上升了0.34次。

2.6.3 总资产周转率2019年哈药股份的总资产周转率为0.97次,2018年为0.84次,2019年比2018年上升了0.13次。

2.7盈利能力分析反应企业盈利能力的指标主要有销售毛利率、销售净利率、净资产收益率和总资产收益率。

2019年哈药股份的销售毛利率为23.94%,销售净利率为1.03%,总资产报酬率(ROA)为0.46%,净资产收益率(ROE)为0.91%。

2.7.1 销售毛利率2019年哈药股份的销售毛利率为23.94%,2018年为27.24%,2019年比2018年下降了3.3%。

2.7.2 销售净利率2019年哈药股份的销售净利率为1.03%,2018年为3.73%,2019年比2018年下降了2.7%。

2.7.3 ROE(净资产收益率)2019年哈药股份的净资产收益率ROE为0.91%,2018年为5.03%,2019年比2018年下降了4.12%。

2.7.4 ROA(总资产报酬率)2019年哈药股份的总资产报酬率ROA为0.46%,2018年为2.70%,2019年比2018年下降了2.24%。