隆基股份2020年三季度管理水平报告

隆基股份财务分析报告

运营能力分析

01

存货周转率分析

存货周转率是企业一定时期内主营业 务成本与平均存货余额的比值,反映 存货的周转速度。隆基股份的存货周 转率较高,表明其存货管理效率良好 。

02

应收账款周转率分析

应收账款周转率是赊销收入与平均应 收账款余额的比值,反映应收账款的 回收速度。隆基股份的应收账款周转 率较快,有利于资金回流和降低坏账 风险。

公司筹资活动现金流入、流出的构成,以及 各自的占比。

投资活动现金流量分析

公司投资活动现金流入、流出的构成,以及 各自的占比。

现金流量质量分析

公司现金流量质量的评价,包括现金流量的 稳定性、可靠性等。

03

财务指标分析

偿债能力分析

01

流动比率分析

流动比率是流动资产与流动负债的比值,用于衡量企业短期偿债能力。

分析公司的经营、投资和融资活 动,预测未来几年的自由现金流 和现金余额。

估值模型

市盈率模型

01

根据行业平均市盈率和公司未来盈利预期,计算公司的股票价

值。

折现现金流模型

02

预测公司未来的自由现金流,并折现至当前价成本法

03

评估公司的有形资产价值,并考虑无形资产、商誉等价值,以

03

总资产周转率分析

总资产周转率是销售收入与平均总资 产的比值,反映企业整体资产的运营 效率。隆基股份的总资产周转率保持 稳定,表明其资产运营平稳且效率较 高。

04

财务预测与估值

财务预测

01

收入预测

根据市场需求、产品定价和销售 策略,预测公司未来几年的收入 增长趋势。

利润预测

02

03

现金流预测

基于收入预测和成本控制,预测 公司未来几年的净利润和毛利率 水平。

隆基股份2020年三季度财务风险分析详细报告

隆基股份2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供230,325.58万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供400,164.2万元的营运资本。

3.总资金需求

该企业资金富裕,富裕630,489.78万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为2,057,512.61万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是2,970,732.13万元,实际已经取得的短期带息负债为1,463,365.31万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为2,565,747.45万元,企业有能力在3年之内偿还的贷款总规模为2,794,052.33万元,在5年之内偿还的贷款总规模为3,250,662.09万元,当前实际的带息负债合计为2,011,731.61万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第1 页共4 页。

隆基财务架构分析报告(3篇)

第1篇一、引言隆基股份(股票代码:601012)作为中国光伏产业的领军企业,自成立以来,凭借其卓越的产品质量、技术创新和良好的市场口碑,在国内外市场取得了显著的业绩。

本报告将从财务架构的角度,对隆基股份的财务状况、盈利能力、偿债能力、运营能力和现金流状况进行全面分析,以期为投资者和决策者提供参考。

二、财务状况分析1. 资产规模截至2022年底,隆基股份的总资产为946.82亿元,较2021年增长17.35%。

其中,流动资产为535.14亿元,非流动资产为411.68亿元。

资产规模的稳步增长反映了公司业务扩张和市场地位的提升。

2. 负债状况截至2022年底,隆基股份的总负债为418.79亿元,较2021年增长10.18%。

流动负债为249.79亿元,非流动负债为169亿元。

负债规模的增长与公司业务扩张和资本支出增加有关。

3. 股东权益截至2022年底,隆基股份的股东权益为527.03亿元,较2021年增长14.93%。

股东权益的增长表明公司盈利能力和资本回报率的提高。

三、盈利能力分析1. 营业收入2022年,隆基股份实现营业收入632.32亿元,较2021年增长18.85%。

营业收入增长主要得益于光伏产品价格的上涨和公司产能的扩大。

2. 净利润2022年,隆基股份实现净利润40.93亿元,较2021年增长17.29%。

净利润的增长反映了公司盈利能力的提升。

3. 毛利率2022年,隆基股份的毛利率为18.79%,较2021年提高1.35个百分点。

毛利率的提升主要得益于产品结构的优化和成本控制。

4. 净利率2022年,隆基股份的净利率为6.44%,较2021年提高0.44个百分点。

净利率的提升表明公司盈利能力的增强。

四、偿债能力分析1. 流动比率截至2022年底,隆基股份的流动比率为2.15,较2021年提高0.12。

流动比率的提高表明公司短期偿债能力较强。

2. 速动比率截至2022年底,隆基股份的速动比率为1.87,较2021年提高0.08。

隆基企业分析报告总结

隆基企业分析报告总结1.引言1.1 概述隆基企业是一家以光伏产业为主导的高科技企业,成立于2009年。

公司主要从事太阳能电池、光伏组件及系统集成、光伏电站建设与运营等业务,致力于推动清洁能源产业的发展。

隆基企业在行业内具有较高的技术实力和竞争优势,拥有强大的研发团队和生产基地。

隆基企业的发展受到国家政策的支持,同时也受到市场需求的促进,具有较好的发展前景。

本文将对隆基企业的发展状况、行业地位以及发展潜力进行分析,旨在帮助投资者更全面地了解隆基企业。

同时,我们也将提出建议,为隆基企业的未来发展提供参考。

1.2 文章结构文章结构部分将包括对整篇报告的概览,以及每部分内容的简要说明。

本报告将首先介绍隆基企业的公司背景,包括公司的发展历程、业务范围和主要业绩指标。

接着,将进行对隆基企业的经营状况分析,包括财务状况、市场表现和管理情况等方面的评估。

随后,将对隆基企业在行业中的地位进行评估,包括竞争对手分析、市场份额和未来发展趋势等方面的讨论。

最后,报告将总结主要发现,展望隆基企业的成长潜力,并提出相关的建议与展望。

通过对这些内容的深入分析,我们将能够全面了解隆基企业的发展情况,为投资者和相关利益相关者提供有益的参考。

文章1.3 目的:本报告的目的在于对隆基企业进行全面的分析和评估,以便帮助投资者和利益相关者更好地了解该企业的经营状况和发展前景。

通过对隆基企业的公司背景、经营状况以及行业地位进行深入分析,我们旨在发现该企业的主要特点和竞争优势,为投资决策提供有力的参考依据。

同时,通过对隆基企业的成长潜力进行展望,并提出相应的建议,以帮助企业更好地开拓市场,实现可持续发展。

通过本报告,我们希望能够为相关利益相关者提供全面、客观的信息,以促进隆基企业的稳步发展和增强其竞争力。

2.正文2.1 公司背景公司背景描述如下:隆基股份有限公司成立于2006年,总部位于中国江苏省常熟市。

公司是一家专注于太阳能光伏产品研发、生产和销售的综合性能源企业。

隆基股份2020年三季度财务指标报告

363.84 66.94

2020年三季度 536.22 0 338.51 55.4

隆基股份2020年三季度总资产周转次数为0.67次,比2019年三季度周 转速度加快,周转天数从567.36天缩短到536.22天。企业在资产规模增长 的同时,营业收入有较大幅度增长,表明企业经营业务有较大幅度的扩张, 总资产周转速度有较大幅度的提高。

2019年三季度 数值 百分比(%)

2020年三季度 数值 百分比(%)

466,930.9

100.00 858,199.85

100.00 1,369,058.7

100.00

营业成本

营业税金及附加 销售费用 管理费用 财务费用 研发费用

367,364.66

1,826.41 22,787.17

6,867.77 3,949.21

8.51 90.46

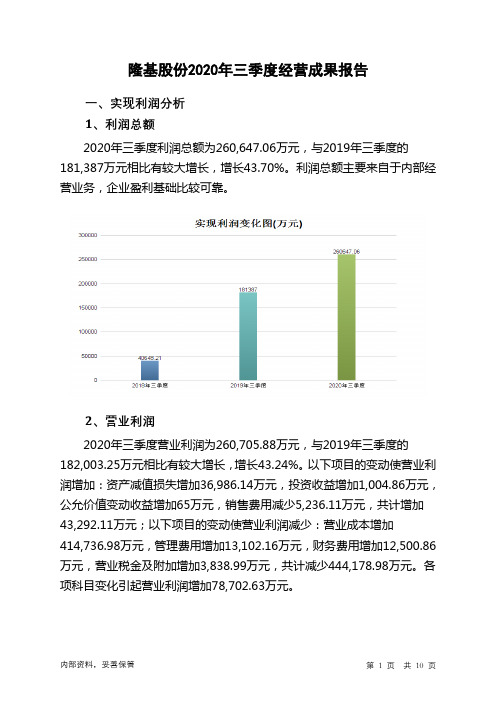

2020年三季度利润总额为260,647.06万元,与2019年三季度的 181,387万元相比有较大增长,增长43.70%。利润总额主要来自于内部经 营业务,企业盈利基础比较可靠。

项目名称 营业收入

成本构成变动情况表(占营业收入的比例)(万元)

2018年三季度 数值 百分比(%)

2020年三季度营业利润为260,705.88万元,与2019年三季度的 182,003.25万元相比有较大增长,增长43.24%。以下项目的变动使营业利 润增加:资产减值损失增加36,986.14万元,投资收益增加1,004.86万元, 公允价值变动收益增加65万元,销售费用减少5,236.11万元,共计增加 43,292.11万元;以下项目的变动使营业利润减少:营业成本增加 414,736.98万元,管理费用增加13,102.16万元,财务费用增加12,500.86 万元,营业税金及附加增加3,838.99万元,共计减少444,178.98万元。各 项科目变化引起营业利润增加78,702.63万元。

隆基股份2020年三季度经营成果报告

三、盈利能力分析 1、盈利能力基本情况

内部资料,妥善保管

第 4 页 共 10 页

5,236.11万元。各项科目变化引起总成本增加475,929.01万元。

项目名称 营业收入

成本构成变动情况表(占营业收入的比例)(万元)

2018年三季度 数值 百分比(%)

2019年三季度 数值 百分比(%)

2020年三季度 数值 百分比(%)

466,930.9

-

0

91.06 1,016,037.1

6

0.44 6,747.59

4.32 23,277.66

3.72 37,634.2

0.46 15,554.02

-

0

92.43

0.61 2.12 3.42 1.41

-

2、总成本变化情况及原因分析

隆基股份2020年三季度成本费用总额为1,099,250.63万元,与2019 年三季度的660,307.76万元相比有较大增长,增长66.48%。以下项目的变 动使总成本增加:营业成本增加414,736.98万元,资产减值损失增加 36,986.14万元,管理费用增加13,102.16万元,财务费用增加12,500.86 万元,营业税金及附加增加3,838.99万元,共计增加481,165.12万元;以 下项目的变动使总成本减少:销售费用减少5,236.11万元,共计减少

项目名称

营业收入

利润总额

营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年三季度

2019年三季度

数值 增长率(%) 数值 增长率(%)

2020年三季度 数值 增长率(%)

466,930.9

858,199.85

601012隆基股份2022年决策水平分析报告

隆基股份2022年决策水平报告一、实现利润分析2022年利润总额为1,640,459.11万元,与2021年的1,023,236.09万元相比有较大增长,增长60.32%。

利润总额主要来自于内部经营业务。

2022年营业利润为1,665,765.07万元,与2021年的1,065,597.18万元相比有较大增长,增长56.32%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析隆基股份2022年成本费用总额为11,547,725.03万元,其中:营业成本为10,916,409.4万元,占成本总额的94.53%;销售费用为328,292.43万元,占成本总额的2.84%;管理费用为293,284.04万元,占成本总额的2.54%;财务费用为-184,092.69万元,占成本总额的-1.59%;营业税金及附加为65,633.26万元,占成本总额的0.57%;研发费用为128,198.59万元,占成本总额的1.11%。

2022年销售费用为328,292.43万元,与2021年的179,002.89万元相比有较大增长,增长83.4%。

从销售费用占销售收入比例变化情况来看,2022年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2022年管理费用为293,284.04万元,与2021年的181,063.33万元相比有较大增长,增长61.98%。

2022年管理费用占营业收入的比例为2.27%,与2021年的2.24%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析隆基股份2022年资产总额为13,955,559.3万元,其中流动资产为9,081,661.89万元,主要以货币资金、存货、应收账款为主,分别占流动资产的59.87%、21.27%和9.99%。

非流动资产为4,873,897.42万元,主要以固定资产、长期股权投资、在建工程为主,分别占非流动资产的51.58%、19.9%和11.01%。

电气设备行业周报:财政部明确风光合理利用小时数,特斯拉三季报再超预期

证券研究报告| 行业周报2020年10月25日电气设备财政部明确风光合理利用小时数,特斯拉三季报再超预期核心推荐组合:当升科技、隆基股份、宁德时代、新日股份、迈为股份、捷佳伟创、南都电源、爱康科技、宏发股份、恩捷股份、中环股份、福斯特、上海电气、明阳智能、亚玛顿、福莱特、汇川技术、安靠智电新能源发电:光伏:通威股份发布三季度业绩报告,扣非后归母净利润高速增长,Q3业绩符合预期;永祥多晶硅顺利通过灾后投料复产评审,受洪水影响产能开始复苏;公司持续扩张硅料产能,市占比有望持续提升。

根据通威股份三季报,通威股份2020年前三季度实现收入316.78亿元,同比增长13.04%,实现归母净利润33.33亿元,同比增长48.57%。

从单季度来看,公司单季度实现收入129.4亿元,同比增长8.73%,实现归母净利润23.22亿元,同比增长193.07%,公司Q3实现扣非后归母净利润9.54亿元,同比增长36.2%。

根据公司官方公众号新闻,9月26日,公司邀请危化协会专家组一行对永祥多晶硅投料复产工作进行自评,并通过灾后投料复产评审。

公司受8.18特大洪水影响的硅料产能有望复苏。

中长期来看,到明年年底之前,国内多晶硅料新增产能有限,随着国内外光伏需求的大幅提升,多晶硅料价格有望持续维持高位。

目前公司在建乐山二期和保山一期项目合计产能8万吨,包头二期项目拟按照2021年4月入春后开工,公司持续扩张产能,后续市占比有望持续提升。

推荐多晶硅料和电池片龙头通威股份;组件龙头隆基股份、晶澳科技;大硅片龙头中环股份、晶盛机电;光伏辅材:福斯特、福莱特;和布局新技术路线的爱康科技、东方日升、迈为股份、捷佳伟创、中来股份。

风电:可再生能源补贴细节逐步明晰,稳定市场预期,或将推动存量补贴问题得到解决。

本周国家能源局等三部委发布《关于促进非水可再生能源发电健康发展的若干意见》有关事项的补充通知。

本次《通知》提出“全生命周期合理利用小时数”概念,以合理利用小时数来核定补贴资金额度,明确可再生能源项目的合理利用小时数和补贴年限。

隆基股份2020年三季度财务状况报告

100.00

720,894.81

33.35 1,647,847.5 6

47.50 2,455,103.3 4

47.68

484,572.93

400,861.61 291,592.08 130,775.53

96,185.25

22.42 600,038.85

18.55 384,984.33

13.49 509,334.69

其他应收款 应收股利 交易性金融资产 应收利息

0 4,777.03

0 0

0.22

-

0 4,142.15

0 0

- 38,450.95

0.12 11,970.94

-

7,623

- 734.68

0.75 0.23 0.15 0.01

3、资产的增减变化

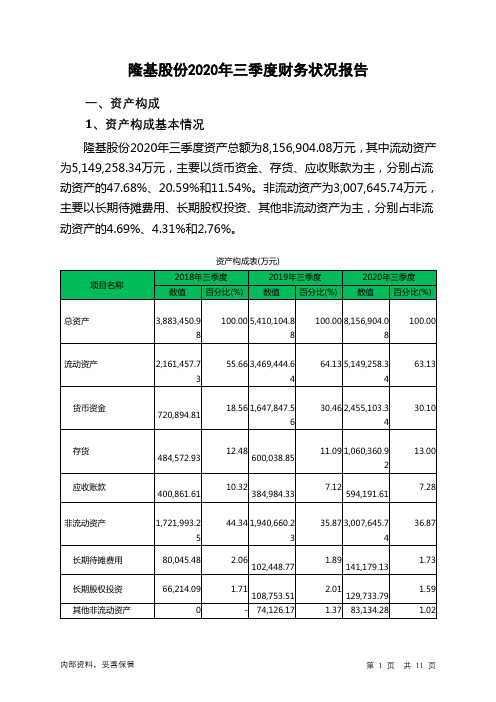

2020年三季度总资产为8,156,904.08万元,与2019年三季度的 5,410,104.88万元相比有较大增长,增长50.77%。

35.87 3,007,645.7 4

1.89 141,179.13

2.01 129,733.79

1.37 83,134.28

36.87

1.73 1.59 1.02

内部资料,妥善保管

第 1 页 共 11 页

2、流动资产构成特点 企业持有的货币性资产数额较大,约占流动资产的58.1%,表明企业 的支付能力和应变能力较强。但应当关注货币性资产的投向。

100.00

2,161,457.7 3

55.66 3,469,444.6 4

64.13 5,149,258.3 4

63.13

720,894.81

18.56 1,647,847.5 6

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

隆基股份2020年三季度管理水平报告

一、成本费用分析

1、成本构成情况

隆基股份2020年三季度成本费用总额为1,099,250.63万元,其中:营业成本为1,016,037.16万元,占成本总额的92.43%;销售费用为23,277.66万元,占成本总额的2.12%;管理费用为37,634.2万元,占成本总额的3.42%;财务费用为15,554.02万元,占成本总额的1.41%;营业税金及附加为6,747.59万元,占成本总额的0.61%。

成本构成表(占成本费用总额的比例)(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

成本费用总额

402,795.22 100.00

660,307.76

100.00 1,099,250.6

3

100.00

营业成本

367,364.66 91.20

601,300.19

91.06 1,016,037.1

6

92.43

营业税金及附加1,826.41 0.45 2,908.6 0.44 6,747.59 0.61 销售费用22,787.17 5.66 28,513.77 4.32 23,277.66 2.12 管理费用6,867.77 1.71 24,532.04 3.72 37,634.2 3.42

2、总成本变化情况及原因分析

隆基股份2020年三季度成本费用总额为1,099,250.63万元,与2019年三季度的660,307.76万元相比有较大增长,增长66.48%。

以下项目的变动使总成本增加:营业成本增加414,736.98万元,资产减值损失增加36,986.14万元,管理费用增加13,102.16万元,财务费用增加12,500.86万元,营业税金及附加增加3,838.99万元,共计增加481,165.12万元;以下项目的变动使总成本减少:销售费用减少5,236.11万元,共计减少5,236.11万元。

各项科目变化引起总成本增加475,929.01万元。

成本构成变动情况表(占营业收入的比例)(万元)

3、营业成本控制情况

2020年三季度营业成本为1,016,037.16万元,与2019年三季度的601,300.19万元相比有较大增长,增长68.97%。

4、销售费用变化及合理性评价

2020年三季度销售费用为23,277.66万元,与2019年三季度的28,513.77万元相比有较大幅度下降,下降18.36%。

从销售费用占销售收。