伊利股份有限公司现金流量表分析

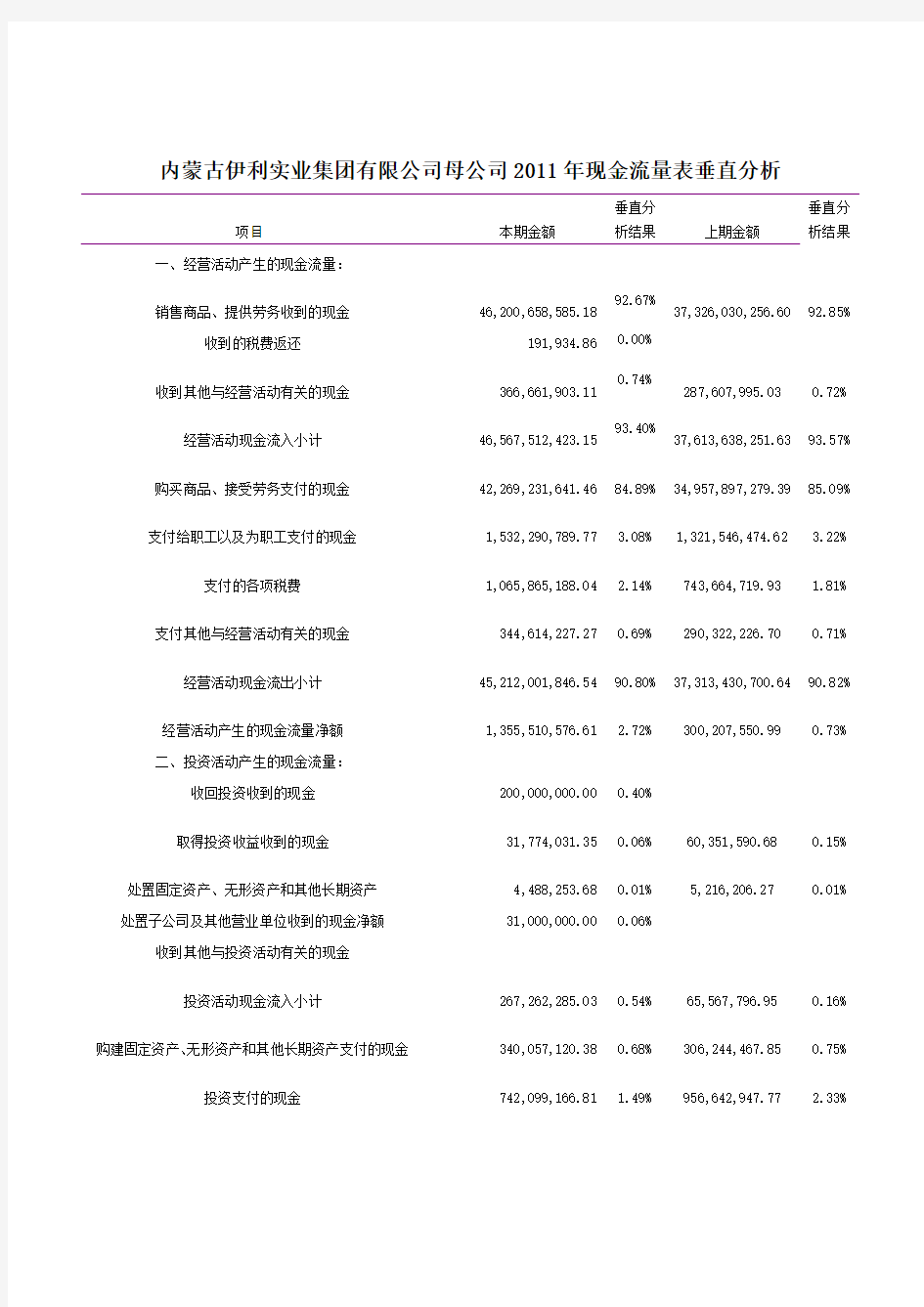

内蒙古伊利实业集团有限公司母公司2011年现金流量表垂直分析

项目本期金额垂直分

析结果上期金额

垂直分

析结果

一、经营活动产生的现金流量:

销售商品、提供劳务收到的现金 46,200,658,585.18 92.67%

37,326,030,256.60 92.85%

收到的税费返还 191,934.86 0.00%

收到其他与经营活动有关的现金 366,661,903.11 0.74%

287,607,995.03 0.72%

经营活动现金流入小计 46,567,512,423.15 93.40%

37,613,638,251.63 93.57%

购买商品、接受劳务支付的现金 42,269,231,641.46 84.89% 34,957,897,279.39 85.09% 支付给职工以及为职工支付的现金 1,532,290,789.77 3.08% 1,321,546,474.62 3.22% 支付的各项税费 1,065,865,188.04 2.14% 743,664,719.93 1.81% 支付其他与经营活动有关的现金 344,614,227.27 0.69% 290,322,226.70 0.71% 经营活动现金流出小计 45,212,001,846.54 90.80% 37,313,430,700.64 90.82% 经营活动产生的现金流量净额 1,355,510,576.61 2.72% 300,207,550.99 0.73%

二、投资活动产生的现金流量:

收回投资收到的现金 200,000,000.00 0.40%

取得投资收益收到的现金 31,774,031.35 0.06% 60,351,590.68 0.15% 处置固定资产、无形资产和其他长期资产 4,488,253.68 0.01% 5,216,206.27 0.01% 处置子公司及其他营业单位收到的现金净额 31,000,000.00 0.06%

收到其他与投资活动有关的现金

投资活动现金流入小计 267,262,285.03 0.54% 65,567,796.95 0.16% 购建固定资产、无形资产和其他长期资产支付的现金 340,057,120.38 0.68% 306,244,467.85 0.75% 投资支付的现金 742,099,166.81 1.49% 956,642,947.77 2.33%

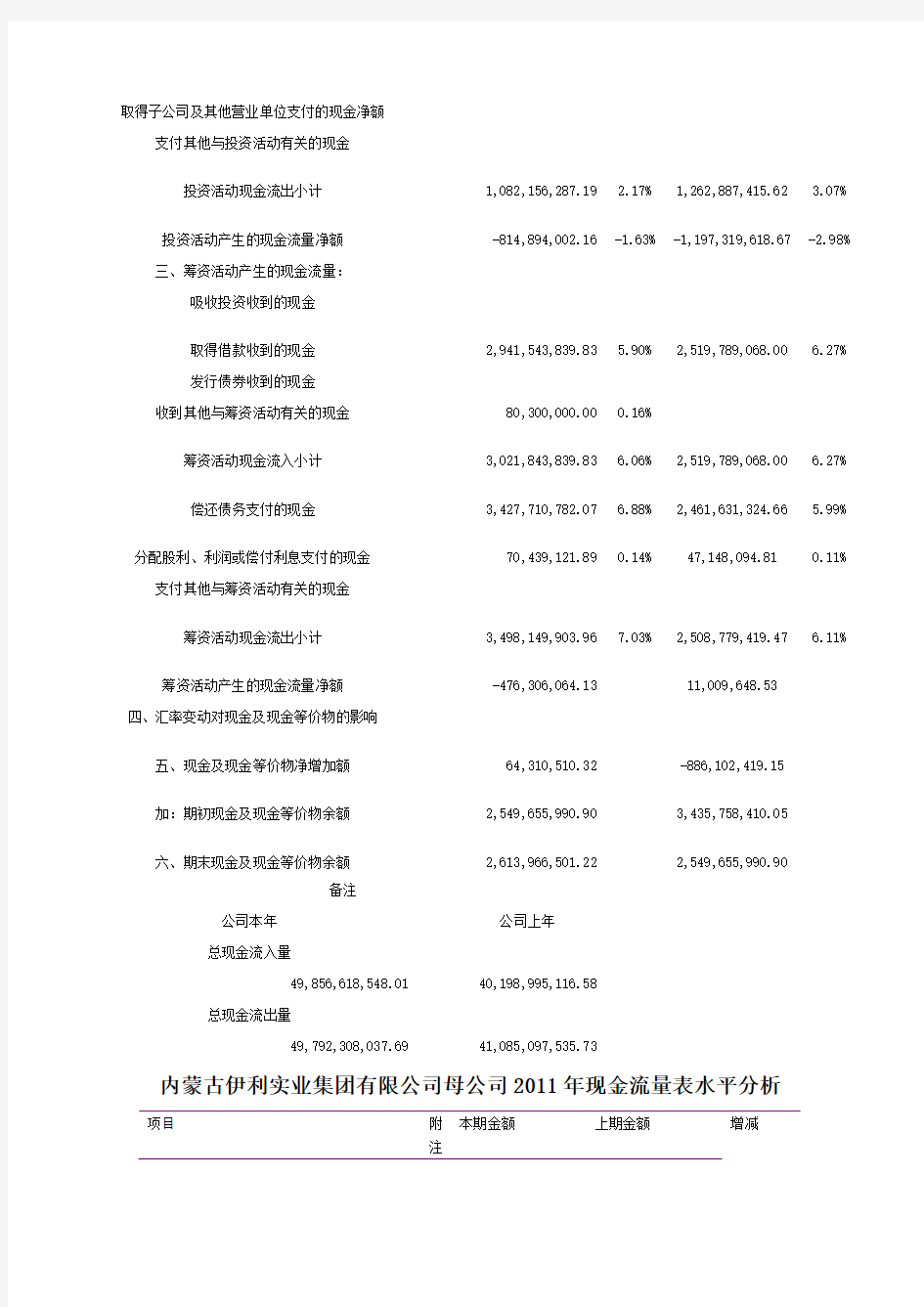

内蒙古伊利实业集团有限公司母公司2011年现金流量表水平分析

项目附

注本期金额上期金额增减

取得子公司及其他营业单位支付的现金净额

支付其他与投资活动有关的现金

投资活动现金流出小计 1,082,156,287.19 2.17% 1,262,887,415.62 3.07%

投资活动产生的现金流量净额 -814,894,002.16 -1.63% -1,197,319,618.67 -2.98%

三、筹资活动产生的现金流量:

吸收投资收到的现金

取得借款收到的现金 2,941,543,839.83 5.90% 2,519,789,068.00 6.27%

发行债券收到的现金

收到其他与筹资活动有关的现金 80,300,000.00 0.16%

筹资活动现金流入小计 3,021,843,839.83 6.06% 2,519,789,068.00 6.27%

偿还债务支付的现金 3,427,710,782.07 6.88% 2,461,631,324.66 5.99%

分配股利、利润或偿付利息支付的现金 70,439,121.89 0.14% 47,148,094.81 0.11% 支付其他与筹资活动有关的现金

筹资活动现金流出小计 3,498,149,903.96 7.03% 2,508,779,419.47 6.11% 筹资活动产生的现金流量净额 -476,306,064.13 11,009,648.53

四、汇率变动对现金及现金等价物的影响

五、现金及现金等价物净增加额 64,310,510.32 -886,102,419.15

加:期初现金及现金等价物余额 2,549,655,990.90 3,435,758,410.05

六、期末现金及现金等价物余额 2,613,966,501.22 2,549,655,990.90

备注

公司本年公司上年

总现金流入量

49,856,618,548.01 40,198,995,116.58

总现金流出量

49,792,308,037.69 41,085,097,535.73

一、经营活动产生的现金流量:

23.78% 销售商品、提供劳务收到的现金

46,200,658,585.18 37,326,030,256.60

——

收到的税费返还

191,934.86

27.49% 收到其他与经营活动有关的现金

366,661,903.11 287,607,995.03

23.80% 经营活动现金流入小计

46,567,512,423.15 37,613,638,251.63

20.91% 购买商品、接受劳务支付的现金

42,269,231,641.46 34,957,897,279.39

15.95% 支付给职工以及为职工支付的现金

1,532,290,789.77 1,321,546,474.62

43.33% 支付的各项税费

1,065,865,188.04 743,664,719.93

支付其他与经营活动有关的现金

18.70%

344,614,227.27 290,322,226.70

经营活动现金流出小计

21.17%

45,212,001,846.54 37,313,430,700.64

351.52% 经营活动产生的现金流量净额

1,355,510,576.61 300,207,550.99

二、投资活动产生的现金流量:——

收回投资收到的现金

——

200,000,000.00

-47.35% 取得投资收益收到的现金

31,774,031.35 60,351,590.68

-13.96% 处置固定资产、无形资产和其他长期资产

4,488,253.68 5,216,206.27

处置子公司及其他营业单位收到的现金净

——

额31,000,000.00

收到其他与投资活动有关的现金——

307.61% 投资活动现金流入小计

267,262,285.03 65,567,796.95

11.04% 购建固定资产、无形资产和其他长期资产

支付的现金340,057,120.38 306,244,467.85

-22.43% 投资支付的现金

742,099,166.81 956,642,947.77

——

取得子公司及其他营业单位支付的现金净

额

支付其他与投资活动有关的现金——

-14.31% 投资活动现金流出小计

1,082,156,287.19 1,262,887,415.62

投资活动产生的现金流量净额-31.94%

-814,894,002.16 -1,197,319,618.67

三、筹资活动产生的现金流量:——

吸收投资收到的现金——

16.74%

取得借款收到的现金

2,941,543,839.83 2,519,789,068.00

发行债券收到的现金——

——

收到其他与筹资活动有关的现金

80,300,000.00

19.92%

筹资活动现金流入小计

3,021,843,839.83 2,519,789,068.00

偿还债务支付的现金

39.25%

3,427,710,782.07 2,461,631,324.66

49.40%

分配股利、利润或偿付利息支付的现金

70,439,121.89 47,148,094.81

支付其他与筹资活动有关的现金——

筹资活动现金流出小计

39.44%

3,498,149,903.96 2,508,779,419.47

-4426.26% 筹资活动产生的现金流量净额

-476,306,064.13 11,009,648.53

四、汇率变动对现金及现金等价物的影响——

五、现金及现金等价物净增加额

-107.26%

64,310,510.32 -886,102,419.15

-25.79% 加:期初现金及现金等价物余额

2,549,655,990.90 3,435,758,410.05

六、期末现金及现金等价物余额

2.52%

2,613,966,501.22 2,549,655,990.90

内蒙古伊利实业集团股份有限公司现金流量表分析与解读

一、现金流量表总体状况的初步分析

从总体上看,公司当年的现金及现金等价物净额为 64,310,510.32 元,同比增加了107.26%。其中,经营活动现金流量净额1,355,510,576.61 较上年上升了351.52% 投资活动现金流量净额为-814,894,002.16 较上年增加了31.94%,筹资活动现金流量金额为 -476,306,064.13,较上年下降了4426.26%。

二、现金流量总量分析

1、现金流量与资产总额的配比性

现金是企业对资产利用的结果。一个企业在一定时期内产生的现金流量规模与其资产总额之间存在一定的配比关系。2011年内蒙古伊利实业的现金及现金等价物净增加额为64,310,510.32 元,资产总额为19,929,500,601.48元,现金及现金等价物净增加额比资产总额明显少很多,只占资产总额的0.32%。说明企业的现金资源利用合理,不存在资源浪费,但是,由于现金净增加额占资产总额的

比重很小,说明企业的现有资源还有进一步挖掘的潜力。

2、各类活动产生的现金流量质量分析

(1)、经营活动产生的现金流量质量分析

伊利2011年的经营活动净现金流量为 1,355,510,576.61 元,当企业经营活动净现金流量为正数时,表明企业所生产的产品适销对路、市场占有率高、销售回款能力较强,同时企业的付现成本、费用控制在了较合适宜的水平上。

经营活动净现金流量大于零,表明为现金净流入额。一般而言,这意味着企业生产经营状况较好。因为它代表企业创造现金及利润的能力及稳定性较好。但是,还应该分析一下经营活动净现金流量大于零,同时是否足以补偿当期的非现金消耗性成本。伊利的无形资产成本为95,598,507.13 元,长期待摊费用摊销为25,078,439.11 元,经营活动净现金流量扣除这些费用以后的余额为

1,234,833,630.37 元。这意味着企业通过正常的商品购、产、销所带来的现金流入量,不但能够支付因经营活动而引起的货币流出,补偿全部当期的非现金消耗性成本,而且还有余力为企业的投资等活动提供现金流量的支持。应该说,在这种状态下,企业经营活动产生的现金流量已经处于良好的运转状态。如果这种状态持续下去,则企业经营活动产生的现金流量将对企业经营活动的稳定与发展、企业投资规模的扩大起到重要的促进作用。

(2)、投资活动产生的现金流量质量分析

内蒙古伊利实业2011年投资活动的净现金流量为-814,894,002.16 元,表明企业扩大再生产的能力较强、产业及产品结构有所调整、参与资本市场运作、实施股权及债权投资能力较强。必须指出的是,企业投资活动的现金流出量,有的需要由经营活动的现金流入量来补偿。因此,即使在一定时期内企业投资活动产生的现金净流量小于零,也不能对投资活动产生的的现金流量的质量简单做出否定的评价。面对投资活动产生的现金净流量小于零,首先应当考虑的是:企业的投资活动是否符合企业的长期规划和短期计划,是否满足企业经营或活动发展和企业扩张的内在需要。

(3)、筹资活动产生的现金流量质量分析

筹资活动的现金流量反映了企业的融资能力和融资政策。内蒙古伊利实业2011年的筹资活动产生的现金流量为-476,306,064.13 元,表明企业自身资金周转已经进入良性循环阶段、企业债务负担已经减轻、经济效益趋于增强。

【2019年整理】现金流量表编制案例

现金流量表编制案例 华联实业股份有限公司为增值税一般纳税人,增值税税率为17%,所得税税率为33%。该公司 华联实业股份有限公司2007年发生如下经济业务: (1)购入原材料一批,用银行存款支付款项共计70 200元,其中进项税额10 200元,款已通过银行支付,材料未到。 (2)收到银行通知,用银行存款支付到期商业承兑汇票40 000元。

(3)又购入原材料一批,用银行存款支付材料货款39 920元,支付增值税6 786.40元,原材料验收入库的计划成本为40 000元。 (4)收到原材料一批,实际成本40 000元,计划成本38 000元,材料已验收入库,货款已于上月支付。 (5)对外销售商品一批,应收取的款项140 400元,其中含增值税20 400元。该商品实际成本72 000元,商品已发出,但款项尚未收到。 (6)公司将账面成本为6 000元的短期股票投资全部出售,收到款项6 600元存人银行。 (7)公司购入不需要安装的设备一台(非生产用),通过银行存款支付款项46 800元,其中增值税6 800元。设备已投入使用。 (8)用银行存款支付购入的房屋建造工程物资款50 000元,支付的增值税税款8 500元。物资已入库。 (9)分配应付工程人员工资80 000元及福利费11 200元。 (10)其他应交款40 000元应计入在建工程。 (11)工程完工交付使用,固定资产价值为560 000元。 (12)计算未完工程应负担的长期借款利息60 000元。利息尚未付现。 (13)基本生产车间报废一台设备,原价80 000元,已计提累计折旧72 000元,清理费用200元,残值收人320元,均通过银行存款收支。清理工作已经完毕。 (14)为购建固定资产从银行借入3年期借款160 000元,借款已存人银行。 (15)销售商品一批,价款280 000元,应交增值税47 600元。该商品的实际成本为168 000元,款项已存入银行。 (16)公司将一张到期的无息银行承兑汇票(不含增值税)80 000元到银行办理转账并存入银行。 (17)公司长期股权投资采用成本法核算。收到现金股利12 000元存人银行并确认为投资收益。该公司与接受投资方的所得税税率均为33%。 (18)出售一台设备,收到价款120 000元,设备原价160 000元,已折旧60 000元。 (19)用银行存款100 000元归还短期借款的本金。 (20)用银行存款归还短期借款的利息5 000元。 (21)从银行提现金200 000元。 (22)用现金200 000元支付经营人员工资120 000元,支付工程人员工资80 000元。 (23)分配经营人员工资120 000元,其中生产经营人员工资110 000元,车间管理人员工资4 000元,行政管理人员工资6 000元。(注:工程人员工资分配已通过第9笔业务处理完毕) (24)提取经营人员福利费用16 800元,其中生产经营人员15 400元,车间管理人员560元,行政管理人员840元。(注:工程人员福利费分配已通过第9笔业务处理完毕) (25)计提短期借款利息4 600元。 (26)计提长期借款利息(计入损益)4 000元。 (27)生产车间生产产品领用原材料计划成本280 000元。 (28)生产车间生产产品领用低值易耗品计划成本20 000元,采用一次摊销法。 (29)结转上述领用原材料和领用低值易耗品的材料成本差异。材料成本差异率为5%。 (30)摊销无形资产24 000元;摊销印花税4 000元;摊销车间固定资产修理费用36 000元。 (31)车间固定资产计提折旧32 000元;管理部门计提折旧8 000元。 (32)收到银行通知收到应收的销售商品的货款20 400元,存人银行。 (33)按应收账款余额的千分之3计提坏账准备。 (34)用银行存款支付产品广告等费用共8 000元。 (35)将制造费用转入生产成本。 (36)结转完工产品成本512 960元。 (37)公司对外销售商品一批,货款100 000元,增值税17 000元,收到无息商业承兑汇票一张面值117000元;该批产品实际成本60 000元;该公司于收到票据的当天就到银行办理贴现,银行扣除贴现息8 000元。 (38)为支付退休金从银行提现金20 000元。 (39)用现金20 000元支付未统筹退休金。

伊利股份财务报表分析

内蒙古伊利实业集团股份有限公司2005-2009年财务报表分析 一、公司简介 内蒙古伊利实业集团股份有限公司(以下简称伊利集团)是中国乳业行业中规模最大、产品线最健全的企业,国家520家重点工业企业之一;也是农业部、国家发展和改革委员会、国家经济贸易委员会、财政部、对外贸易经济合作部、中国人民银行、国家税务总局、中国证券监督管理委员会等八部委首批认定的全国151家农业产业化龙头企业之一。伊利集团是唯一一家同时符合奥运会及世博会标准,为2008年北京奥运会和2010年上海世博会提供服务的乳制品企业。 伊利集团拥有液态奶、冷饮、奶粉、酸奶和原奶五大事业部,所属企业近百个,旗下有纯牛奶、乳饮料、雪糕、冰淇淋、奶粉、奶茶粉、酸奶、奶酪等1000多个产品品种,产销量、规模、品牌价值居全国第一。2013年前三季度,伊利股份实现营业总收入365.71亿元,平均单季营收稳定超120亿元,同时净利润实现25.25亿元,同比增长82.7%。 长期以来,伊利秉承“厚度优于速度、行业繁荣胜于个体辉煌、社会价值大于商业财富”的发展观,坚持“绿色产业链”发展战略,通过着力于自身经营,倡导与社会、环境的和谐共赢,带动了企业公民理念在中国商界的普及。 未来,伊利致力于“成为世界一流的健康食品集团”的愿景,不断进取,坚持以世界领先的标准要求自己,以全球化视野、国际化胸怀竭诚满足不同区域消费者的健康需求,成就消费者的健康生活。 二、战略分析 1.行业分析 据《2013-2017年中国乳制品行业市场需求预测与投资战略规划分析报告》[1]数据显示2008年三聚氰胺事件后,我国乳制品行业处于转型的十字路口。前瞻产业研究院监测数据显示,后三聚氰胺时代,我国乳制品行业增速放缓,乳制品产量从2009年的3205万吨增长至2011年的3548万吨,复合增速仅为5.2%,主要是我国乳制品消费者消费信心受挫,并非消费量已达饱和状态。食品安全问题的发生客观上促进乳制品行业转型,政府加强乳制品行业的整改、提升行业进入门槛、企业加强奶源建设、提升产品品质,我国乳制品行业正逐步走向规范化,增速也开始逐步回升。2012年我国乳制品产量增速回升至6.6%。 从我国人均乳制品消费量来看,我国乳制品消费量远未达到饱和状态。前瞻产业研究院调研显示,2011年我国人均乳品消费量约为18.8千克,仅为世界平均水平的1/4左右;与其他乳制品消费大国如印度、美国和欧洲差距巨大。即使

现金流量表详解及实例

现金流量表 一、现金流量表的编制基础 现金流量表是以现金为基础编制的反映企业财务状况变动的报表,它反映公司或企业一定会计期间内有关现金和现金等价物的流入和流出的信息,表明企业获得现金和现金等价物的能力。 现金流量表是以现金为基础编制的,这里的现金是指企业库存现金、可以随时用于支付的存款,以及现金等价物。 二、现金流量的分类 通常按照企业经济业务的性质将企业在一定期间产生的现金流量划分为三类:经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量三类。考生应注意掌握每类现金流量的具体项目。 三、现金流量表的基本格式和编制方法 (一)现金流量表的基本格式P230 表10-10 (二)现金流量表的编制方法 1.经营活动产生的现金流量的编制方法 (1)间接法和直接法 (2)经营活动现金流量各项目的内容资料:资产负债表、利润表和其他有关资料。 ① "销售商品、提供劳务收到的现金"项目 销售商品、提供劳务收到的现金=销售商品、提供劳务产生的"收入和增值税销项税额" +应收账款项目本期减少额-应收账款项目本期增加额+应收票据项目本期减少额-应收票据项目本期增加额+预收账款项目本期增加额-预收账款项目本期减少额±特殊调整业务 例:某企业2002年度有关资料如下: (1)应收账款项目:年初数100万元,年末数120万元; (2)应收票据项目:年初数40万元,年末数20万元; (3)预收账款项目:年初数80万元,年末数90万元; (4)主营业务收入6000万元; (5)应交税金-应交增值税(销项税额)1037万元; (6)其他有关资料如下:本期计提坏账准备5万元(该企业采用备抵法核算坏账损失),本期发生坏账回收2万元,应收票据贴现使"财务费用" 账户产生借方发生额3万元,工程项目领用的本企业产品100万元产生增值税销项税额17万元,收到客户用11.7万元商品(货款10万元,增值税1.7万元)抵偿前欠账款12万元。根据上述资料,计算销售商品、提供劳务收到的现金。 销售商品、提供劳务收到的现金=(销售商品、提供劳务产生的"收入和增值税销项税额")-应收账款本期增加额+应收票据本期减少额+预收账款本期增加额+特殊调整业务=(6000+1020)-20+20+10-5-3-12 =7010万元 ②收到的税费返还 ③收到的其他与经营活动有关的现金 ④ "购买商品、接受劳务支付的现金"项目

伊利股份财务报表分析1

财务报表分析 内蒙古伊利实业集团股份有限公司 2012/5/7

伊利股份(600887)财务报表分析 公司简介 内蒙古伊利实业集团股份有限公司是目前中国规模最大、产品线最全的乳业领军者,也是唯一一家同时符合奥运及世博标准、先后为奥运会及世博会提供乳制品的中国企业。伊利集团由液态奶、冷饮、奶粉、酸奶和原奶五大事业部组成,全国所属分公司及子公司130多个,旗下拥有雪糕、冰淇淋、奶粉、奶茶粉、无菌奶、酸奶、奶酪等1000多个产 品品种。 公司于1996年在上交所挂牌上市,公司代码600887。2011年12月31日伊利股价为20.43元。2011 年公司实现主营业务收入372.66 亿元,较上年增长26.13%;归属于母 公司所有者的净利润为18.09 亿元,较上年增长;实现基本每股收益1.13 元。 一、战略分析 (一)行业分析 目前国内乳制品产业正处于成长发展期,我国人均乳制品的消费量处于世界较低水平。乳制品作为富有营养的重要食品之一,对增强体质、改善生活具有重要作用。随着我国居民收入水平、生活水平的提升,人们对生活质量的要求不断提高,乳制品的消费量将逐渐提升;另外随着我国城市化进程加快,城市化率不断提高,基于目前的城乡人口结构和乳制品消费结构,伴随着城市化进程的推进,新增城市人口对乳制品消费需求较快增长。这些都为我国的乳制品行业发展带来了巨大的发展空间。 中国乳业面临发展机遇同时,也面临着风险和挑战。 1)行业竞争挑战 中国乳业企业较多,而且外资品牌加大对国内市场的开拓力度,行业竞争不断加剧,激烈的市场竞争可能使公司盈利水平受到不利影响。 2)产品质量风险 随着消费者对食品安全重视程度的不断提高,产品质量、安全成为食品行业非常重要的关注点、敏感因素,食品行业任何质量、安全事件,都会对乳品消费带来不利影响。 3)成本控制挑战 原料奶等主要原料市场价格持续上涨,由此导致乳制品生产成本增加,影响企业盈利空间。这为公司成本控制和经营效率提出了新的挑战。 (二)竞争战略分析 1.企业的竞争优势 1)资源优势 伊利集团是唯一一家掌控新疆天山、内蒙古呼伦贝尔和锡林郭勒等三大黄金奶源基地的乳品企业,拥有中国规模最大的优质奶源基地,以及众多的优质牧场。 2)独特的奶联社奶源建设模式 “奶联社”是由伊利集团首创并实践的一种由企业搭建技术、管理、现代化设施设备和资金平台,吸纳奶农以现有奶牛以入股分红、保本分红、固定回报、合作生产等多种形式入社,并获取回报的奶牛养殖合作化产业模式。,“奶联社”模式能够最大限度调动现 有的产业链资源,通过奶牛的科学养殖,保证高品质奶源的稳定供应。

(完整word版)现金流量表分析案例

现金流量表分析 一、现金流量增减变动分析 (1)经营活动现金流入量与流出量均有所增加,增长幅度分别为1.01%和35.48%,现金流出量的增长大于现金流入量的增长,导致现金流量净额大幅减少,数额为129205.46万元,下降幅度达128.04%。说明该公司2006年经营活动创造现金流量的能力比较弱。 (2)投资活动现金流入量与流出量均有所减少,减少幅度分别为97.90%和33.91%,现金流入的减少大于现金流出,使得该公司投资活动产生的现金流量净额呈现负增长趋势,说明该公司投资规模有所缩小。从2006年该公司的现金流量表可以看出,该公司投资活动现金支出主要用于购建固定资产、无形资产和其他长期资产,只有处置固定资产等收回的现金为该企业带来了少量的现金流入,小于支出的现金,最终投资活动的现金流量净额呈负增长。(3)筹资活动现金流入量与05年相比无增减变化,现金流出量增长幅度达97.14%,并且现金流入量小于现金流出量,导致筹资活动现金流量净额呈现负增长。 二、现金流量结构分析

(1)现金流入结构分析 该公司各年现金流入量中经营活动所产生的现金流入量是构成现金流入量合计的主要部分,在本年度达到了99.73%。该公司的投资和筹资活动所产生的现金流入量的比重很小,现金流出量也是绝大部分由经营活动现金流出量构成,所占比重达到了91.73%。而经营活动的现金流量所占现金流量净额合计的比重却只有38.70%。从现金流量结构分析中可以看出,公司的现金流入量几乎依靠经营活动所产生的现金流量,而本年度,公司经营活动创造现金流量的却能力大幅下降。 结合以上分析看来,本年度,公司在扩大生产,销售收入和利润在大幅增加,但是经营活动的现金流量净额却在大幅减少,所以企业的经营活动创造现金的能力需要特别关注,是进一步分析的方向。 2、结合公司的年报、现金流量表和利润表分析,公司的销售商品、提供劳务收到的现金(470331.66万元)小于本期的营业收入(483070.50万元),本期应收票据和应收账款都有所增加,说明当期业务收入变现能力低,应关注应收账款的质量;公司本期购买商品、接受劳务支付的现金(421633.30万元)大于本期的营业成本(343858.43万元),而本期期末存货和预付账款的数额都大幅增加,说明公司的经营活动现金流出大幅增加是由于公司扩大生产规模和销售,增加材料采购量,导致了存货和预付账款的增加。 3、公司本年度投资活动现金流入量为317.22万元,现金流出量为21946.46万元,投资活动现金流入量远远不能满足其现金流出。本年购置固定资产等所支付的现金为20246.46万元,投资所支付的现金为1700.00万元。本年经营活动现金流量净额为—28295.12万元,筹资活动现金流量净额为—23184.74万元,经营活动和筹资活动的现金流量净额均为负数,不能满足投资活动的现金流出。这说明该公司经营活动和筹资活动创造的现金流量的能力不能满足企业规模的扩张需求,公司应该考虑是否要继续扩张规模,不能在没有资金支持的情况下扩大规模,这样会导致公司陷入资金紧张的状况,导致资金链断裂。 4、从现金流量表可以看出,东方机电公司筹资活动的现金流入主要是通过银行贷款取得,而筹资活动的现金流出主要是用来偿还借款和支付现金股利或分配利润。本年度通过银行借款筹集的资金为1000.00万元,而偿还借款的现金流出为2003.00万元,支付现金股利和分配利润的现金流出为22184.77万元。本期的借款连偿还债务都不够,更不用说分配现金股利和利

伊利股份会计报表分析

伊利股份会计报表分析 内蒙古伊利实业集团股份有限公司(以下简称伊利股份)是全国 知名的乳制品企业,2013年销售额高达420亿元,现就伊利股份2013 年度会计报表数据分析如下: 问题一:在这家公司的资产负债表上,哪项资产的金额最大?为 什么公司在这项资产上作了大笔投资?资产负债表上的项目,哪三项发生最大的百分比变动? ①从资产负债表上看,伊利股份固定资产余额高达89亿元,占

资产总额的44.95%,是最大的资产项目。2006 年至2013 年 伊利股份营业收入、资产总额与固定资产余额基本呈现同步增长的良 好趋势,说明大量的固定资产投入支撑了其经营规模的扩张。 此外,观察2006年至2013年伊利股份固定资产占资产总额的比例,基本稳定在40%左右。而行业第二名的蒙牛股份,2013年中报中固定资产余额为71亿元,资产总额为134亿元,固定资产占资产总额的52.99%,甚至高于伊利股份的占比情况。因此,可以认为,乳制品行业是一个资金密集型行业,产能的扩张需要大量的固定资产投资。 值得注意的是,如果固定资产投资扩大的产能不能顺利实现销售,那么将增加巨额的固定成本,进而导致利润减少甚至亏损,引发财务危机,所以固定资产投资一定要慎重决策。 ②资产负债表上的项目,变动幅度最大三项的分别是未分配利润、货币资金和固定资产。 未分配利润同比增长57%。未分配利润年初余额20.43 亿元,期末余额32.09 亿元,期末余额比年初余额增加11.66 亿元。主要原因是结转本期归属于所有者的净利润而增加未分配利润17.17 亿元,然后提取法定盈余公积1.51 亿元,并按每10股派2.5 元支付普通股股利4亿元,结果导致未分配利润增加11.66 亿元。 此外,“三聚氰胺” 事件使伊利股份2008年巨额亏损16.9 亿元,2009 年至2011年分别盈利6.48 亿元、7.77 亿元、18.1 亿元,弥补亏损导致了2011 年度末未分配利润基数较低,使得该项比例较高货币资金同比下降49%货币资金年初余额39.2亿元,期末余额20.0亿元,期末余额比年初

伊利集团2016年财务报表分析报告

财务报表分析上市公司深度报告 2016年12月20日 单位:万元 主营业务收 入 增长率

目录 1战略分析 (1) 1.1 公司自身背景 (1) 1.1.1 公司简介 (1) 1.1.2 主营业务 (1) 1.1.3 行业地位 (2) 1.2 宏观分析 (2) 1.2.1 政策环境 (2) 1.2.2 经济环境 (3) 1.2.3 社会环境 (3) 1.2.4 技术环境 (3) 1.3 行业分析 (4) 1.3.1 产业链分析 (4) 1.3.2 行业特征 (5) 1.3.3 行业获利能力分析——波特五力 (8) 1.4企业竞争力分析 (10) 1.4.1 核心竞争力 (10) 1.4.2 公司战略分析 (10) 2财务分析--偿债能力分析 (12) 2.1 总体资产负债情况 (12) 2.2. 短期偿债能力分析 (13) 2.2.1营运资金分析 (13) 2.2.2流动比率、速动比率分析 (13) 2.2.3 应收账款 (14) 2.2.4现金比率 (16) 2.2.5 几项指标的异动情况 (16) 2.3 长期偿债能力分析 (17) 2.3.1资产负债率 (17) 2.3.2产权比率 (17) 2.3.3利息保障倍数 (18) 2.3.4影响长期偿债能力的各项数据变动情况 (19) 2.4 资产结构与偿债能力总结 (19)

3财务分析--盈利能力分析 (20) 3.1反映上市公司盈利能力的指标 (20) 3.1.1每股收益 (20) 3.1.2股东权益报酬率 (21) 3.1.3股利发放率 (21) 3.1.4市盈率 (22) 3.2杜邦分析法 (23) 3.2.1杜邦分析法(第一层次) (26) 3.2.2杜邦分析法(第二层次) (28) 3.2.3杜邦分析法(第三层次) (29) 3.3利润表分析 (30) 3.4盈利能力分析小结 (30) 4财务分析--现金流量分析 (31) 4.1生命周期理论 (31) 4.2现金流量的财务指标分析 (32) 4.2.1现金流量的财务指标分析——财务弹性 (32) 4.2.2现金流量的财务指标分析——OPM策略 (32) 4.2.3现金流量的其他财务指标分析 (33) 4.3现金流量分析小结 (33) 5前景分析 (34) 5.1相关财务数据预测 (34) 5.1.1成本及费用预测 (34) 5.1.2营运能力及应计项目预测 (34) 5.2相对估值法 (36) 5.3绝对估值法 (36) 5.3.1确定折现率 (36) 5.3.2公司未来主营业务收入预测 (37) 5.3.3净利润预测 (38) 5.3.4估算股权价值 (39) 5.4敏感性分析 (40) 6投资策略:推荐买入 (41)

伊利股份财务分析报告

2011——2012学年第2学期 河北经贸大学期末考试试卷 《财务报告分析》 内蒙古伊利实业股份有限公司 2011年度财务报告分析 姓名学号分工成绩胡璇200916111014 杜邦分析体系、财务比率分 析(20%) 焦文娟200916111042 宏观背景分析、行业分析、 公司战略分析、排版(20%) 王沫200916111002 利润表的水平分析和垂直分 析(20%) 李粉玉200916111035 现金流量表的水平分析和垂 直分析(20%) 陈红200916111021 资产负债表的水平分析和垂 直分析(20%)

目录 摘要 (4) 一、背景资料 (5) (一)公司简介 (5) (二)宏观背景分析 (5) 1、政治背景 (5) 2、法律背景 (6) (三)行业分析 (6) 1、我国乳制品进出口分析 (6) 2、国内36大众城市乳制品人均消费水平 (9) 3、需求结构的分析 (10) (四)伊利企业战略分析 (10) 1、SWOT分析法:产业内部劣势和优势分析 (10) 2、基本竞争战略:混合基础上的集中化 (11) 3、长期战略:倡导绿色产业链消费 (12) 二、资产负债表的水平分析与垂直分析 (13) (一)资产分析 (13) 1、流动资产的分析 (13) 2、非流动资产分析 (16) 3、流动资产合计和非流动资产合计分析 (21) (二)负债分析 (22) 1、流动负债分析 (22) 2、非流动负债分析 (27) 3、流动负债合计和非流动负债合计分析 (29) (三)所有者权益分析 (31) 1、所有者权益总量分析 (31) 2、所有者权益结构分析 (31) 3、所有者权益项目分析 (31) (四)负债和所有者权益分析 (32) 1、负债和所有者权益总量分析 (33) 2、负债与所有者权益结构分析 (33) 三、利润表的水平分析与垂直分析 (34) (一)利润表的水平分析......................................................................................... 错误!未定义书签。 1、营业收入分析 (36) 2、营业总成本分析 (36) 3、营业利润分析 (36) 4、利润总额分析 (36) 5、净利润分析 (36) (二)利润表的垂直分析 (37) 1、营业总成本分析 (38) 2、营业利润、利润总额、净利润分析 (38) (三)利润表的总体分析 (39) 四、现金流量表的水平分析与垂直分析 (39) (一)现金流量总量分析 (39)

伊利集团财务报表分析

伊利集团财务报表分析 院系:经济管理学院 班级:MPAcc 学号: 姓名

摘要 运用比较分析法、因素分析法和趋势分析法等,对邯郸钢铁公司最近连续三年的资产负债表、利润表及现金流量表进行分析,评价该公司的财务状况、经营成果及现金流量情况,发现该公司存在的财务问题并找出主要原因,进而提出改进的措施。 关键词:上市公司,财务报表,财务报表分析

伊利集团财务报表分析 1.伊利集团简介 内蒙古伊利实业集团股份有限公 司是全国乳品行业龙头企业之一,是国 家520家重点工业企业和国家八部委 首批确定的全国151家农业产业化龙 头企业之一,是北京2008年奥运会唯 一一家乳制品赞助商,也是中国有史以 来第一个赞助奥运会的中国食品品牌。 内蒙古伊利实业集团股份有限公司由液态奶、冷饮、奶粉、酸奶和原奶五大事业部组成,所属企业130多个,旗下拥有雪糕、冰淇淋、奶粉、奶茶粉、无菌奶、酸奶、奶酪等1000多个产品品种。在近50年的发展过程中,伊利始终致力于生产100%安全、100%健康的乳制品,输出最适合中国人体质的营养和健康理念,并以世界最高的生产标准为消费者追求健康体魄和幸福生活服务。 最新的权威机构调查数据表明,奥运企业伊利集团的品牌价值由2008年的201.35亿升至2009年的205.45亿,稳步上升4.1亿元,以绝对优势第6次蝉联乳品行业首位。这意味着伊利在经济影响力、技术影响力、文化影响力、社会影响力等方面全面展示了行业领导者的绝对优势。 2.伊利集团发展历程 伊利的发展历程可以说是中国乳业从小到大、从弱到强的历史缩影。 从上个世纪50年代仅95户养牛专业户组成的“呼市回民区合作奶牛场”,发展成为今天中国乳业举足轻重的龙头企业,伊利近五十年颇具传奇色彩的发展历史,不仅成为了中国乳业的一面旗帜,还开创并引领了中国乳业的“黄金十年”。伊利又通过奥运与世博,将中国乳业带上了世界舞台。

现金流量表分析案例模版

现金流量表分析

是 2 ( 3 万元, 4 筹资活动的现金流出主要是用来偿还借款和支付现金股利或分配利润。本年度通过银行借款筹集的资金为1000.00万元,而偿还借款的现金流出为2003.00万元,支付现金股利和分配利润的现金流出为22184.77万元。本期的借款连偿还债务都不够,更不用说分配现金股利和利润。从年报可以看出,本期增加了股利分配,这更加导致了公司的现金短缺。公司的筹资状况不好,成效不大,偿还债务都不够,更不能满足公司的投资需要。结合经营活动的现金流量和投资活动的现金流量来看,最近2年公司的现金流量不稳定,波动较大,公司的现金流量出现了严重的问题。 5、06年,经营活动现金流量净额占净利润的—34.07%,说明公司经营活动获取现金的能力较差,有已确认的净收益未收回现金,净利润的质量较差。本年度所获得的净利润为83054.34万元,经营活动现金流量净额为—28295.12万元,两者相差较大。形成差异的原因是:非经

营损益(处置固定资产、无形资产和其他长期资产的收益122.39万元,财务费用65.47万元,投资收益15.38万元);没有发生现金收支经营资产的费用(计提的资产减值准备4703.55万元,计提固定资产折旧10532.07万元,无形资产摊销138.22万元,待摊费用减少19.09万元,预提费用增加2762.88万元,预计负债增加3804.59万元);非现金流动资产增加(存货增加94700.98万元,经营性应收账款增加84030.63万元);非现金流动负债增加(经营性应付项目增加50384.59万元)。从附加资料可以看出,企业的营运资本(存货和应收项目)在增加,导致了企业的现金减少。可从以上分析看出,公司未来现金流出量可能会减少,但是从年报上的资料来看,公司仍在继续扩大投资、扩大生产,这可能会导致公司未来的现金流出量很大。 6、公司在获取现金流的过程中,在经营活动的现金流入来看,还是比较好的,但是现金流出量也很大,这需要做出调整,保证经营活动的现金流量净额为正,才能维持公司的正常生产

现金流量表案例

现金流量明细分类账法的具体运用 (一)资料:某企业2009年5月共计发生44笔业务,其中涉及到“库存现金”、“银行存款”和“其他货币资金”账户的分录共24笔,现将这些分录列入表5中。 表5涉及“库存现金”、“银行存款”和“其他货币资金”的会计分录表 分录编号摘要 借方贷方 账户金额账户金额 (1)支付到期的商业承兑汇票应付票据100000 银行存款100000 (2)支付购料款材料采购 应交税费—增值税(进项税额) 150000 25500 银行存款175500 (4)用银行汇票支付购料款,多余款项存银行材料采购 应交税费—增值税(进项税额) 银行存款 99800 16966 234 其他货币资金117000 (6)出售所持股票银行存款16500 交易性金融资产 投资收益 15000 1500 (7)购置不需要安装的设备固定资产 应交税费—增值税(进项税额) 100000 17000 银行存款117000 (8)购入工程物资工程物资 应交税费—增值税(进项税额) 50000 8500 银行存款58500 (12)报废固定资产清理费固定资产清理500 银行存款500 报废固定资产残值收入银行存款800 固定资产清理800 (13)取得3年期借款银行存款400000 长期借款400000 (14)销售商品银行存款819000 主营业务收入 应交税费—增值税(销项税额) 700000 119000 word文档可自由复制编辑

(15)无息票据到期收到票款银行存款200000 应收票据200000 (16)收到归属本期的投资收益银行存款30000 投资收益30000 (17)出售设备收到价款银行存款117000 固定资产清理 应交税费—增值税(销项税额) 100000 17000 (18)归还短期借款本息,利息已提短期借款 应付利息 250000 12500 银行存款262500 (19)从银行提取现金备发工资库存现金500000 银行存款500000 (20)发放工资(其中在建工程人员的工资为 200000元) 应付职工薪酬500000 库存现金500000 (28)收到应收账款银行存款51000 应收账款51000 (29)支付产品展览费销售费用10000 银行存款10000 (31)支付广告费销售费用10000 银行存款10000 (33)商业承兑汇票贴现财务费用 银行存款 20000 272500 应收票据292500 (34)提取现金备发退休费库存现金50000 银行存款50000 (35)发放退休费应付职工薪酬50000 库存现金50000 (37)支付本期增值税、教育费附加应交税费102000 银行存款102000 (43)偿还长期借款长期借款1000000 银行存款1000000 (44)支付所得税应交税费97089 银行存款97089 (二)要求:现金流量明细分类账法的具体运用上述资料,按照前述的操作步骤阐述现金流量明细分类账法的具体运用。 (1)设置现金流量明细分类账。见前文中表1至表4。 (2)登记现金流量明细分类账。依据表5中的会计分录,按照经济业务的性质和内容进行判断登记。 如:表5中分录原编号为(1)的业务、金额10000元、性质为现金流出、内容为购买商品,应登入表1中的第⑤个明细账户,缩写为“(1)10000登入表1—⑤”(以下业务均为缩写); word文档可自由复制编辑

伊利蒙牛财务报表对比分析_(2008-2012).综述

伊利股份(600887)、蒙牛乳业(02319) 2010-2014年度财务报表比较分析报告 一,中国乳制品行业概述: 从1996年伊利上交所上市稳居行业龙头地位,到蒙牛2004年港交所上市实现爆发式增长, 中国乳制品行业经历了2004年阜阳毒奶粉事件、2008年三聚氰胺事件及世界金融危机等行 业大事,到目前,已经形成了行业两级争霸中的多极化趋势,由伊利和蒙牛组成的两级,为 第一竞争梯队,由光明、三元和雀巢组成的多级,处于第二梯队。乳制品行业是中国市场化 程度最高的产业,是从完全竞争市场转为寡头垄断市场的典型代表,而随着人民生活水平不 断提高,文化教育水平提升,健康观念深入人心,人民对乳制品需求逐步提高,市场潜力巨 大,中国乳制品行业将迎来进一步的发展。 本报告结合伊利及蒙牛的宏观经济状况、行业状况、以及企业自身状况对企业2010-2014年的财务报表进行分析,简析伊利及蒙牛的盈利能力、偿债能力、营运能力、发展能力、财务报表的综合分析。 二,行业环境概述: 2008年6月4日,我国出台了首部《乳制品工业产业政策》。 2011年12月31日,国家发展和改革委员会、工业和信息化部发布《食品工业“十二五” 发展规划》提出,“十二五”期间,鼓励发展适合不同消费者需求的特色、高品质、功能性 乳制品,改变重复建设严重局面。“规划”预计,培育形成一批年销售收入超过20亿元的骨 干企业。 三,伊利乳业概况: 内蒙古伊利实业集团股份有限公司(以下简称伊利集团)是中国乳业行业中规模最大、 产品线最健全的企业,国家520家重点工业企业之一;也是农业部、国家发展和改革委员会、 国家经济贸易委员会、财政部、对外贸易经济合作部、中国人民银行、国家税务总局、中国 证券监督管理委员会等八部委首批认定的全国151家农业产业化龙头企业之一。伊利集团是 唯一一家同时符合奥运会及世博会标准,为2008年北京奥运会和2010年上海世博会提供服 务的乳制品企业。 四,蒙牛乳业概况:

伊利股份资产负债财务报表分析

伊利股份资产负债财务 报表分析 集团文件版本号:(M928-T898-M248-WU2669-I2896-DQ586-M1988)

财务分析 伊利股份 资产负债表分析水平分析 一、资产负债表水平分析表的编制

二、资产负债表变动情况的分析评价 (一)从投资或筹资角度进行分析评价 根据上表,可以对伊利股份有限公司总资产变动情况做出以下分析评价: 该公司总资产本期增加799942万元,增长幅度为57.87%,说明伊利股份本年资产规模有较大幅度的增长。进一步分析可以发现: (1)流动资产本期增加了965303万元,增长幅度为47.8%,使总资产增长了24.59%。非流动资产本期增加了38505万元,增长幅度为2.02%,使总资产增长了0.98%。两者合计使总资产本期增加1003809万元,增长幅度为25.57%。 (2)本期总资产的增长主要体现在流动资产的增长上。如果仅这一变化来看,该公司资产的流动性有所增强。尽管流动资产的各个项目有不同程度的增减变动,但其增长主要体现在以下几个方面:

一是货币资金的大幅度增加。货币资金的本期增长额为799942万元,增长的幅度为57.87%,对总资产的影响为20.37%。虽然,货币资金的增长对提高企业的偿还能力、满足资金流动性需要都是有利的;但是,货币 资金的增加也可能会给管理人员提供更多的可支配资源,从而产生浪费 和非效率投资行为,因此,对于货币资金的这种变化,还应结合该公司 现金需要量,从资金利用效果方面进行分析,这样才能做出恰当的评 价。二是应收票据的大幅度增加。应收票据的本期增长额为4924万元,增长的幅度为43.06%,对总资产的影响为0.13%。应收票据是指企业持 有的、尚未到期兑现的商业票据。是一种载有一定付款日期、付款地 点、付款金额和付款人的无条件支付的流通证券,也是一种可以由持票 人自由转让给他人的债权凭证。应收票据的增加代表公司资产的增加。 应收票据的增加有很多优点:a,上市公司应收帐款因票据化,使帐款回 收的可能性大为加大,大大降低了呆坏帐发生的可能性;b,应收票据不 需要像应收帐款一样提取坏帐准备,减少了相关上市公司的管理费用;c,票据一般是附息的,应收帐款票据化,还能为相关上市公司带来“额 外”的利息收入;d,相关上市公司还可以通过贴现的方式,于票据到期 前提前取得现金,用于应付急需的周转。三是应收账款的增加。应收账 款本期增加额为21400万元,增长幅度为37.40%,对总资产的影响为 0.55%。该项目的增加意味着该公司总额的增加。但是应收账款的增加也增加了该公司收回账款的风险,所幸,本期应收账款对总资产的影响不 太大。

现金流量表案例分析

课件现金流量表案例分析 一、案例原理: 现金流分成三块: (一)生活现金流量=工作收入-生活支出,均从收支储蓄表获得数据 (二)投资现金流量 1.投资收益(收支储蓄表) 2. 资本利得(收支储蓄表,应是已实现利得或损失,未实现利得或损失由于没有现金流,所以不反映在现金流量表,注意,收付实现制) 3.实际投资赎回(资产负债表获得,会导致现金增加,资产减少) 4.实际新增投资(资产负债表获得,会导致现金减少,资产增加) (三)借贷现金流量 1.借入本金(资产负债表获得,现金增加,负债增加) 2.利息支出(收支储蓄表,费用增加、现金减少) 3.还款本金(资产负债表,负债减少,现金减少) (四)保障现金流量 保费支出(收支储蓄表,理财支出增加、现金减少) 注意事项:资产重估增值或减值、未实现利得或损失,由于没有实际现金流变化,所以不列入家庭现金流量表。

二、案例数据: 家庭资产负债表、收支储蓄表沿用P10案例1,另外增加已知条件:当期实际发生投资赎回10万, 分析: (一)生活现金流量=工作收入-生活支出,均从收支储蓄表获得数据 生活现金流量=工作收入80000—生活支出50000=+30000 (二)投资现金流量 1.投资收益(收支储蓄表):+400 2. 资本利得(收支储蓄表,应是已实现利得或损失):+58212 3.实际投资赎回(资产负债表获得,会导致现金增加,资产减少):+100000(现金增加) 4.实际新增投资(资产负债表获得,会导致现金减少,资产增加) 新增投资(实际发生) =新增股票+新增基金+新增债券(0)=股票和基金本期期末数+本期赎回的投资—股票和基金本期期初数=期末(500000+800000)+赎回100000—期初数(200000+790000)=410000(现金流出) (三)借贷现金流量 1.借入本金(资产负债表获得,现金增加,负债增加) 消费借款和投资借款本期增加数,为(80000—70000)+(400000—100000)=310000(现金增加) 2.利息支出(收支储蓄表,费用增加、现金减少) 本期数:68600(现金减少) 3.本金归还(资产负债表,负债减少,现金减少) 本期房贷余额减少数:510000—500000=10000(现金减少) (四)保障现金流量 保费支出(收支储蓄表,理财支出增加、现金减少):5000

伊利股份年财务分析报告

伊利股份2011年财务分析报告 目录 一、公司背景资料 二、公司财务数据 三、指标分析 (一)盈利能力分析 (二)发展能力分析 (三)偿债能力分析 (四)经营效率分析 (五)现金能力分析 (六)综合能力分析 四、杜邦分析 一、公司背景资料 (一)公司简介 内蒙古伊利实业集团股份有限公司是目前中国规模最大、产品线最健全的乳业领军者,也是唯一一家同时符合奥运及世博标准、先后为奥运会及世博会提供乳制品的中国企业。伊利集团由液态奶、冷饮、奶粉、酸奶和原奶五大事业部组成,全国所属分公司及子公司130多个,旗下拥有雪糕、冰淇淋、奶粉、奶茶粉、无菌奶、酸奶、奶酪等1000多个产品品种。其中,伊利金典有机奶、伊利营养舒化奶、畅轻酸奶、金领冠婴幼儿配方奶粉和巧乐兹冰淇淋等是目前市场中最受欢迎的“明星产品”。

在近50年的发展过程中,伊利始终致力于生产100%安全、100%健康的乳制品,输出最适合中国人体质的营养和健康理念,并以世界最高的生产标准为消费者追求健康体魄和幸福生活服务。作为行业领军者,伊利以振兴中国乳业为己任,在率先完成产业升级之后,正致力于推动乳业发展从“又快又好”向“又好又快”转型。“责任为先”的伊利法则和“绿色领导力”理念一直指导着伊利的战略发展。在实现企业的绿色生产,倡导顾客的绿色消费,坚持品牌的绿色发展的基础上,伊利正全力带领整个行业“打造绿色产业链”,推动中国乳业的规范化和可持续发展。 2010年6月,随着科技创新等方面的持续投入以及世博效应的逐步释放,伊利集团的品牌价值在今年空前大涨,品牌价值逼近300亿元,轻松摘得了中国乳企品牌价值的“七连冠”。荷兰合作银行24日发布报告显示,在过去5年传统乳制品企业年均收入增长率只有2%-3%,而伊利年均收入增长率高达24%,借助奥运会和世博会上的精彩表现,中国伊利集团跻身世界乳制品行业第一阵营,逼近国际乳业十强。 (二)行业地位 蒙古伊利实业集团股份有限公司经过近十几年发展已成为我国乳品行业市场占有率最高的企业,且龙头领先优势越来越明显。伊利独占鳌头,其资产规模、产品产量、销售收入等均列首位。 1、伊利竞争优势 (1)奶源优势。目前伊利集团是唯一一家掌控新疆、内蒙古呼伦贝尔和锡林郭勒 等散打黄金奶源基地的乳品公司,拥有中国最大规模的优质奶源基地,优质 牧场近800个、其创造的奶联社模式更被业界评为最适合目前中国国情的奶 源基地管理模式。

伊利集团---上市公司财务报表分析

一、论文摘要部分 摘要 一个企业的财务状况是最能反映出这个企业的实际运营情况,和它的规模、它的盈利与亏损,甚至于这个企业的未来发展情况都可以从现在的财务状况来进行分析。而一个企业的财务报表能展现出这个企业的全部财务情况,通过对企业的财务报表分析能够为投资者和经营者更好的了解企业的运营能力以及企业的“健康程度”,利用财务报表对集团企业的偿还债务能力、运营能力、盈利能力、健康状况等各个方面进行全方位的分析。 由于伊利集团官网上只公布了2016年上半年度的财务报告,本文主要做全年年度的财务报告分析,所以本文对2013年度—2015年度进行分析 本文通过分析法、因素分析法等财务分析方法对内蒙古伊利实业集团股份有限公司连续三年的财务报表(资产负债表、利润表、现金流量表)进行分析,分析该企业的财务情况、运营能力以及偿债能力,对其进行评估。 关键词:财务报表分析、运营能力、偿债能力 关键词:财务报表、运营能力、偿债能力、盈利能力分析

Abstract An enterprise's financial situation is the best to reflect the actual operation situation of the enterprise, and the profit and loss of its size, which, even in the future development of the enterprise can be analyzed from the current financial situation. An enterprise's financial statements can show all the financial situation of the enterprise, the enterprise's financial statements analysis for investors and managers to better understand the operating capacity of the enterprise and enterprise's "health", the use of financial statements of the enterprise group to repay debt capacity, operational capacity, profitability, health status all aspects of comprehensive analysis. As the official website of the Erie group only released the first half of 2016, the financial report, this paper mainly do the annual financial report analysis, so this article 2013 - year 2015 analysis Key words:Financial Statement、Operation Capability、debt-paying ability、profitability