(新)黄金市场的宏观经济分析

黄金市场的宏观经济分析

随着国际金融危机影响的消退和全球经济的逐渐复苏,国际黄金价格一路从2001年的272.67美元/盎司飙升至2010年的1224.52美元/盎司,涨幅达349.08%。再加上美元贬值和全球通货膨胀的加剧,各国对黄金及其衍生投资品的需求与日俱增,国际黄金价格也就水涨船高。近几年来,伴随中国黄金市场的进一步开放,黄金投资在民众心中的进一步深入,中国不仅直接加大了国家黄金储备,更是在民间大量储金。黄金在中国由消费向投资加速转移,中国的需求将成为黄金投资市场的最重要力量。

一、宏观经济的变化

国际上影响黄金价格的因素很多,在具体比较分析后发现主要因素为国内生产总值(GDP)、美元名义有效汇率、股票价格、贸易赤字、美国联邦基金利率和国际原油价格等。

(1)首先来看国内生产总值(GDP),国内生产总值(GDP)的高低意味着经济增长的好坏。经济增长使得个人收入提高,居民购买力增强,且通常伴随物价上涨通膨加剧,这对物价的上扬有一定助益。近几年,发展中国家,如中国、印度及东南亚等国家购买力大增,已成为黄金需求重要的一体。经济增长对黄金走势的影响是多方面的:第一,经济增长会带来人均收入的上涨,而这一般会刺激奢侈品和装饰品的需求,对黄金饰品的需求就是其中主要的构成部分;第二,财富的累积会使得居民出现投资需求,而黄金是投资品的一种,所以这会带来黄金价格的走高;第三,虽然黄金是投资品的一种,但是持有实物黄金并不会带来利息收入,而且存在保管费用,在经济增长的趋势中,股票的收益率远远高于黄金,所以经济增长又会削弱黄金的投资价值。总体而言,经济增长时的黄金投资价值并不大,但出现经济危机时,黄金的投资价值反而更大。

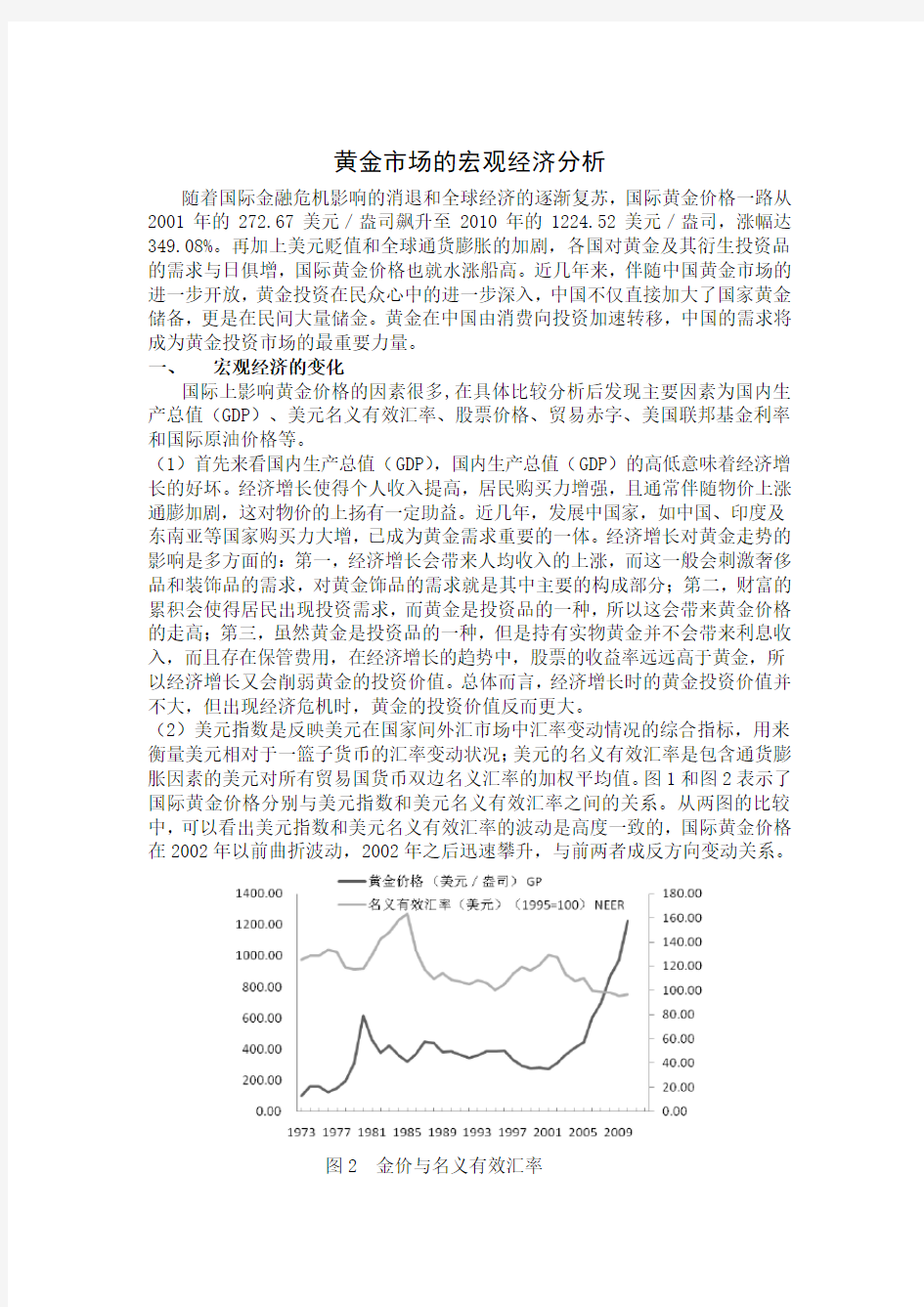

(2)美元指数是反映美元在国家间外汇市场中汇率变动情况的综合指标,用来衡量美元相对于一篮子货币的汇率变动状况;美元的名义有效汇率是包含通货膨胀因素的美元对所有贸易国货币双边名义汇率的加权平均值。图1和图2表示了国际黄金价格分别与美元指数和美元名义有效汇率之间的关系。从两图的比较中,可以看出美元指数和美元名义有效汇率的波动是高度一致的,国际黄金价格在2002年以前曲折波动,2002年之后迅速攀升,与前两者成反方向变动关系。

图2 金价与名义有效汇率

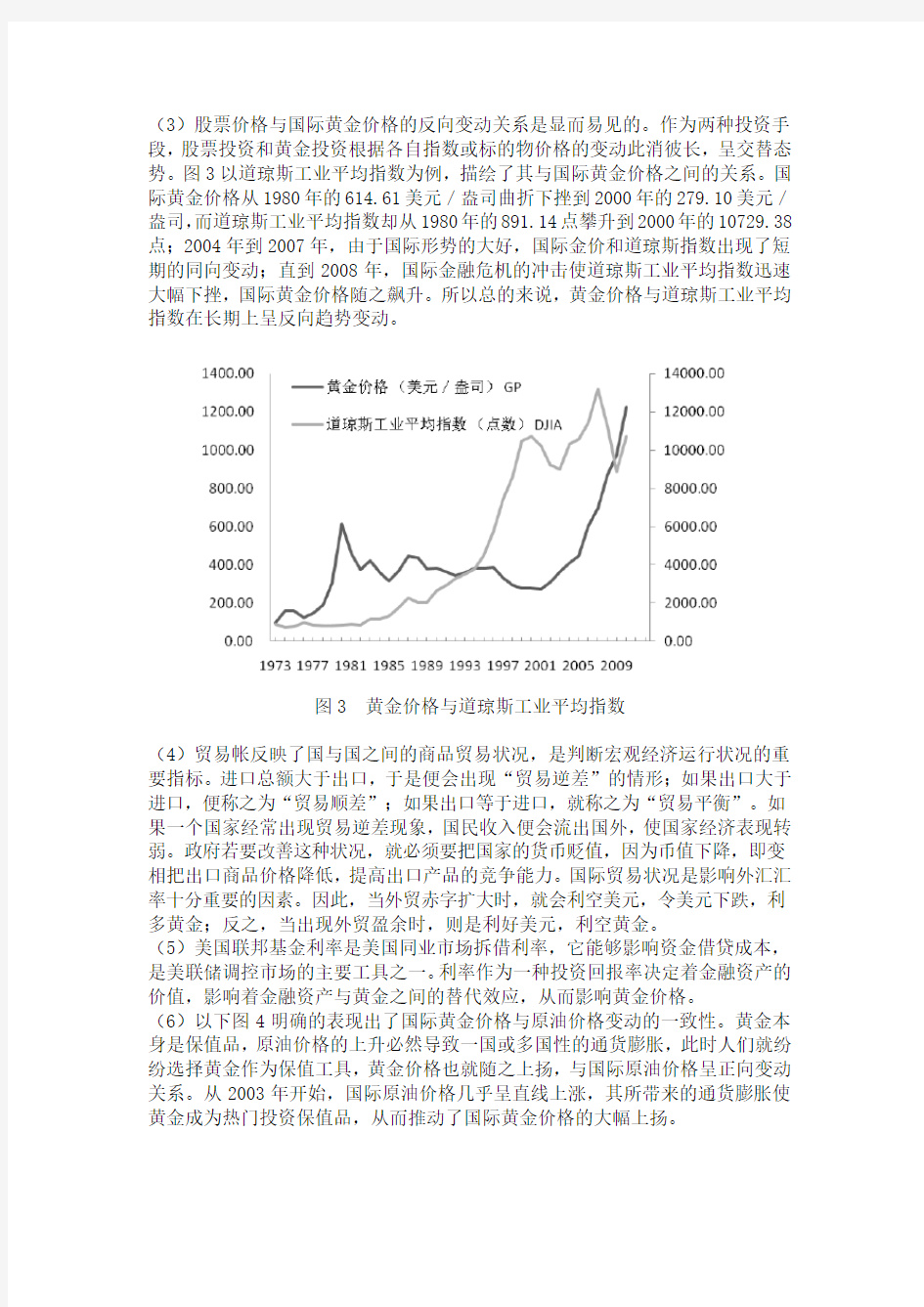

(3)股票价格与国际黄金价格的反向变动关系是显而易见的。作为两种投资手段,股票投资和黄金投资根据各自指数或标的物价格的变动此消彼长,呈交替态势。图3以道琼斯工业平均指数为例,描绘了其与国际黄金价格之间的关系。国际黄金价格从1980年的614.61美元/盎司曲折下挫到2000年的279.10美元/盎司,而道琼斯工业平均指数却从1980年的891.14点攀升到2000年的10729.38点;2004年到2007年,由于国际形势的大好,国际金价和道琼斯指数出现了短期的同向变动;直到2008年,国际金融危机的冲击使道琼斯工业平均指数迅速大幅下挫,国际黄金价格随之飙升。所以总的来说,黄金价格与道琼斯工业平均指数在长期上呈反向趋势变动。

图3 黄金价格与道琼斯工业平均指数

(4)贸易帐反映了国与国之间的商品贸易状况,是判断宏观经济运行状况的重要指标。进口总额大于出口,于是便会出现“贸易逆差”的情形;如果出口大于进口,便称之为“贸易顺差”;如果出口等于进口,就称之为“贸易平衡”。如果一个国家经常出现贸易逆差现象,国民收入便会流出国外,使国家经济表现转弱。政府若要改善这种状况,就必须要把国家的货币贬值,因为币值下降,即变相把出口商品价格降低,提高出口产品的竞争能力。国际贸易状况是影响外汇汇率十分重要的因素。因此,当外贸赤字扩大时,就会利空美元,令美元下跌,利多黄金;反之,当出现外贸盈余时,则是利好美元,利空黄金。

(5)美国联邦基金利率是美国同业市场拆借利率,它能够影响资金借贷成本,是美联储调控市场的主要工具之一。利率作为一种投资回报率决定着金融资产的价值,影响着金融资产与黄金之间的替代效应,从而影响黄金价格。

(6)以下图4明确的表现出了国际黄金价格与原油价格变动的一致性。黄金本身是保值品,原油价格的上升必然导致一国或多国性的通货膨胀,此时人们就纷纷选择黄金作为保值工具,黄金价格也就随之上扬,与国际原油价格呈正向变动关系。从2003年开始,国际原油价格几乎呈直线上涨,其所带来的通货膨胀使黄金成为热门投资保值品,从而推动了国际黄金价格的大幅上扬。

图4 黄金价格与原油价格

二、政府政策

(1)财政政策是指国家根据一定时期政治、经济、社会发展的任务而规定的财政工作的指导原则,通过财政支出与税收政策来调节总需求。

落实黄金市场相关税收政策。对上海黄金交易所和上海期货交易所黄金的税收政策继续按现行规定执行。研究推动完善投资性黄金和商业银行黄金业务税收政策。

完善外汇政策。进一步完善当前黄金市场外汇管理政策。为鼓励引导商业银行开展人民币报价的黄金衍生品交易,结合上海黄金交易所询价系统建设,允许开展黄金衍生品人民币报价的商业银行,在没有真实贸易背景下,在境外对冲境内黄金交易头寸,并研究将开展黄金衍生品人民币报价交易所涉汇率敞口头寸纳入结售汇综合头寸进行境内平补的可行性。

(2)货币政策指央行运用各种工具调节货币供给和利率,以影响宏观经济的方针和措施的总和。货币政策分为:紧缩性货币供给政策和扩张性货币供给政策,紧缩性政策的目的是通过减少货币供应量达到紧缩经济的作用,扩张性政策相反。货币政策工具有存款准备金政策、再贴现政策和公开市场业务。一般情况下,当一个国家采取宽松的货币政策时,会造成金价上升。目前,由于美元是国际货币体系的基础,美联储的货币政策是影响金价的主要因素之一。

中国的货币扩张已经达到了一个史无前例的水平,在这种背景下,通胀上行的趋势不可避免,这使得一部分中国投资者将目光转向了黄金等贵金属,毕竟在人们的传统认知中贵金属是规避通胀的最佳“商品”。不管怎么样,中国人对黄金的需求已经达到了一个相当高的水平,作为全球第二经济大国,自2002年以来,中国对任何商品的需求都会导致这种商品价格的飙升,原油如是,黄金如是,粮食也如此。因此,我们可以简单的认为,中国的经济周期是影响黄金价格波动的一个重要因素。

表面上看,中国对全球黄金市场的影响并不大,可是从资金流动、货币供应以及企业和个人的实际购买力水平来看,中国对黄金的需求增长已经影响到了全球黄金价格的走势——需要注意的是,中国金融机构依然不能对内部发生的黄金

3

交易自给自足,每年黄金需求量的一半以上需要进口,这也意味着,中国人对国际黄金市场的影响并非发生在中国市场上,而是发生在英国和美国的黄金市场上。

三、宏观经济的变化和政府政策对行业的影响

1.国内生产总值GDP——正比美元,反比黄金

通常GDP越高,意昧着经济发展越好,利率趋升,汇率趋强,金价趋弱。投资者应考察该季度GDP与前一季度及去年同期数据相比的结果,增速提高,或高于预期,均可视为利好。

2.生产者物价指数(PPI)——正比美元,反比黄金

一般来说,生产者物价指数上扬对美元来说大多偏向利多,利空黄金:下跌则为利空美元,利多黄金。

3.零售销售指数——正比美元,反比黄金

零售额的提升,代表个人消费支出的增加,经济情况好转,如果预期利率升高,对美元有利,利空黄金;反之如果零售额下降,则代表景气趋缓或不佳,利率可能调降,对美元偏向利空,利多黄金。

4.消费者物价指数——正比美元,反比黄金

讨论通货膨胀时,最常提及的物价指数之一。消费者物价指数上升,有通货膨胀的压力,此时中央银行可能藉由调高利率来加以控制,对美元来说是利多,利空黄金。反之煮熟下降,利空美元,利多黄金。不过,由于与生活相关的产品多为最终产品,其价格只涨不跌,因此,消费者物价指数也未能完全反应价格变动的实情。

5.工业生产指数——正比美元,反比黄金

指数上扬,代表经济好转,利率可能会调高,对美元应是偏向利多,对黄金利空;反之为利多。

6.就业报告——正比美元,反比黄金

非农业就业人口是推估工业生产与个人所得的重要数据。失业率降低或非农业就业人口增加,表示景气转好,利率可能调升,对美元有利,利空黄金;反之则对美元不利,利多黄金。

四、黄金行业的市场结构

我国黄金市场是一个新生市场。在计划经济时代,政府对黄金实行了非常严格的“统购统配”制度,取缔了任何形式的市场交易。一直到20世纪90年代,政府仍对黄金生产和流通等各个方面进行管制。我国真正意义上的黄金市场是2002年以后才逐步发展起来的,由于时间较短,发育不够充分,目前我国黄金市场不仅缺少应有的深度和广度,而且结构不合理,缺少必要的分层,一些重要的市场关系亟待理顺。

无论是从理论上看,还是从国际黄金市场发展的经验看,一个较为完善的黄金市场应该是一个多元化、多样性、多层次的市场。

按照交易方式不同,黄金市场可分为场内市场和场外市场。场外市场也叫OTC市场,以伦敦黄金市场为代表。场内市场也叫交易所市场,以纽约黄金市场为代表。场内市场与场外市场的主要区别在于以下三个方面:第一,交易方式不同。场外市场通过询价方式进行交易,双边清算;场内市场通过竞价方式进行交易,撮合成交、集中清算。第二,市场参与者不同。场外市场的主要参与者是黄金产品的最终需求者;第三,交易产品不同。一般来讲,以大宗批发交易为主要特征的金融产品应在场外市场进行。比如,伦敦黄金市场的参与者均为大银行和

大型金矿公司,他们通常只进行不低于1000盎司的黄金交易。如果在场内市场竞价撮合的模式下,大宗批发交易在较短时间内可能无法找到交易对手。不过,场内市场与场外市场最主要的区别在于交易方式不同。

按照交易工具划分,黄金市场可分为基础产品市场和衍生品市场。黄金基础产品市场包括实物交易和即期交易。黄金实物交易主要在黄金供应商和黄金最终需求者之间进行,黄金即期交易一般用于头寸平补。黄金衍生产品包括黄金期货、黄金远期、黄金期权、黄金掉期等。20世纪70年代以来,国际黄金衍生品市场迅速发展,为市场参与者规避风险和投融资活动提供了便利。目前在国际黄金市场上,黄金衍生产品的交易量占到总交易量的97%以上。

按照市场参与者划分,黄金市场可分为批发市场和零售市场。批发市场一般由中央银行、大银行和大企业组成;零售市场一般以中小银行、黄金交易公司、个人投资者为主。伦敦金银市场是一个批发市场,市场参与者的最小交易数量通常为1000盎司黄金和50000盎司白银。

中国黄金国际2011年上半年财务分析报告

资产负债表

现金流量表

5

利润表

环比分析

中国黄金国际资源有限公司(TSX:CGG,HK:2099)(「本公司」)欣然报告本公司截止2011年6月30日的上半年财务和运营结果。2011年上半年,收入是1653384.58万美元,净利润为153064.79万美元。2011年上半年,本公司每股基本收益(EPS)为0.0759美元,每股稀释收益为0.0759美元,与2010年同期的0.0027美元相比,EPS显着提升。

本公司首席执行官宋鑫博士评论说:「2011年上半年长山壕金矿的运营获得了创纪录的收益,收入达到8200万美元,黄金产量达到55,259盎司。2011年上半年本公司在甲玛矿的运营也实现了创纪录的收入,达到4636万美元。」2011年上半年亮点

.总收入为1653384.58万美元,销售成本为1500319.79万美元,净利润为153064.79万美元;

.2011年第二季度经营净现金流入为90561.30万美元,2011年上半年经营净现金流入为125410.09万美元;

.截止2011年6月30日,本公司的总资产为1484.55亿美元,总负债为837.999亿美元。总债务/资产比为56.45%。

7