【财务管理报告】山东东阿阿胶财务分析报告

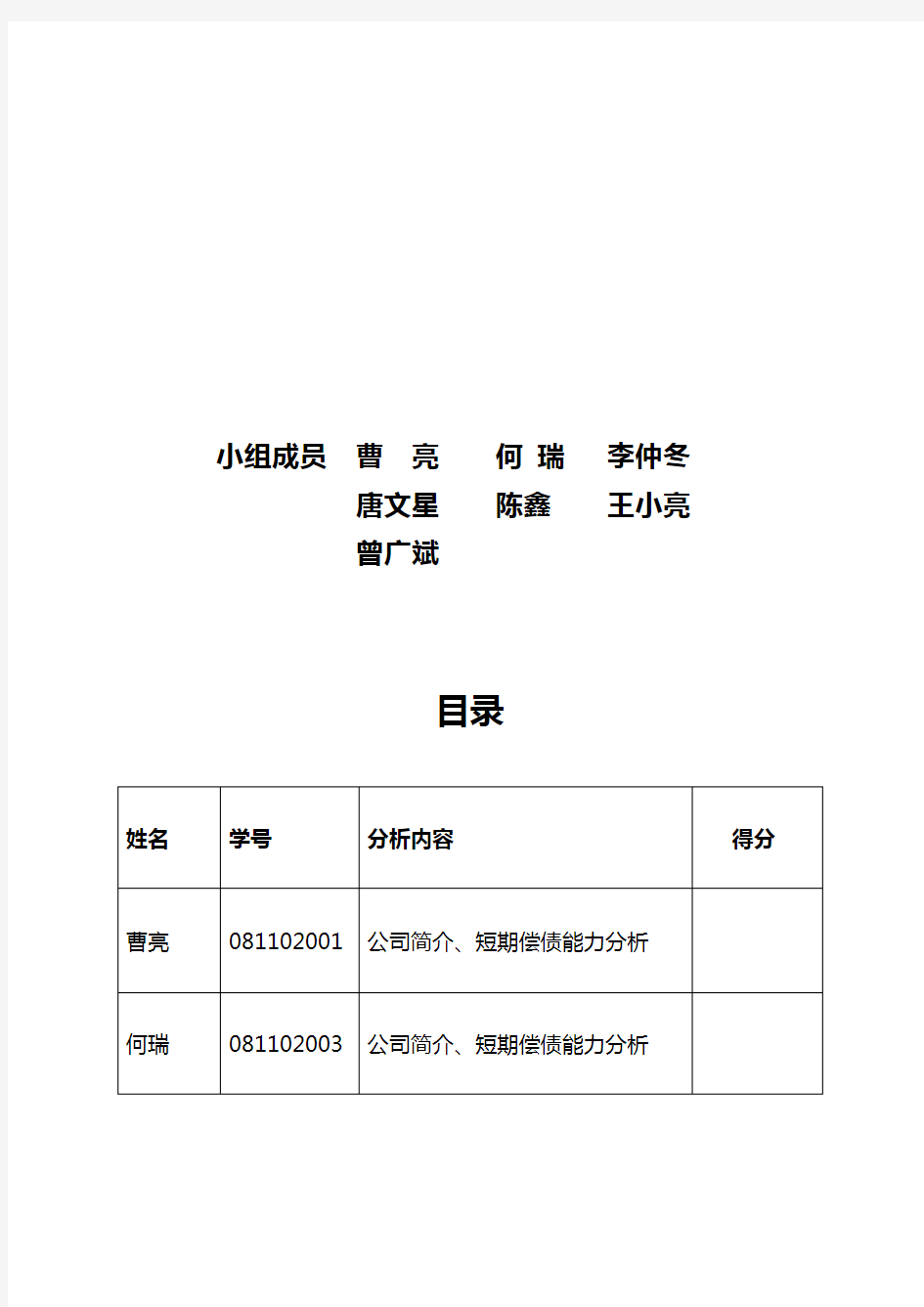

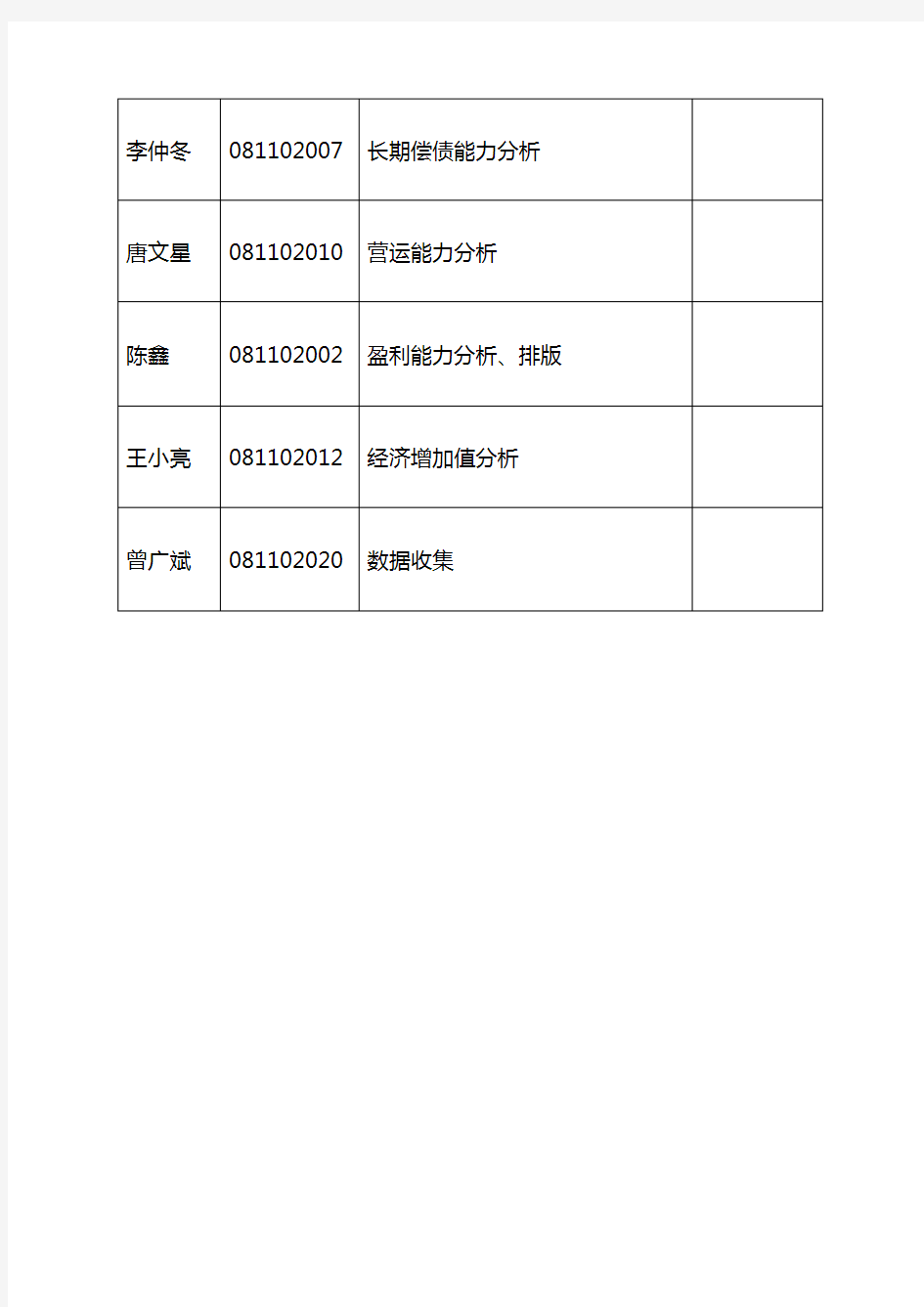

小组成员曹亮何瑞李仲冬

唐文星陈鑫王小亮

曾广斌

目录

一、公司简介

公司地处的东阿县做为阿胶发祥地,生产阿胶已有两千多年的悠久历史,故有“阿胶之乡”的美称。公司前身是全国第一家阿胶国营生产企业,发展至今已成为拥有1个核心公司8个全资或控股子公司的现代化中药企业。公司下属5个养驴基地、3个生产分厂,生产以阿胶为主的中成药、生物制剂、保健食品等6个门类70余种的产品,年产能1.8万吨,阿胶产品年产量、出口量分别占全国75%和90%以上。公司“东阿”牌阿胶在阿胶制品中唯一荣获传统药“长城”国际金奖,并被认定为中国驰名商标。

区域:山东省

所属行业:医药生物

董事长:李福祚

董秘:吴怀锋

总经理:秦玉峰

独立董事:刘洪渭、汪海、吴世农

注册地址:山东省东阿县阿胶街78号

办公地址:山东省东阿县阿胶街78号

控股股东:华润东阿阿胶有限公司

主营业务:经营和销售医药、化工和轻工产品

主要产品类别组成:

1、中药(阿胶及阿胶系列中成药、其它中成药)

2、生物工程药品

3、保健食品及食品

产品的主要剂型:

胶剂、合剂、煎膏剂、糖浆剂、胶囊、颗粒剂、注射剂(水针剂、粉针剂)、软胶囊。

主要产品品种:

截止到2005年12月,由国家批准的药品、保健食品和生物制品共有47个品种。其中阿胶系列药品16个,非阿胶系列药品13个,阿胶系列保健食品17个,生物药品1个。OTC药品20个:甲类OTC7个,乙类OTC12个;处方药10个。

证券简称:东阿阿胶

曾用名:东阿阿胶->S阿胶->东阿阿胶

主承销商:大鹏证券有限责任公司

上市保荐人:大鹏证券有限责任公司,天同证券有限责任公司

信息披露:中国证券报、上海证券报、证券时报

历史沿革:

山东东阿阿胶股份有限公司(以下简称本公司)是经山东省体改委1993年2月3日鲁体改生字[1993]第25号文批准,以山东东阿阿胶厂为发起人改组设立的。本公司于1996年7月29日经中国证监会批准在深圳证券交易所挂牌交易。本公司原注册资本139,730,556.00元,2000年8月本公司经配股及转增股本后增至209,595,667.20元,2001年4月15日经股东大会批准以资本公积每10股转增3股后股本增至272,474,366.00元,2004年4月29日经股东大会批准以2003年末的总股本272,474,366.00元为基数,向全体股东每10股送2股并以资本公积转增3股后股本增至408,711,549.00元。本公司于2007年5月31日完成股权分置改革以现有流通股本287,630,164股为基数,用资本公积金向方案实施股权登记日登记在册的全体流通股股东转增股本,流通股股东每持有10股流通股将获得4股的转增股份。本公司现有注册资本52,376万元,股份总数523,763,614股(每股面值1元),其中有限售条件的股份为121,360,146股,无限售条件的股份为402,403,468股。

二、短期偿债能力分析

1、指标选取

影响企业流动性与短期偿债能力因素主要包括:流动资产、流动负债、营运资金、现金流量,所以本组对短期偿债能力分析选取的指标有:流动比率、速动比率、现金与流动负债比率3个指标。

2、数据调整

从表格和图我们可以看出,东阿阿胶近五年的短期偿债能力很强,且从08年起,表格表现为一种逐步增强的趋势。09年3项指标都出现大幅度增长的原因是流动资产的激增。08年流动资产为1151776840.51元,而09年激增至2424152416.92元,增幅210%。08年货币资金为539,815,059.51 元,09年货币资金为1,973,603,863.54元,增幅366%。

(1)流动比率

以08年为基准,对09年的流动比率进行因素分析

流动资产是流动比率较高的主要影响因素。

(2)速动比率

以08年为基准,对09年的流动比率进行因素分析

速动资产是速动比率较高的主要影响因素,其中存货的影响并不大。(3)现金与流动负债比率

大额货币资金是现金与流动负债比率重要内容,是现金与流动负债比率较高的保证。

自05-09年以来,流动资产一直保持上升趋势,尤其是货币资金增幅较大,其中以2009年的增幅为最大。从图与上述数据中可得知,除应收票据增幅极小且在09年出现极大的下降外,其他的主要流动资产与流动负债都有着不同程度的增长,其中,货币资金的将近4倍的巨额增幅远高于流动负债的增幅,使得流动比率增长了将近0.5倍。08年由于货币资金的增幅小于流动负债的增幅,致使08年的流动比率出现小幅下降。在东阿阿胶的流动资产中货币资金占较高比重,且这一趋势还在不断加强,尤其是在2009年这一比重近达%80货币资金是影响流动资产与流动比率的重要因素。

5、本公司存在的不足或优势

东阿阿胶福份有限公司近五年来,流动资产均远高于流动负债,且流动资产变现能力强,质量较高;此外其流动资产的增长幅度大于流动负债的增幅,且其流动资产中的货币资金不但比例较高而且增幅居前;这为公司实现未来发展战略要的资金主要依靠经营活动的现金流入支撑。短期偿债能力强势是优势。

但过高的短期偿债能力并不利于企业的长期发展,短期偿债能力过高说明其没有充分利用短期借款和商业信用,利用财务杠杆获得更大的收益。此外,流动资金过高,尤其是大额货币资金证明公司营业能力强、营业风险小,可充分利用财务杠杆;货币资金冲足,可加大高收益项目的投资,将短期资本化为长期资本以扩大生产规模,获得更大收益。

三、长期偿债能力分析

1、指标选取与分析

影响企业长期偿债能力的因素有:资产负债率,股权比例,权益乘数,负债与股权比率,债务与有形净值比率,利息保障倍数,现金利息保障倍数,偿债保障比率。

在此选取的指标是资产负债率,负债与股权比率,权益乘数,偿债保障比率。

1)资产负债率=(负债总额÷资产总额)×100%

指标分析:资产负债率反映在资产总额中有多大比例是通过借债筹资的,用于衡量企业利用债权人资金进行财务活动的能力,同时也能反映企业在清算时对债权人利益的保护程度。这个比率对于债权人来说越低越好。因为公司的所有者(股东)一般只承担有限责任,而一旦公司破产清算时,资产变现所得很可能低于其帐面价值。所以如果此指标过高,债权人可能遭受损失。当资产负债率大于100%,表明公司已经资不抵债,对于债权人来说风险非常大。

2) 权益乘数=资产总额/股东权益总额

指标分析:通常权益乘数显然应大于1,权益乘数是股权比率的倒数,但和资产负债率的变动方向一致,即资产负债率越高,权益乘数就越大,反之亦然。

3)负债与股权比率(产权比率)=负债总额/股东权益总额

指标分析:是衡量公司财务杠杆的指标,即显示公司建立资产的资金来源中股本与债务的比例,计算方法为将公司的长期债务除以股东权益。部分投资者在计算时只采用需要支付利息的长期债务,而不采用总负债。它可用来显示在与股东权益相比时,一家公司的借贷是否过高。

4)偿债保障比率=负债总额/经营活动现金净流量

指标分析:一般认为,该比率越低,企业偿还债务的能力越强。偿债保障比率不仅衡量企业偿付借款利息的能力,而且衡量企业偿付本金的能力。偿债保障比率反映用企业经营活动产生的现金净流量偿还全部债务所需的时间。

2、比率分析