年终奖个人所得税计算方法及其税率表和公式

年终奖个人所得税计算方法及其税率表和公式

我国年终奖个人所得税征收方法的规定:

(一)全年一次性奖金是指行政机关、企事业单位等 扣缴义务人 根据其全年经济效益和 对雇员全

年工作业绩的综合考核情况, 向雇员发放的一次性奖金。上述一次性奖金也包括年 终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

(二) 纳税人取得全年一次性奖金, 单独作为一个月工资、 薪金所得计算纳税, 并按以下 计税

办法,由扣缴义务人发放时代扣代缴:

1.先将雇员当月内取得的全年一次性奖金,除以

12个月,按其商数确定税法规定的适用税

率;然后以其商数及适用税率计算出应纳税额后,再乘以

12个月,即为全年一次性奖金的

应纳税额。除上述计算方法外,也可以按照本规定第十四条规定的计算方法, 直接计算应纳

税额。

2?如果在发放年终一次性奖金的当月,雇员当月工资、薪金所得低于税法规定的费用扣除

标准,应将全年一次性奖金减除 雇员当月工资、薪金所得与费用扣除标准的差额 ”后的余额, 按上述办法确定全年一次性奖金的适用税率。

(三) 在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。 (四)实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资按本条第

(二

)

款、第(三)款的规定执行。

47】号公告年终奖个人所得税新计算方法,经国家税务总局声明

年终奖个人所得税率与计算方法没有改变。 下面就是现年终奖个

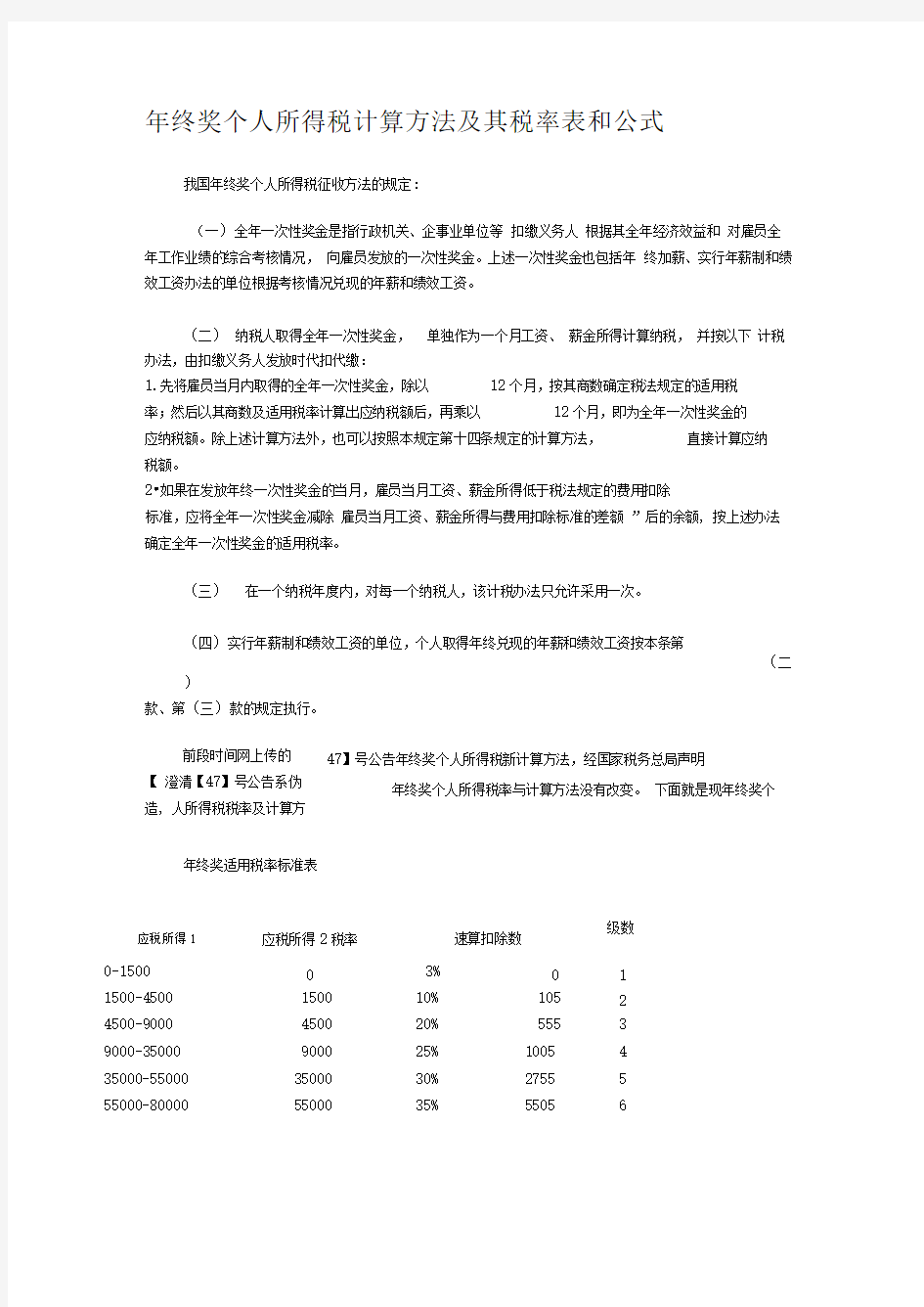

年终奖适用税率标准表

应税所得1

应税所得2税率 速算扣除数

级数

0-1500 0 3% 0 1 1500-4500 1500 10% 105 2 4500-9000 4500 20% 555 3 9000-35000 9000 25% 1005 4 35000-55000 35000 30% 2755 5 55000-80000

55000

35%

5505

6

前段时间网上传的【 澄清【47】号公告系伪造, 人所得税税率及计算方

80000- 80000 45%

年终奖个税计算公式:应纳税额=应纳税所得额瀝用税率-速算扣除数。

具体来讲,纳税人2011年9月1 日(含)以后实际取得的工资、薪金所得,应适用新税法的减除费用标准和税率表,计算缴纳个人所得税。而纳税人2011年9月1日前实际取得

的工资、薪金所得,无论税款是否在2011年9月1日以后由扣缴义务人申报入库,均应适

用原税法的减除费用标准和税率表,计算缴纳个人所得税。举例来看,韩先生在某一公司工

作,2011年12月3日取得工资收入3400元,当月又一次取得年终奖金24100元,其应缴

纳多少个人所得税。韩先生因当月工资不足3500元,可用其取得的奖金收入24100元补足

其差额部分100元,剩余24000元除以12个月,得出月均收入2000元,其对应的税率和速算扣除数分别为10%和105元。具体计算公式为:应纳税额= (24100 + 3400 —3500) X10% —

105= 2295 元。

年终奖个税算法:针对工资薪金,当前我国采用超额累进税率,为了方便计算,就转化用适用税率和速算扣除数的简化算法,目前的年终奖个税计算方法是,先将年终奖除以

12,以得出的商确定税率和速算扣除数,再依据如下公式计算:应纳税额=应纳税所得额X 适用税率-速算扣除数。

年终奖个税算法

以下只考虑年终奖当月工资足够3500元的,不足3500元的,先补足3500元,然后用余额

年终奖月平奖金税额

20000 1666.667 1895

18000 1500 540

年终岁尾,年终奖已逐渐成为大家谈论的敏感话题,牵动着每位在岗人员的心旋,就百姓普遍关注的年终

奖缴纳个人所得税问题,而今年9月1日起,我国的个税法有了一些调整,个人所得税起征点由原来的 2000 元调为3500元。同时,经过详细核算,年终奖多发1元,你最终反倒少得很多呢!那么,年终奖个人所得

税计算方法你要搞清楚喽!

【终奖个人所得税计算方法之两种计税方法】

在国家税务总局下发的通知中,关于纳税人取得的全年一次性奖金,给岀了两种计税办法。

一是先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定税法规定的适用税率;然后以其商数及适用税率计算出应纳税额后,再乘以12个月,即为全年一次性奖金的应纳税额。

二是按照最新公布的适用全年一次性奖金所得的税率表,直接计算应纳税额。

应纳税额的计算公式为:应纳税额=应纳税所得额X适用税率-速算扣除数。

值得注意的是,如果在发放年终一次性奖金的当月,雇员当月工资、薪金所得低于税法规定的费用扣除标准(3500 元/月),应将全年一次性奖金减除“雇员当月工资、薪金所得与费用扣除标准的差额”后的余额,按上述办法确定全年一次性奖金的适用税率。

在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。【新税法下年终奖个人所得税计算方法新旧方法对比】

韩先生在某一公司工作, 2011 年 12 月一次取得年终奖金 6.1 万元,周先生在同一家公司工作,他取得的年终奖是 5.9 万元。

旧方法:

韩先生:6.1万元* 12个月=5083.33元,适用的税率是20%速算扣除数375元,则他该付的税是61000 元X 20%-375元=11825元。其税后年终奖为 61000元-11825元=49175元。

周先生,5.9万元* 12个月=4916.66元,适用于税率为15%,速算扣除数125,则他该付的税是 59000 元X 15%-125=8725元。其税后年终奖为 59000元-8725元=50275元。

显然,年终奖 6.1 万元的韩先生,实际到手的奖金反而会比 5.9 万元的周先生少拿了 1100元。新方法:韩先生应纳税额=6.1万元X 20%-555元=11645元,其税后年终奖为 61000元-11645=49355元。周先生应纳税额=5.9万元X 20%-555元=11245元,其税后年终奖为 59000元-11245元=47755元。

按照新的计税办法,不会再出现奖金发得多、税后所得反而少的情况,年终奖高的韩先生最后拿到的奖金依然比周先生高。

【年终奖个人所得税计算方法之记者采访】

那么,新税法与原税法究竟如何衔接?国家税务总局相关负责人 13 日接受了记者的采访。

问题一:工资、薪金所得如何衔接 ?

新税法和实施条例均规定自 2011 年9月 1日起施行。具体到工资、薪金所得项目而言,是指纳税人

2011 年9月 1日(含)以后实际取得的工资、薪金所得,应适用新税法的减除费用标准和税率表,计算缴纳个人所得税。

“具体来讲,纳税人 2011 年 9月 1 日(含)以后实际取得的工资、薪金所得,应适用新税法的减除费用标准和税率表,计算缴纳个人所得税。而纳税人 2011年9月 1日前实际取得的工资、薪金所得,无论税款是否在 2011 年 9 月 1 日以后由扣缴义务人申报入库,均应适用原税法的减除费用标准和税率表,计算缴纳个人所得税。”税务总局相关负责人说。

举例来看,韩先生在某一公司工作, 2011 年 12 月 3 日取得工资收入 3400 元,当月又一次取得年终奖金24100 元,其应缴纳多少个人所得税 ?

这位负责人说,韩先生因当月工资不足 3500元,可用其取得的奖金收入 241 00元补足其差额部分 100 元,剩余 24000元除以 12个月,得出月均收入 2000元,其对应的税率和速算扣除数分别为 10%和 105元。具体计算公式为:应纳税额 =(24100+3400-3500) X 10%-105=2295元。

问题二:个体工商户生产、经营所得如何衔接 ?

新税法自 9 月 1 日起开始实施,鉴于个体工商户、个人独资企业和合伙企业的生产经营所得是按年度计算,而且是在一个完整的纳税年度产生的,这就需要分段计算应纳税额,即:9月 1 日前适用原税法的

减除费用标准和税率表 ;9 月 1 日(含)后适用新税法的减除费用标准和税率表。

这位负责人介绍,年终汇算清缴分段计算应纳税额时,需要分步进行:

第一,按照有关规定,计算全年应纳税所得额 ;

第二,计算前8个月应纳税额:前8个月应纳税额=(全年应纳税所得额X原税法的对应税率-速算扣除数)X 8/12;

第三,计算后4个月应纳税额:后4个月应纳税额=(全年应纳税所得额X新税法的对应税率-速算扣除数) X 4/12;

第四,全年应纳税额 =前 8 个月应纳税额 +后 4 个月应纳税额。“对企事业单位的承包经营、承租经营所得也是比照这个计算方法计算缴纳个人所得税。要注意的是,这个计算方法仅适用于纳税人 2011 年的生产经营所得,2012年以后则按照税法规定全年适用统一的税率。” 这位负责人说。

举例来看,某个人独资企业按照税法和相关规定计算出全年应纳税所得额为45000 元(注:按照相关规定,在计算全年应纳税所得额时,投资者本人后四个月的费用扣除标准为每月3500元),则其全年应纳税

额计算如下:

2011 年前 8个月应纳税额 =(45000 X 30%-4250) X 8/12=6166.67 元

2011 后 4个月应纳税额 =(45000 X20%-3750)X4/12=1750 元

全年应纳税额 =6166.67+1750=7916.67 元问题三:涉外人员附加减除费用如何调整 ?

税法规定,对在中国境内无住所而在中国境内取得工资、薪金所得的纳税义务人和在中国境内有住所而在中国境外取得工资、薪金所得的纳税义务人(简称“涉外人员” ),在按税法规定减除费用标准基础上,可以根据其平均收入水平、生活水平以及汇率变化情况确定附加减除费用,附加减除费用适用的范围和标准由国务院规定。

原税法实施条例规定的附加减除费用标准是每月 2800元,即涉外人员每月在减除 2000 元费用的基础上,再减除2800 元的费用,减除费用的总额为 4800 元。

这位负责人说,考虑到现行涉外人员工资、薪金所得总的减除费用标准高于境内中国公民,从税收公平的原则出发,应逐步统一内、外人员工薪所得减除费用标准。

“这次在涉外人员的工资、薪金所得减除费用标准由 2000元每月提高到 3500元每月的同时,将其附加减除费用标准由 2800 元每月调整为 1300元每月,这样,涉外人员总的减除费用标准保持现行 4800 元每月不变。”这位负责人说。

【以下是微博上传的年终奖个人所得税计算方法】:【年终奖多发 1 元,反倒少得 1155.1 元】新税法实施后,六大临界点成年终奖“盲区” 合理避税,网友建议“年终奖”改为“年终捐” 又到年关,一年一度的重头戏——年终奖马上就要发放,估计许多市民都伸长了脖子在翘首以盼。不过,年终奖也许并不是大家想的那样,发得越多得到的越多,很有可能你比别人多发了 1 块钱,却要为此

多缴纳百元、千元甚至万元的税。

这绝对不是在跟你开玩笑,因为年终奖在计算应该适用的税率时会出现一个临界点,一旦遭遇了这个临界点,可能就会出现“多发少得”、“得不尝税”的情况。加之,今年是新修订的个人所得税法施行后的首次发放年终奖 , 税法税率及级次级距都发生了变化,这也使得市民最后真正拿到手的年终奖额度也随之改变。郑州晚报赵柳影【微博热议年终奖临界点】

最近,微博上转载量最为火爆的除了关于明年 1 月的放假通知外,估计就是关于年终奖计税的博文了。

“请大家注意年终奖临界点,宁可少千元不要超一元:发 18001 元比 18000 元多纳税 1154.1 元;54001 元比54000元多纳 4950.2 元;发108001元比108000元多纳4950.25 元;发420001元比 420000元多纳 19250.3元;发660001元比660000元多纳 30250.35元;发960001元比960000元多纳 88000.45元。” 12 月 4 日傍晚,中国农业大学经济管理学院副教授葛长银在微博上发表了关于年终奖临界点的博文。

短短几天,转载量就有了 4000 多次,评论量也有近千条,不少网友在惊讶的同时也纷纷表示对于年终奖的计税

方法很模糊,将之戏称为“年终奖的秘密”,并建议公司的领导和财务人员,以及纳税人都应该好好看一看,研究研究。

【年终奖个人所得税计算方法是怎么计算个税的?】

年终奖的发放,直接关系着员工的“钱袋子”,不过和广大网友一样,大部分市民对于年终奖的计税都不了解,它究竟是如何计算的 ?难道真如博文所说,年终奖多出来 1 块钱,就会比别人多缴纳如此之多的

税吗?

“‘多发少得'的情况的确存在,自从个人所得税出台的那一天,就一直伴随着这个问题。”河南中兴税务师事务所总经理陈俊岭说,年终奖是大家通俗的叫法,它专业的名字叫做全年一次性奖金。

据陈俊岭介绍,全年一次性奖金的计算方法是先将员工当月内取得的全年一次性奖金,除以 12 个月,按其商数确定税法规定的适用税率,然后再用全年一次性奖金乘以税率,之后减去速算扣除数,即为全年一次性奖金的应纳税额。

“如果在发放年终一次性奖金的当月,员工当月工资、薪金所得低于税法规定的费用扣除标准(3500 元/

月),应将全年一次性奖金减除‘员工当月工资、薪金所得与费用扣除标准的差额'后的余额,按上述办法确定全年一次性奖金的适用税率。”陈俊岭说。

【计税时对应的税率不同,导致多发 1 元,反倒少得 1155.1 元】既然计算方法清楚了,出现年终奖“多发少得”的根源也就找到了。“其实就是年终奖计税时所对应的税率不同,导致了税额的差距这么大。”陈俊岭说。

据陈俊岭介绍,按照新个税的规定,年终奖的计算中,一共有 7 个税率,由于不同的税率对应不同的全月应纳税所得额,也就划定出了 6 个区间,正是由于这 6 个区间的临界点,才导致了年终奖‘多发少得' 的情况。这些临界点分别是: 18001元~19283.33 元、54001 元~60187.50 元、108001元~114600元、420001 元~447500 元、 660001元~706538.46 元、 960001元~1120000 元。

随后,参照图表,陈俊岭给记者举了个例子,假如小王和小张的月工资都超过 3500 元,年末两人的年终奖分别为18000和18001 ,小王的实得年终奖为:18000- 12=1500元,对应税率及速算扣除数为:3% 0,

应纳税额=18000X 3%-0=540元,税后所得17460元。

以此类推,小张的实得年终奖为:18001 - 12- 1500.08,超出了 1500元,对应税率及速算扣除数为:

10%、105,应纳税额 =18001X10%-105=1695.1 ,税后所得 16305.9 。这样一比,二者缴纳税额相差 1155.1 元。

【年终奖在万元以内就不存在“多发少得”】如此看来,年终奖发多少,能保证员工的最佳利益,还真是个“技术活”。

不过昨日,记者向认识的

同事、朋友,包括QQ群里的网友进行调查,询问了近50位市民,只有两位表示自己的年终奖超过了18000 元。

“目前咱郑州大部分市民的年终奖还徘徊在万元以内,这样的话,就不存在‘多发少得'的现象,大家计税的税率都一样。”陈俊岭说,不过,像一些国企、大型私企的中高层领导,以及一些从事销售工作的员工的年终奖很有可能会超过 18000 元。“一些从事销售类型工作的员工平时的工资可能都不高,他们靠的就是年终丰厚的年终奖,少则几万,多则十几万,几十万。”

“缴税是大家应尽的义务,最好还是按照规定进行缴纳。”陈俊岭说,不过如果出现个别极端的现象,单位财务上的工作人员可以及时与当事人联系,少发一些奖金来保障员工的既得利益。

“我们也得到一些内部消息称针对年终奖的计税,国家税务总局正在商议新政策,可能会对计税方法等进行调整,不过具体是什么情况现在还不知道。”陈俊岭透露。

【合理避税,网友建议“年终奖”改为“年终捐”】虽然缴税是大家应尽的义务,不过对于大部分市民来说,如

果遇到“多发少得”的情况,还是会觉得比较“悲催”,那有没有一些比较好的合理避税的方法呢 ?

网友“徐晓”在微博称:合理避税最简单的方式就是将年终奖分开发放,不至于都累计到一个月中,税率比较高。不过采取这种方法的前提得保证分开发放扣除的税额总和小于一次性发放的扣税税额。

可这样一来,每次发放年终奖之前,大家都得埋头先做些数学题,估计实施起来会有难度。网友“严壮”的意见似乎更受到大家的欢迎:建议各企业老板将“年终奖”改为“年终捐”,将员工们多出临界点的部分奖金捐给慈善机构,这样既合理避税又为社会做出了贡献。

意见一出,立马得到许多网友的鼓掌撒花,并被大家评为年终奖合理避税之最优解决方案。

【年终奖个人所得税计算方法之新税率表】

(全月应缴纳税额)

级数含税级距税率(%)速算扣除数

1 不超过 1500 元的 3 0

2 超过 1500 元至 4500 元的部分 10 105

3 超过 4500 元至 9000 元的部分 20 555

4 超过 9000 元至 35000 元的部分 2

5 1005

5 超过 35000 元至 55000 元的部分 30 2755

6 超过 55000 元至 80000 元的部分 35 5505

7 超过 80000 元的部分 45 13505

注: 1.本表含税级距指以每月收入额减除费用 3500 元后的余额或者减除附加减除费用后的余额。

2.含税级距适用于由纳税人负担税款的工资、薪金所得 ;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

6 个区间临界点导致年终奖“多发少得”

18001 元 ~19283.33 元

54001 元 ~60187.50 元

108001 元 ~114600 元

420001 元 ~447500 元

660001 元 ~706538.46 元 960001 元 ~1120000 元

看来新税法下,年终奖个人所得税计算方法还是很有争议的。通过以上几种年终奖个人所得税计算方

法的学习,想必你已经十分清楚了年终奖个人所得税怎么算了吧?这些年终奖个人所得税计算方法虽然有点

麻烦,但是关系到切身利益,还是不得不学习啊! 如果您想知道更多关于年终奖的内容,请继续关注世界工

厂网学堂频道 !