天然气行业发展情况深分析完整版

天然气行业发展情况深

分析

HEN system office room 【HEN16H-HENS2AHENS8Q8-HENH1688】

2017年我国天然气行业发展

情况深度分析

2018年3月21日

一、天然气被确定为主体能源

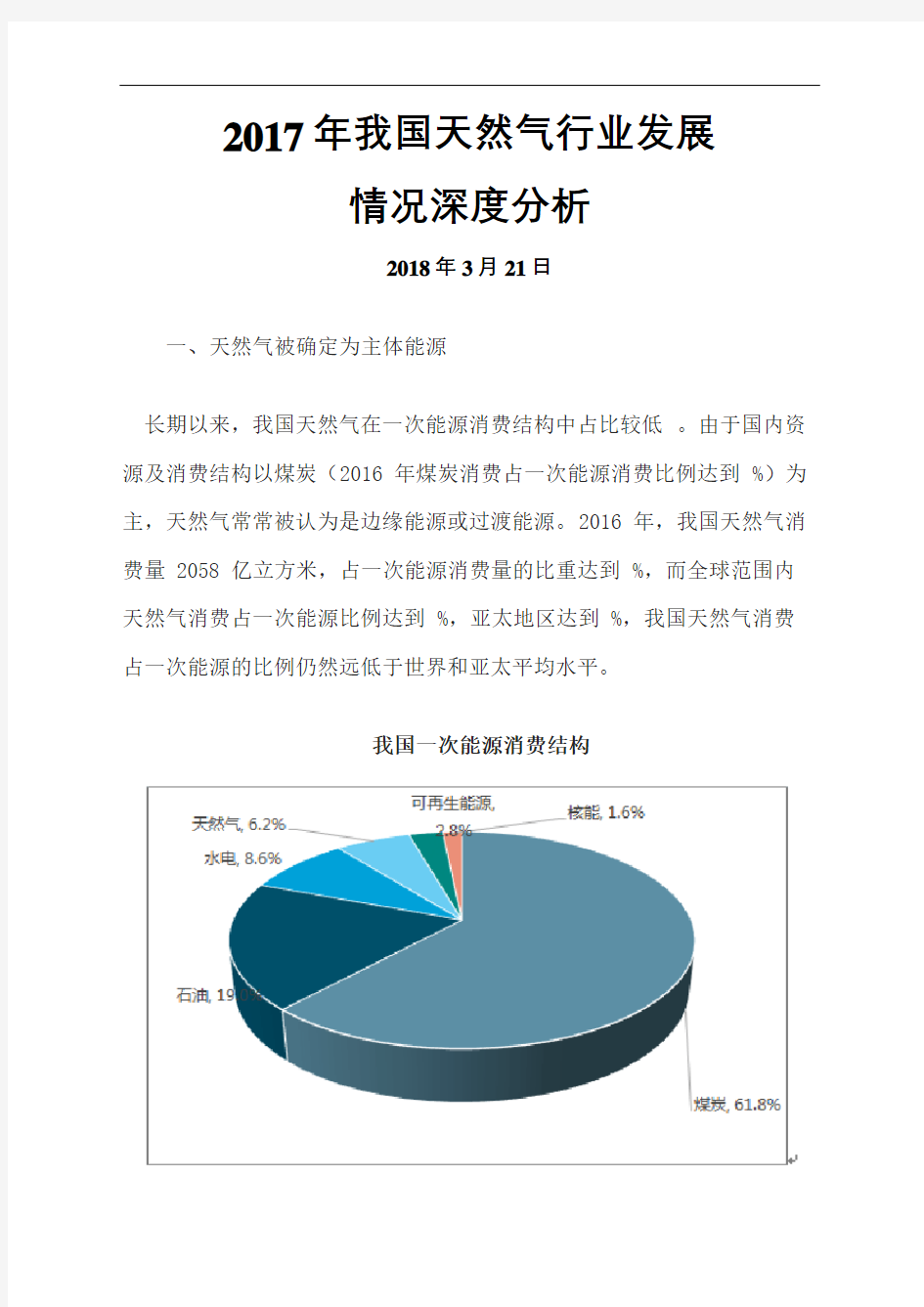

长期以来,我国天然气在一次能源消费结构中占比较低。由于国内资源及消费结构以煤炭(2016 年煤炭消费占一次能源消费比例达到 %)为主,天然气常常被认为是边缘能源或过渡能源。2016 年,我国天然气消费量 2058 亿立方米,占一次能源消费量的比重达到 %,而全球范围内天然气消费占一次能源比例达到 %,亚太地区达到 %,我国天然气消费占一次能源的比例仍然远低于世界和亚太平均水平。

我国一次能源消费结构

我国天然气消费占比远低于世界平均水平

环保压力巨大,重点区域空气污染状况仍未完全得到缓解。近年来,环境问题和空气质量问题已经引起了国家和人们的广泛关注,尤其是京津冀、长三角和珠三角等重点区域。根据国际环保组织绿色和平发布的 2017年上半年全国大气污染数据显示,2017 年上半年,我国城市空气污染状况并没有完全得到缓解,与 2016 年上半年相比,二氧化硫(SO 2 )同比下降 %,PM10 同比下降 %,一氧化碳(CO)同比下降 %,但二氧化氮(NO 2 )同比上升 %,臭氧(O3)同比上升 %。京津冀地区

“2+26”城市平均浓度为微克/立方米,同比上升 5%,其中北京、天津和河北的平均浓度分别为微克/立方米,微克/立方米和微克/立方米。

我国年平均浓度前十名省份情况(2017H1)

我国年平均浓度分布图

天然气是可大规模替代煤炭的清洁能源。天然气主要成分是甲烷(化学式:CH 4 ),一般可以达到 97%以上。甲烷是自然界最简单的有机物,也是含碳量最低的烃类,这意味着甲烷可以比其他烃类更加充分的燃烧,拥有较高的热值,充分燃烧下只产出二氧化碳和水,是真正的清洁能源。在实际使用中,等热值下使用天然气排放的二氧化碳是使用煤炭的 50%以下,几乎不产生硫化物、粉尘和氮氧化物。在自然界中,天然气储量相对于其他清洁能源来说比较丰富,是真正可以大规模替代煤炭的清洁能源。

天然气燃烧排放物占煤炭燃烧排放的比例

能源结构调整,天然气被确认为主体能源。2017 年 6 月,国家能源局下发《关于加快天然气利用的意见》(征求意见稿),明确提出扩大天然气消费量,将天然气培育为我国现代能源体系的主体能源。《天然气“十三五”规划》提出,到 2020 年,我国天然气消费占一次能源消费比例要达到 10%左右,气化人口将从亿提高到亿,城镇人口气化率从上升至 57%,新建天然气主干及配套管道 4 万公里,综合供应能力达到 3600亿立方米以上。综合来看,天然气消费量、气化人口、管道里程数、地下储气量等重要指标在“十三五”将保持在 10%以上的快速增长。

二、天然气消费量快速增长,煤改气和气电用气是主要增量空间

我国天然气消费量保持快速增长,2017 年增速加快。自从 2013 年推出天然气价改,天然气消费量当年出现 %的天然气消费量增长以外,此后天然气消费量增速基本都稳定在 5-10%附近,与我国经济增长同步。2016 年我国天然气消费量达到 2058 亿立方米,增速回落到 %,但进入2017 年后,天然气消费明显提速,前10 个月天然气累计消费量已经达到 1865 亿立方米,同比增长 %。十三五规划提出,到 2020 年我国天然气年消费量要突破 3000 亿立方米,相比于 2016 年消费量要增加1000 亿立方米,这意味着未来几年天然气消费将保持 10%左右的较快增速。

我国天然气消费量快速增长

2017 年天然气消费量快速增长

消费结构以工业燃料和城镇燃气为主,气电有望提高占比。根据国家能源局石油天然气司等部门联合发布的《中国天然气发展报告》白皮书,天然气的消费可以大致分为以下四类:工业燃料用气、城镇燃气、发电用气和化工用气。2016 年天然气消费结构中,工业燃料用气占

比 %,城镇燃气占比 %,发电用气占比 %,化工用气占比 %。我们认为天然气消费量的后续增长主要依赖前三类需求,其中工业燃料和城镇燃气消费增量主要依赖于工业领域和城镇农村煤改气,而气电领域主要关注热电联产、分布式能源项目和调峰电站的建设,预计未来几年消费量的复合增速可以达到 10%以上,天然气发展十三五规划提出,2020 年天然气发电装机规模达到亿千瓦以上,占发电总装机比例超过 5%。《中

国天然气发展报告(2016)》白皮书提出,到 2030年,天然气发电装机规模占总装机比例超过 10%。

我国天然气消费结构

气电装机容量一直保持较高增速

煤改气空间巨大,重点关注京津冀地区煤改气进程。煤改气可以细分为工业燃料煤改气和城镇农村煤改气,分别对应消费结构中工业燃料和城镇燃气消费。《能源发展“十三五”规划》提出,加快实施“煤改气”,以京津冀及周边地区、长三角、珠三角、东北地区为重点,推进重点城市“煤改气”工程,增加用气 450 亿立方米。煤改气要关注重点区域,如京津冀、长三角和珠三角的推进进程,目前京津冀地区煤改气发展最快。以“2+26”城市群全面禁煤推进煤改气,根据国务院发展研究中心资源与环境政策研究所相关统计测算,到 2020 年,京津冀区域天然气消费量达 500 亿立方米(自 2015 年复合增速 12%),占一次能源消费比重约 13%,(比 2015 年提高个百分点),干线管道总长度约 5000 千米,输气能力为 750 亿立方米/年,LNG 接收站接收规模约1100万吨/年。

三、消费量增长倒逼上游供给和中游基建,油气改革势在必行

天然气消费量的快速增长倒逼全产业链快速增长。我国天然气消费量的快速增长,需要上游资源供给和中游基础设施的保障。上游资源方面,我国国内天然气的生产主要依赖于中石油和中石化,天然气的进口主要依赖于中石油和中海油。天然气进口又可以分为管道气的进口和LNG 的进口,管道气进口包括中亚 A、B、C 线和中缅线,合同由国家进行谈判,承接单位主要是中石油,LNG 的进口主要依赖三桶油,2016 年占比 94%。其他企业可以进口 LNG,但 LNG 进口需要 LNG 接收站和管道等中游基础设施作为保障,而中游基础设施一般都掌握在三桶油手

中,所以其他企业参与 LNG 进口较少。中游基础设施方面,主要包括输气管道、LNG 接收站、储气库等,其中最重要的资源就是输气管道。

我国天然气产量结构(按企业)

中游同时制约上下游,是我国天然气行业发展的瓶颈。输气管道、LNG 接收站等中游基础设施建设,一方面制约国内其他企业参与进口LNG,从而刺激上游供给多元化竞争,另一方面基础设施的不完善也制约了下游消费量的增长。“三桶油”把控近 95%的油气储运管道。截止2016 年底,中国油气长输管道总里程累计约万公里,覆盖全国 31 个省市区,其中天然气管道占比 59%,共万公里(已扣减退役封存管道),原油管道约万公里,成品油管道约万公里。中石油共拥有油气管道公里,占总数的 %,原油、天然气、成品油管道总里程分别占比 %、%和 %,拥有西气东输系统线、陕京系统线、涩宁兰线以及忠武线等天然气长输管道。

全国油气产量分布(单位:万吨)

中石油油气管道总里程(单位:万公里)

中游放开需要油气改革的推进。2017 年 5 月,国务院印发《关于深化石油天然气体制改革的若干意见》,拉开了油气改革的大幕,明确了

油气改革的指导思想、基本原则、总体思路和主要任务。本次改革的关键词是“竞争”,改革领域覆盖油气产业链上、中、下游。上游将放开油气勘查开采体制,社会资本作为“鲶鱼”被引入池子,搅动“三桶油”的垄断格局,此前上游勘查开采的垄断致使开发成本高、有效投入不足的瓶颈也有望被逐渐打破,能源资源的商品属性将逐步呈现。中游将剥离油气管道业务,实现“管网分离”。油气管网作为连接上下游的通道,如果无法独立,社会资本将难以参与到与上游公司的竞争中,“管网分离”将有效释放竞争性环节市场活力。下游促进天然气配售环节公平竞争,加大市场开发培育力度,下游竞争性环节的改革将有效提升优质油气的供应能力,淘汰落后产能。本次改革具有“全方面、深层次、市场化”的特点,油气价格在未来将进一步开放。

油气改革方案一览

油气体制改革能很好借鉴电力体制改革。在此这次油气体制改革之前,我们国家对于油气勘探开发领域的放开,有过两次重要动作:一是2013 年页岩气第二轮招标面向全社会开放,最后有 16 家企业中标,第一次在非常规天然气勘探开发中引入了“三桶油”之外的主体;二是2015 年 10 月,以新疆地区作为试点,将常规石油天然气勘查区块面向

全社会招标。但这两次实验并没有达到很好的效果,主要是因为地质条件、资源质量等因素,承诺投资实际完成情况并不好。不过在 2015 年3 月正式开始电力体制改革后,我们认为油气改革有了一个很好的榜样可以学习借鉴。从产业链上看,我国的电力行业和油气行业在垄断格局上高度相似,电力行业“五大发电集团”在上游发电领域占有较高的市场份额、中游输配电基本被国网、南网完全垄断,下游售电也大部分是电网下属公司;而油气行业则是上游勘探开发由“三桶油”加上延长石油形成绝对垄断,中游中石油、中石化占据长输管网绝对份额,下游燃气分销虽然放开比较早,引入了多种类型的资本参与,但基本没有定价权。

因此,我们发现油气体制改革完全可以借鉴电力体制改革的思路,按照“放开两头,管住中间”的方法,引入社会资本,加强市场有效竞争。

电力改革、油气改革方案对比

2017年天然气行业分析报告

2017年天然气行业分析报告 2017年7月出版

文本目录 1、2017-2020 天然气需求加速,CAGR14% (4) 1.1、2003-2013:房地产驱动的燃气黄金十年;2016-2020:能源改革深化+环保启动第二轮成长 (4) 1.2、天然气需求增速确定,且大概率超预期 (6) 1.2.1、驱动因子 1:煤改气实现城镇燃气的跨越式发展 (7) 1.2.2、驱动因子 (8) 1.2.3、燃机电厂经济性逐步恢复,燃机电厂集中供热、调峰电站为主要增长点 (9) 1.2.4、分布式能源盈利高,十三五迎黄金发展期 (9) 1.2.5、驱动因子 3:工业燃料中天然气消费占比将稳步提升 (11) 2、天然气供给多元化格局完善 (13) 2.1、进口气将成为十三五主要新增气源 (13) 2.1.1、国产气 (13) 2.2、更多低价气来自进口 LNG (16) 3、油气改革深化,燃气成本将稳中有降 (18) 3.1、油气改革深化,天然气价改快速推进中 (18) 3.1.1、天然气管输环节将向下游让利 (18) 3.1.2、第三方准入有望带来更多低价进口 LNG (20) 3.2、我们预计燃气成本 2017-2020 年将稳中有降 (22) 3.3、价差会略有回落,主要源自客户结构的变化 (25) 4、工业用气比例高、有成本优势的新奥能源;受益于煤改气的中国燃气 (26) 5、风险提示 (28)

图表目录 图表 1:燃气行业发展历程 (5) 图表 2:2003-2013 年主要燃气运营商气量 CAGR45~100% (5) 图表 3:2013 年以前:房地产业的黄金十年 (5) 图表 4:2016 年以后:能源改革深化带来燃气需求的二次飞跃 (6) 图表 5:天然气较可比能源比价关系 (12) 图表 6:天然气供给地图 (14) 图表 7:2016 年天然气供给结构图 (14) 图表 8:主要用气国家天然气进口价格 (16) 图表 9:进口 LNG 价格(含长协、现货)自 2015 年明显回落 (16) 图表 10:燃气行业产业链及主要价格节点 (19) 图表 11:天然气气价历史与燃气消费增速:2013 年气价连续上涨后气量增速明显回落 19 图表 12:LNG 现货价大幅下跌后,接收站利用率仍维持低位 (20) 图表 13:LNG 新签现货价仅为陆上管道气价格的 75% (21) 图表 14:福建天然气供需市场:海上气为主,新增陆上气 (23) 图表 15:浙江天然气供需市场:陆上气为主,新增海上气 (23) 图表 16:LPGvsNG 价格优势:内陆 NG,沿海 LPG (24) 图表 17:2017-2019E 价差略有回落,但主要源自居民销气占比提升 (25) 图表 18:主要燃气运营商 2016 年管道天然气业务调整后 ROA (26) 图表 19:主要港股燃气公司 ROE-PE 图 (27) 图表 20:主要燃气公司居民气量增速预期 (27) 图表 21:主要燃气公司工商业气量增速预期 (28) 图表 22:行业股价及气价图 (28) 表格 1:天然气需求模型 (6) 表格 2:供暖地区潜在天然气供暖需求 (8) 表格 3:天然气发电项目边际利润情景分析 (9) 表格 4:典型天然气分布式能源项目盈利测算表(客户为工业企业) (10) 表格 5:燃煤锅炉 vs 燃气锅炉:考虑到环保、次品成本,燃煤锅炉经济性消失 (12) 表格 6:天然气供给模型 (15) 表格 7:国内 LNG 接收站分布与产能 (17) 表格 8:2016 年天然气改革政策出台加快 (20) 表格9:新奥能源舟山LNG 接收站(新奥集团投资承建,新奥能源签署LNG 长约)盈利测算 (21) 表格 10:LNG 长期合约 (24) 表格 11:燃气运营商选股 scorecard (26)

我国石油天然气资源开发利用现状

我国石油天然气资源开发利用现状 一、石油天然气行业相关概念 1.1 石油行业相关概念 1、石油 石油是一种液态的,以碳氢化合物为主要成分的矿产品。原油是从地下采出的石油,或称天然石油。人造石油是从煤或油页岩中提炼出的液态碳氢化合物。组成原油的主要元素是碳、氢、硫、氮、氧。 2、油气地质储量及其分级 油气地质储量就是油气在地下油藏或油田中的蕴藏量,油以重量(吨)为计量单位,气以体积(立方米)为计量单位。地质储量按控制程度及精确性由低到高分为预测储量、控制储量和探明储量三级。地处豫西南的南阳盆地,矿区横跨南阳、驻马店、平顶山三地市,分布在新野、唐河等8 县境内。已累计找到14 个油田,探明石油地质储量1.7 亿吨及含油面积117.9 平方公里。1995 年年产原油192 万吨。油(气)按按最终可采储量值可分成4 种:特大油(气)田:石油最终可采储量大于7亿吨(50 亿桶)的油田。天然气可按1137 米3 气=1 吨原油折算。大型油(气)田:石油最终可采储量0.7-7 亿吨(5-50 亿桶)的油(气)田。中型油(气)田:石油最终可采储量710-7100万吨(0.5-5 亿桶)的油(气)田。小型油(气)田:石油最终可采储量小于710 万吨(5000万桶)的油(气)田。2.2 天然气行业相关概念 1、天然气 地下采出的可燃气体称做天然气。它是石蜡族低分子饱和烃气体和少量非烃气体的混合物。天然气按成因一般分为三类:与石油共生的叫油型气(石油伴生气);与煤共生的叫煤成气(煤型气);有机质被细菌分解发酵生成的叫沼气。天然气主要成分是甲烷。 2、天然气与液化石油气区别 天然气是指蕴藏在地层内的可燃性气体,主要是低分子烷烃的混合物,可分

2020年天然气行业调研分析

2020年天然气行业挑战 及机遇分析 2020年

目录 2020年天然气行业挑战及机遇分析 (1) 1.天然气产业面临的挑战 (3) 1.1进口天然气对外依存度快速上升 (3) 1.2天然气管网互联互通程度及LNG接收站开放程度不高 .. 3 1.3地下储气库建设滞后于产业链整体发展 (4) 2.天然气供需现状、存在问题及政策建议 (4) 2.1当前国内天然气发展状况 (5) 2.2我国天然气供需存在的问题 (6) 2.3针对中国天然气快速发展的政策建议 (8) 3.天然气进口分析 (10) 4.天然气产业面临的机遇 (11) 4.1我国能源结构转型,为天然气发展提供了广阔空间 (11) 4.2天然气的主体能源定位得到明确 (11) 4.3天然气价格改革有序推进,相关政策密集 (12) 5.天然气行业发展的相关建议 (12) 5.1加大资源开发力度,建立多元化供应体系 (12) 5.2加快干线管网建设 (13) 5.3统筹规划,完善储气调峰体系建设 (13) 5.4完善天然气价格机制 (14)

1.天然气产业面临的挑战 1.1进口天然气对外依存度快速上升 我国常规天然气勘探开发对象日益复杂,投入不足、效率偏低、上产稳产难度大,而非常规天然气开发技术还有待进一步突破,经济性有待进一步提高。由于国内产量的增长速度不及消费的增长速度,因此需要进口天然气来补充消费需求缺口,导致近年来进口气增长迅速,对外依存度快速上升。中亚天然气管道气源国和沿线国家为保证本国民生用气造成中亚气供应减少,导致中亚进口气合同执行不理想。 1.2天然气管网互联互通程度及LNG接收站开放程度不高 不同企业间干线管道及区域管网的互联互通程度不高,制约了天然气资源的优化配置,不利于灵活调运和应急保供。目前,

(新)天然气行业应用软件市场分析

中国石油天然气行业应用软件市场分析 (一) 中国石油天然气行业应用软件投资现状 石油天然气行业主要业务的分为三大板块: 因此,根据石油天然气行业企业管理和主要业务等方面的发展特点,石油天然气行业企业对于行业应用软件的需求主要为以下几个领域: 油公司管理应用软件:为石油天然气行业企业实施企业管理所采用的专业应用软件,主要包括:办公自动化软件、企业资源计划(ERP)软件、企业供应链系统、财务管理系统以及相关的信息系统。 勘探与开发应用软件:勘探开发数据库、地震数据处理和解释系统、数据管理中心、专业应用软件集成、信息标准化研究、生产运行管理系统、勘探开发跨平台解决方案和ASP 平台、科学可视化和交互浸入式软件等系列,用于石油勘探开发及管理过程、提高勘探效率的各类软件。 炼制与石化应用软件:应用于石油化工行业生产过程的专业软件。包括石油炼制、石化加工等生产工序的自动化控制和加工过程管理。 销售和市场应用软件:近年来随着石油天然气行业与市场逐步接轨,尤其是三大公司经过重组以及股份公司的上市,企业对于市场和销售的力度逐渐加大,因此销售和市场信息化也成为行业信息化的重点之一。尤其是中石化和中海油,对于电子商务的信息化投入都占到整个信息化投入的25%以上。 我国石油天然气行业用于四大主要应用领域的信息化投入中勘探与开发所占比重最大,约占到整个行业信息化投资的44.51%,其次为市场销售和炼制与石化。 图19 2001年中国石油天然气行业主要领域信息化投入现状(亿人民币) 数据来源:CCID 2002,10 2001年在整个石油天然气行业信息化投入中,软件投入占33%,即人民币13.9亿元。按照行业特点和四大行业软件应用领域划分,用于勘探与开发的资金投入达到7.8亿元人民币,在整个软件投入中占比56.09%,这说明勘探开发在石油行业中所占的主要地位。其次为市场和销售所占的比重达到27.94%,这是由于近年来,中国的石油天然气行业的销售现状得到了各大公司的普遍重视,并认识到电子商务、供应链管理等系统在提高企业效益方面所起到的重要作用,因此加大了资金的投入。 图20 2001年中国石油天然气行业应用软件投入比重

城市燃气行业分析报告

第一部分 城市燃气业进入业态变迁期 城市化推动城市燃气行业稳步发展 城市燃气是城市居民、工商户的生活能源之一,用于炊事、制冷等。它包括管道气和瓶装气。管道气主要是管道煤气、管道天然气。瓶装气基本是液化石油气(LPG )。 作为公用事业,城市燃气行业发展的动力来自城市化。一方面,城市的“集聚效应”使集中供气成为可能;另一方面,城市生活要求使用燃气清洁高效的生活能源。从统计数据来看,反映燃气行业发展的重要指标――年度供气量与城市人口数量在增长方向和速度上都基本一致。 基于以下理由,我们相信城市燃气行业未来保持稳定的增长态势。 ? 中国城市化始终保持较快增长速度,城市人口的 增加扩大了燃气潜在用户数量。 ? 作为公用事业发展最有力的推动者,政府在“十 五”专项规划中提出目前城市气化率由84%提 高到95%。 ? 越来越多的城市对能源的环保要求越来越高,使 得煤、汽油等重污染能源的使用受到越来越严格 地限制。 ? 家庭小型化趋势有利于人均用气量的增长。经验 表明,户均人口越少,人均年用气量越高。目前 城市化是推动燃气行业 发展的动力 基于对城市化发展的良 好预期,城市燃气未来稳 定增长

城市中已经出现了户均人口不断下降的趋势,预 示人均用气量不断上升。 城市居民的收入水平不断上升,环保意识不断提 高,也有利于城市燃气行业的发展。 各业态增速不一 无论从用户还是用量上看,目前液化石油气是城市燃 气的主体。2001年,城市燃气用户中瓶装液化石油气用 户大约占64%,管道气用户占36%。以热值计算,总体 目前液化石油气占燃气主体 液化石油气以石油为主要原料,以钢瓶为主要消费、 运输载体。由于运输方便,液化石油气在燃气发展初期较 快增长。中国已经成为世界上第三大液化石油气消费国。 近年来,液化石油气的供气量和用户数一直平稳增

燃气灶具行业分析报告修订稿

燃气灶具行业分析报告 WEIHUA system office room 【WEIHUA 16H-WEIHUA WEIHUA8Q8-

燃气灶具行业分析报告目录

一、燃气灶具行业概况 ●燃气灶具行业定义 所谓燃气灶,是指以液化石油气、人工煤气、天然气等气体燃料进行直火加热的厨房用具。燃气灶又叫炉盘,其大众化程度无人不知,但又很难见到一个通行的概念。一如柴禾灶、煤油炉、煤球炉等等。 按气源讲,燃气灶主要分为液化气灶、煤气灶、天然气灶。按灶眼讲,分为单灶、双灶和多眼灶。 ●出口退税 2009年6月,财政部、国家税务总局、国家发展改革委、商务部、海关总署最新发布了《财政部、国家税务总局关于调整部分商品出口退税率的通知》,燃气灶具的出口退税率为9%。 ●行业前景 近几年,我国燃气灶具的出口额一直保持着稳定的增长速度,从2004年到2007年,每年一直保持20%以上的出口增长率。但是随着世界范围内的经济危机席卷全球,中国在全球性经济萧条的形势下,进出口量有所萎缩,实体企业受到一定影响;但是,燃气灶具的出口没有受到太大影响,虽然08年的出口额比07年略有下降,但是2009年1-9月出口额为亿美元,占2008年全年出口额的%,行业整体出口趋势看好。 二、燃气灶具行业出口市场分析 (1)我国燃气灶具行业历年出口额及主要出口对象 ●燃气灶具行业历年出口额 上表所指燃气灶具主要指用气体等燃料的钢铁制家用炊事器具及加热板。 ●燃气灶具行业主要出口对象 上表和下表所指燃气灶具主要指用气体等燃料的钢铁制家用炊事器具及加热板。

2008-2009年度中国燃气灶具行业出口市场明细(单位:美元) (2)我国燃气灶具行业出口货源地 (单位:美元)

中国石油天然气集团公司各分公司机构通讯录

中国石油天然气集团公司各分公司机构通讯录 油气田企业(17个) 大庆油田公司黑龙江省大庆市让胡路区龙南163453 辽河油田公司辽宁盘锦市兴隆台区石油大街98号124010 长庆油田公司陕西省西安市未央区未央路151号710021 塔里木油田公司新疆库尔勒市塔里木油田分公司78号信箱841000 新疆油田公司新疆维吾尔自治区克拉玛依市迎宾路66号834000 西南油气田公司四川成都市府青路一段5号610051 吉林油田公司吉林松源市沿江东路1219号138000 大港油田公司天津市大港油田三号院300280 青海油田公司甘肃敦煌市七里镇736202 华北石油管理局河北省任丘市062552 吐哈油田公司新疆维吾尔自治区哈密基地839009 冀东油田公司河北省唐山市新华西道51甲区063004 玉门油田公司甘肃酒泉市玉门石油基地机关办公楼735019 浙江油田公司浙江杭州市留下镇310023 南方石油勘探开发公司广东省广州市海珠区江南西路111号510240 煤层气公司北京市朝阳区太阳宫金星园8号中油昆仑大厦100028 对外合作经理部北京市东城区东直门北大街9号B座0908 100007 炼化企业(33个) 中国石油天然气股份有限公司大庆石化分公司黑龙江省大庆市龙凤区163714 中国石油天然气股份有限公司吉林石化分公司吉林省吉林市龙谭大街9号132022 中国石油天然气股份有限公司抚顺石化分公司辽宁省抚顺市新抚区凤翔路45号113008

中国石油天然气股份有限公司辽阳石化分公司辽宁省辽阳市宏伟区火炬大街5号111003 中国石油天然气股份有限公司兰州石化分公司甘肃省兰州市西固区玉门街10号730060 中国石油天然气股份有限公司独山子石化分公司新疆独山子北京路6号833600 中国石油天然气股份有限公司乌鲁木齐石化分公司新疆维吾尔自治区乌鲁木齐市米东区 中国石油天然气股份有限公司宁夏石化分公司宁夏银川市新市区北京西路138号750026 中国石油天然气股份有限公司大连石化分公司辽宁省大连市甘井子区山中街1号116032 大连西太平洋石化公司辽宁省大连市经济技术开发区海青岛116600 中国石油天然气股份有限公司锦州石化分公司辽宁省锦州市古塔区重庆路2号121001 中国石油天然气股份有限公司锦西石化分公司辽宁省葫芦岛市新华大街42号125001 中国石油天然气股份有限公司大庆炼化分公司黑龙江大庆市让胡路区马鞍山163411 中国石油天然气股份有限公司哈尔滨石化分公司哈尔滨市太平区北人路173号150056 中国石油天然气股份有限公司广西石化分公司广西钦州市钦州港经济开发区535008 广东石化公司北京市朝阳区太阳宫金星园8号中油昆仑大厦A座9层100029 四川石化公司四川省彭州市石化北路1号611930 大港石化公司天津市大港油田花园路东口300280 华北石化公司河北任丘市华北石化公司062552 中国石油天然气股份有限公司呼和浩特石化分公司内蒙古自治区呼和浩特市赛罕区石化公司中国石油天然气股份有限公司辽河石化分公司辽宁省盘锦市兴隆台区新工街124022 中国石油天然气股份有限公司长庆石化分公司陕西省咸阳市金旭路712000 中国石油天然气股份有限公司克拉玛依石化分公司新疆克拉玛依市金龙锁834003 中国石油天然气股份有限公司庆阳石化分公司甘肃省庆阳市庆城县三十里铺745115 中国石油东北炼化工程有限公司辽宁省沈阳市沈河区惠工街124号中韩大厦110013 中国石油天然气股份有限公司炼化工程建设项目部北京市朝阳区太阳宫金星园8号中油昆仑大厦A座100028

燃气行业调研报告

燃气行业调研报告

目录 一、行业发展现状 (3) 二、行业经营特征分析 (6) 1、进入门槛 (6) 2、主要技术工艺及对比 (9) 3、价格构成 (10) 4、盈利模式 (11) 三、核心企业简介 (11) 1、北京燃气集团 (11) 2、新奥燃气 (14) 3、华润协鑫 (15) 4、华油联合燃气 (17) 5、中新天津生态城能源投资、建设及运营模式 (18)

一、行业发展现状 2011年1-12月,我国城市燃气行业共有规模以上企业829家。其中,小型企业个数最多,为690家,占83.23%;其次是中型企业,为132家,占15.92%;大型企业数量最少为7家,仅占行业总数的0.84%。 2011年城市燃气行业企业规模分布情况 数据来源:国家统计局 与2010年相比,2011年城市燃气行业企业数量有所减少,其中,大型企业数量保持不变;中型企业数量增加了16家;而小型企业数量减少了133家。这说明2011年我国城市燃气行业集中度有所提高,规模化生产有所加强。 中小型企业资产规模占据主导 2011年1-12月,我国城市燃气行业共实现总资产3389.33亿元,同比增速为18.95%。具体来看,行业内中型企业对全行业的资产贡献最大,其资产规模为1456.66亿元,占42.98%,增速远低于行业平均水平,为12.11%;其次是小型企业,资产规模为1393.70亿元,占行业的41.12% ,增

速远高于行业平均水平,达到了26.56%;大型企业资产规模最小为538.97亿元,占行业的15.9%,同比增长20.12%。从平均资产规模来看,大型企业最大,达到了769962.79万元,远高于中小型企业平均资产规模。 2011年城市燃气行业内不同规模企业资产情况 数据来源:国家统计局 大型企业综合竞争力较强 从收入情况来看,2011年,我国城市燃气行业中,大型企业累计实现产品销售收入260.28亿元,中型企业累计实现产品销售收入1051.39亿元;小型企业累计实现产品销售收入1823.93亿元,小型企业收入最强。 利润方面,2011年城市燃气行业中,大型企业盈利为29.75亿元;中型企业利润总额为96.80亿元,小型企业利润总额为169.70亿元,小型企业利润最高。 在销售利润率方面,大型企业最高,达到了15%;中型企业次之,为14.74%,均高于全国平均水平和中小企业。

中国快递行业发展现状分析

本论文以大量的文献资料为参考,以快递产业的起源、中国快递市场内各快递企业的发展情况及现状为基础,进一步分析中国邮政特快专递EMS和中国民营快递企业在过去发展中及现阶段经营中存在的问题。找出影响中国各快递企业发展的因素,并以此对中国快递产业未来的发展政策提出可行的建议,同时对其未来的发展趋势做出理性的判断和预测,为中国各快递企业今后的发展提供理论依据。 1、中国快递产业概述 快递在当今世界,作为一种方便快捷的运输服务方式越来越受到社会各阶层客户的普遍欢迎,并得到迅速发展。早在1993年,全球十大运输企业排名中,第二及第九位均为主要从事快递服务的公司,这一事实足以证明快递业在运输业中不可低估的地位。快递业近20年的发展,快递业在发达国家的地位更加稳固,在发展中国家,快递业必将随着社会、经济的发展而得到更大的发展。 1.1快递产业的起源 快递产业的前身包裹运送服务是由邮政送信业务发展而来,1907年UPS的创始人吉姆?凯西创建了美国信使公司,主要从事西雅图市内的递送业务。随着汽车和电话的普及,191 9年自此UPS公司的业务已经由信使转移到包裹运送。二战结束以后,全球科学技术的发展带来的小物件科技产品的诞生。小物件的运送在可*性和实效性上远远不能满足人满的需求。于是市场上急需一种能够快速的,可*的递送货物的产业出现。自20世纪60年代末,UPS网点已遍布美国25个城市,1986年敦豪与中国对外贸易运输集团总公司合资成立了中外运敦豪,成为了中国市场内的第一家快递公司。20世纪80年代,随着快递产业进入中国市场,中国快递企业迅速增加,业务范围不断扩大,遍布地区不断延伸。在中国快递产业已走过的30年当中,市场模块以基本形成,同时也产生了中国快递市场的三大巨头即国营快递、民营快递、国际快递。随着近年我国快运快递产业的迅速发展,目前已经在我国东部地区形成部分快运速递圈。同时这些快运速递圈正在带动中部和西部地区的发展。部分大城

2019年天然气行业分析报告

2019年天然气行业分 析报告 2019年9月

目录 一、行业监管体制及主要政策法规 (4) 1、行业主管部门与监管体制 (4) 2、主要法律法规 (5) 3、主要产业政策 (6) 二、行业发展概况 (10) 1、我国天然气行业发展情况 (10) 2、天然气行业在我国的发展前景 (11) 3、我国天然气行业民间资本的发展 (12) 三、我国天然气行业主要企业 (13) 1、中国石油天然气股份有限公司 (13) 2、中国石油化工股份有限公司 (13) 3、广汇能源股份有限公司 (14) 4、山东新潮能源股份有限公司 (14) 5、洲际油气股份有限公司 (14) 5、山西蓝焰控股股份有限公司 (15) 6、新疆鑫泰天然气股份有限公司 (15) 四、影响行业发展的因素 (15) 1、有利因素 (15) (1)天然气资源潜力大 (15) (2)天然气消费增长空间大 (15) (3)产业政策支持 (16)

2、不利因素 (17) (1)行业技术与配套设施水平与发达国家存在差距 (17) (2)天然气资源对外依存度高 (17) (3)与煤、油等替代能源相比,天然气产品不具价格优势 (18) 五、进入行业的壁垒 (18) 1、行政许可壁垒 (18) 2、技术壁垒 (19) 3、资金壁垒 (19) 六、行业技术水平与技术特点 (20) 1、碳酸盐岩气藏开发技术 (20) 2、低渗透气藏开发技术 (20) 3、致密砂岩气藏开发技术 (21) 4、含硫气藏开发技术 (22) 5、异常高压气藏开发技术 (22) 七、行业上下游行之间的关联性 (22)

一、行业监管体制及主要政策法规 1、行业主管部门与监管体制 我国天然气行业从勘探到试采、生产、销售等各个环节均受到政府机关多方面的监管。行业主管部门主要有自然资源部、国家发改委、国家安全生产监督管理局等。 自然资源部承担保护与合理利用土地资源、矿产资源、海洋资源等自然资源的责任。承担规范国土资源管理秩序的责任。承担优化配置国土资源的责任。负责规范国土资源权属管理。负责矿产资源开发的管理。负责管理地质勘查行业和矿产资源储量。承担地质环境保护的责任。依法征收资源收益,规范、监督资金使用,拟订土地、矿产资源参与经济调控的政策措施。 国家发改委负责拟订并组织实施国民经济和社会发展战略、中长期规划和年度计划,统筹协调经济社会发展;负责天然气行业的行业管理和协调,统筹加快推进天然气资源勘探开发,促进天然气高效利用,调控供需总量基本平衡,推动资源、运输、市场有序协调发展;负责石油天然气(含煤层气)对外合作项目(含风险勘探和合作开发区块和总体开发方案)备案工作;负责天然气价格政策制定。 国家安全生产监督管理局负责组织起草安全生产综合性法律法规草案,拟订安全生产政策和规划,指导协调全国安全生产工作;承担工矿商贸行业安全生产监督管理责任,按照分级、属地原则,依法监督检查工矿商贸生产经营单位贯彻执行安全生产法律法规情况及

中国石油天然气公司财务分析报告

财务分析报告 (中国石油天然气股份有限公司)一、公司概况 公司名称中国石油天然气股份有限公司 成立日期1999-11-05 工商登记号100000000032522 注册资本(人民 183,020,978,176 币元) 法人代表蒋洁敏 证监会行业分 石油和天然气开采业 类

全球行业分类能源 申万行业分类石油开采 雇员总数(人) 596338 注册地址北京市东城区安德路16号洲际大厦办公地址北京市东城区东直门北大街9号 公司简介公司是由中国石油天然气集团公司依照原国家经济贸易委员会《关于同意设立中国石油天然气股份有限公司的复函》,资产重组后,由中国石油集团作为独家发起人,以发起方式于1999年11月5日注册成立的股份有限公司。要紧业务:原油及天然气的勘探、开发、生产和销售;原油及石油产品的炼制,差不多及衍生化工产品、其他化工产品的生产和销售;炼油产品的销售以及贸易业务;及(天然气、原油和成品油的输送及天然气的销售。 主营业务原油和天然气的勘探、开发、生产和销售;原油和石油产品的炼制、运输、储存和销售;差不多石油化工产品、衍生化工产品及其他化工产品的生产和销售;天然气、原油和成品油的输送及天然气的销售。 二、公司近三年财务报表 (一)资产负债表 报告期2009-12-31 2008-12-31 2007-12-31 流淌资产 货币资金88,283,996,160 45,879,001,088 88,589,000,704 交易性金融资产-- -- -- 应收票据4,268,000,000 4,313,999,872 4,735,000,064 应收账款28,785,000,448 16,755,999,744 18,418,999,296 预付账款36,401,999,872 37,394,001,920 20,386,000,896 应收股利-- 60,000,000 18,000,000 应收利息-- 21,000,000 109,000,000 其他应收款4,815,000,064 6,076,000,256 15,443,999,744 存货114,781,003,776 90,669,998,080 88,466,997,248 消耗性生物资产-- -- -- 待摊费用-- -- -- 一年内到期的非流-- 136,000,000 59,000,000

天然气行业分析报告

天然气行业分析 行业现状 天然气是一种优质、高效的清洁能源和化工原料,主要成分是甲烷,燃烧后的主要生成物为二氧化碳和水,其产生的温室气体只有煤炭的1/2,是石油的2/3,现广泛地应用于国民经济建设的各个方面。 新世纪以来,中国天然气进入快速发展时期,消费快速增长,储产量保持增长高峰,基础设施建设快速推进,市场化建设取得积极进展,多元化供气格局基本形成,中国在世界天然气市场中的角色正在发生重大转变。加强天然气的开发利用,对改善我国能源结构,提高能源利用率,缓解能源运输压力,减污染物排放,改善大气环境,提高人民生活质量具有重要的作用。 未来10~20年,中国仍处于经济社会转型期,面对严峻的资源与环境挑战,天然气需求仍将进一步增大,供应能力大幅提升,中国将在全球市场中发挥日益重要的作用。 一、天然气将成为未来几十年我国发展最快的能源行业 1、近年来我国天然气储产量快速增长 近几年来,我国天然气储量与产量双双快速增长,天然气工业进入快车道。根据国土资源部2014年1月8日最新发布的全国油气资源动态评价成果显示,我国天然气地质资源量62万亿立方米,比2007年的评价结果增加了77%。近年来我国天然气储量都保持了增长高峰,2000-2012年探明地质储量由7600亿增加到1.33万亿立方米,年均增长5.9%。产量呈年均两位数的增长,从2000年的270亿立方米到2012年的1070亿立方米,年均增长12%。2013年天然气依然保持高产,约1170亿立方米,同比增长8.6%。2014年1-4月,全国天然气产量430亿立方米,同比增长7.0%;天然气表观消费量614亿立方米,增长8.1%。 2、产量增长已跟不上需求的急速攀升,对外依存度不断上升 2013年,我国天然气表观消费量达到1676亿立方米,同比增长13.9%,已成为世界第三大天然气消费国。

中国石油天然气集团公司

中国石油天然气集团有限公司 安全生产管理规定 第一章总则 第一条为加强中国石油天然气集团有限公司(以下简称集团公司)安全生产工作,建立安全生产长效机制,防止和减少生产安全事故,切实保障员工在生产经营活动中的安全与健康,根据《中华人民共和国安全生产法》等法律法规和集团公司有关制度,制定本规定。 第二条本规定适用于集团公司总部机关、专业公司及所属企业的安全生产管理。 集团公司及所属企业的控股公司、实际控制企业通过法定程序执行本规定,参股公司参照执行。 集团公司在境外从事生产经营活动的所属企业、项目或者机构的安全生产管理,应当遵守所在国(地区)有关法律,并参照执行本规定。 第三条集团公司及所属企业应当遵守国家有关安全生产法律法规,树立安全发展理念,弘扬生命至上、安全第一的思想,贯彻“诚信、创新、业绩、和谐、安全”的核心经营理念,着力推

进健康安全环境(HSE)管理体系有效运行,着力完善“党政同责、一岗双责、齐抓共管、失职追责”的安全生产责任体系,着力构建安全风险分级管控和隐患排查治理双重预防机制,着力提升应急救援保障能力,有效防范遏制各类生产安全事故。 第四条集团公司安全生产管理工作实行统一领导、专业公司分专业监管、所属企业承担主体责任的管理体制,建立各级主要领导负总责、分管领导负专责、其他领导各负其责,各级业务管理部门直接监管、安全生产监管部门综合监管、基层单位属地监管和全员参与的机制。 第五条集团公司安全生产管理工作坚持以下基本原则: (一)安全第一、预防为主、综合治理; (二)有感领导、直线责任、属地管理; (三)管行业必须管安全、管业务必须管安全、管生产经营必须管安全。 第二章机构与职责 第六条集团公司及所属企业各级主要领导对本单位的安全生产工作全面负责,主要履行以下职责: (一)负责组织贯彻落实国家安全生产方针政策、法律法规和集团公司“以人为本、质量至上、安全第一、环保优先”的理念,审定本单位安全生产重大决策;

城市燃气行业分析报告2009

2009年城市燃气行业 分析报告

目录 一、城市燃气行业概况 (4) 1、城市燃气的发展历程 (4) 2、行业发展状况 (4) 3、我国城市燃气气源、供应方式和三大基本业务 (5) 4、我国城市燃气行业与发达国家的比较状况 (8) (1)人均消费水平较低 (8) (2)管道气化率较低 (8) (3)消费结构以居民用气为主 (8) 5、我国城市燃气发展趋势 (9) (1)天然气将作为主要气源 (9) (2)管道天然气的消费量快速上升 (9) (3)城市燃气消费结构将以工商业为主 (10) 二、行业主管部门、主要法律法规、政策及监管体制 (10) 1、行业主管部门 (10) 2、行业主要法律法规及政策 (11) 3、行业监管体制 (11) 4、管道燃气定价政策的政府管制 (12) (1)管道燃气政府定价依据 (12) (2)管道燃气定价政策 (12) 三、城市燃气行业竞争情况 (13) 1、行业竞争格局和市场化程度 (13) (1)城市管道燃气供应 (13) (2)进口液化石油气批发 (13) (3)瓶装液化石油气零售 (13) 2、行业内的主要企业及市场占有情况 (14) (1)城市管道燃气供应 (14) (2)进口液化石油气批发 (14)

3、进入本行业的主要障碍 (15) (1)城市管道燃气 (15) (2)进口液化石油气批发 (16) (3)瓶装液化石油气零售 (17) 4、市场供求状况及变动原因分析 (18) 5、行业利润水平的变动趋势及变动原因 (19) 四、影响燃气行业发展的有利和不利因素 (20) 1、城市管道燃气行业 (20) 2、液化石油气行业 (22) 五、城市燃气行业技术水平及技术特点、行业特有的经营模式、行业的周期性、区域性或季节性特征 (24) 1、城市燃气行业技术水平及技术特点 (24) 2、行业特有的经营模式 (25) 3、行业的周期性、区域性或季节性特征 (25) 六、行业与上下游行业的关联性及影响 (25) 1、行业与上下游行业之间的关联性 (25) (1)城市管道天然气供应业务与上下游行业的关系 (25) (2)进口液化石油气批发和瓶装石油气零售业务与上下游行业关系 (26) 2、上、下游行业发展状况对行业的影响 (26) (1)上游行业 (26) (2)下游行业 (26)

服装行业发展状况分析

服装行业发展状况分析 一、服装行业整体发展水平 服装行业是我国主要的出口创汇行业,对外开放程度很高。目前世界上主要的服装出口国有中国、韩国、意大利等,中国香港和台湾地区也是主要的出口地区。(意大利是传统的服装王国,产品以迎合小批量、高档次的消费需求着称于世)。我国服装行业在九十年代得到迅速发展,目前出口量远远高于其他国家。1980年—2001年世界服装出口总额增长倍,而同期中国服装出口增长了倍,美国增长倍;发展中国家泰国、印度分别增长倍和倍;从1994年起中国的服装生产和出口位居世界第一。2001我国内地服 (图一:1980年-2001年部分国家服装出口增长状况) 装出口占世界出口额的%。排名第二的香港区,占世界出口额的12%。实际上香港出口中大部分为内地的转口贸易。如果加上通过香港的转口贸易,我国的服装出口在世界中处于遥遥领先地位。根据WTO2001年度报告数据计算,在世界主要服装进出口国家中,中国的服装竞争力系数(贸易顺差占进出口总额的比重)为,接近最大值1,居各国之首。同年墨西哥和意大利的竞争力系数为,法国,德国,美国。 (图二:主要服装贸易国家服装产品竞争力比较)在国际贸易配额限制的束缚下,多年来中国向设限区出口服装只占该区进口额的5%左右,而向非设限区出口的服装占到该区进口额的35%。加入世贸组织后随着配额的逐步取消,WTO的《纺织品服装协议》中规定了纺织品服装设限国在2005年以前必须分阶段取消配额限制,但由于取消的比例是针对数量而不是金额,对4类产品也未规定每类必须取消的比例,因此在前三个阶段中,发达国家取消配额的产品主要集中在低价值的纱线、织物和制成品。而高附加值的,对其冲击较大的服装,其配额被发达国家挤到最后阶段取消。如美国最后阶段应取消配额比例为纱线12%,织物59%,制成品13%,服装83%。因此2005

中石油集团所有下属企业和单位概况

中石油集团所有下辖部门与下属公司 中石油是正部级单位 一:专业公司(副部级单位) 勘探与生产分公司 炼油与化工分公司 销售分公司 天然气与管道分公司 工程技术分公司 工程建设分公司 装备制造分公司 二:油气田企业 大部分油田是正厅局级,大庆一把手和中石油副总相当,浙江油田是副局级 一档 塔里木油田分公司 青海油田分公司 新疆油田分公司 中油勘探开发有限公司 中石油煤层气有限责任公司

二档 大庆油田有限责任公司 辽河油田分公司 西南油气田分公司 长庆油田分公司 吐哈油田分公司 冀东油田分公司 三档 吉林油田分公司 华北油田分公司 大港油田分公司 玉门油田分公司 浙江油田分公司 三:天然气勘探开发公司 (下属公司基本都是海外公司待遇都应该不错)阿姆河天然气公司 南美公司 尼罗河公司 哈萨克斯坦公司 南方石油勘探开发有限责任公司 四:炼化企业(周围有大油田的炼化企业都还可以)大庆石化分公司吉林石化分公司抚顺石化分公司辽阳石化分公司兰州石化分公司

乌鲁木齐石化分公司宁夏石化分公司独山子石油化工总厂大庆炼化分公司大连石化分公司 锦州石化分公司锦西石化分公司哈尔滨石化分公司前郭石化分公司大港石化分公司 华北石化分公司呼和浩特石化分公司辽河石化分公司长庆石化分公司克拉玛依石化分公司 庆阳石化分公司宁夏炼化分公司广西石化分公司大连西太平洋石油化工有限公司 四川石化有限责任公司中石油东北炼化工程有限公司华东化工销售分公司华北化工销售分公司 东北化工销售分公司西北化工销售分公司化工与销售西南分公司化工与销售华南分公司 大庆石油化工总厂吉化集团公司抚顺石油化工公司辽阳石油化纤公司兰州石油化工公司 乌鲁木齐石油化工总厂独山子石油化工总厂大连石油化工公司锦州石油化工公司锦西炼油化工总厂 吉林燃料乙醇有限责任公司 五:销售企业(销售待遇一般,级别是副局级) 西北销售分公司东北销售分公司西南销售分公司华东销售分公司华北销售分公司 华南销售分公司华中销售分公司黑龙江销售分公司吉林销售分公司辽宁销售分公司 大连销售分公司陕西销售分公司甘肃销售分公司青海销售分公司四川销售分公司 重庆销售分公司内蒙古销售分公司新疆销售分公司西藏销售分公司宁夏销售分公司 山东销售分公司大连海运分公司润滑油分公司中油燃料油股份有限公司

印尼石油天然气市场分析

印尼石油和天然气板块概观 自从1885 年首次发现石油,多少年以来,石油和天然气板块一直是印尼的经济支柱,而如今却被视为呈现下滑状态。印尼于2004 年成为一个石油净进口国并于2008 年放弃“石油输出国组织” (Organization of Petroleum Exporting Countries ,简称OPEC 成员身份,其石油产量从1977 年的峰值8490 万吨持续下降。自1998年亚洲金融危机以来,对新油气田的开发不断缩减,并且中央统计机构(Central Statistics Agency )的数字显示,该领域在2010 年缩减了3.61%。虽然该国仍有相当大的石油和天然气储量,但是开采以及必要的勘探设施需要投入大量的资金来实现,同时也需要政府法规的调整以鼓励投资人并保证探索新区块的成本回收。由于随着全球经济复苏,全球对石油和天然气的需求不断上涨,新的重点一直集中在生产和勘探方面。印尼国家石油公司(Pertamina )的目标是到2015 年产量达到1 百万桶,使印尼再次成为一个石油净出口国,但这绝非易事。能源板块所面临的挑战包括兑现其出口承诺、满足国内需求及有效地将其资源用于经济增长。天然气BPMigas 是石油和天然气行业的上游监管机构,而石油和天然气的分销则由印尼国营石油公司(Perusahaan Gas Negara,简称PGN 一手进行。2009年,印尼国家石油公司的产量占天然气总产量的15%,而中国海洋石油总公司(China National Offshore Oil Corporation,简称CNOOC及其他地区和国际能源公司的产量占总产量的37%如道达尔 石油公司(TOTAL、英国石油公司(BF)、康菲石油公司(ConocoPhillips )以及埃克森美孚石油公司(ExxonMobil),这些公司控制着上游天然气板块。主要产区包括于1978年首次出口液化天然气(LNG的亚齐省的阿伦(Arun),以及东加里曼丹的邦坦(Bontang)和巴布亚的汤格(Tangguh)。天然气的主要国内买方是印尼国家电力公司(PLN,用于天然气燃料发电站,而天然气的销售和分销则主要由国营公司印尼国家石油公司和PGN空制。虽然该板块有成百上千家公司经营,但勘探和生产主要集中在上述几家公司。 印尼拥有亚太地区第三大天然气储量,截止2010年底,其已探明储量为108.4 万亿立方英尺,是其石油储量的三倍之多。从2006 年起,考虑到高油价以及天然气的碳排放量比石油和煤炭少50%这样一个环境效益,政府一直将目标放在重新调整国内能源消耗向天然气使用靠拢。由于亚洲国家为保证自身的能源需求而在天然气出口方面的做法很保守,所以国际上一直奉行对天然气的偏好。2008年,有52.2%的天然气出口到日本、韩国和台湾 的传统市场。自2004年以来,国内市场的供应份额已增加一倍,在2010年达到50.3%。 虽然在过去十年来天然气产量不断增加,2009 年到2010年的产量更是上升了14%,但是国内需求还是在降低该国的LNG出口能力。Badak LNG (印尼国家石油公司所属的非营利性持股公司)董事长哈农?巴迪(HanungBudy认为,在未来10年到15年,为了满足国内需求,印尼最终成为LNG进口国是“不可避免的”。巴迪先生告诉全球利益集团(Global Ben efits Group,简称GBG,他预想当前和未来的LNG计划将变为接收和再气化设备。1977年,作为该领域的先驱,印尼开始出口Badak气田出产的LNG并在2005年之前一 直将国家定位为世界领先的LNG出口国。Badak LNG公司经营着构成印尼LNG板块支柱的加里曼丹邦坦气田,2001年到2005年间年产LNG220C万吨,液化石油气(LPQ 120万吨。据巴迪先生透露,该公司正为迎接这块超过30年的老气田出现产能下降做准备。“由于缺乏原料气,我们目前只有65%勺产量,所以今年我们只产出了约1550万吨LNG我们的战略是PT Badak公司将与印尼弗吉尼亚公司(Vico、成为首批煤层甲烷生产商之一……我们还会用我们的存储设备作为接收终端。通过向操作人员提供培训及专业技术知识,我们已将我们的专业知识销售给国外公司。” 印尼现在面临与卡塔尔和马来西亚等国日益加剧的竞争。新项目正在紧锣密鼓地进行中,

2018年天然气行业市场分析报告

2018年天然气行业市场分析报告

报告摘要: ●能源消费结构改善,天然气行业迎来需求拐点 我国能源结构持续改进,尽管煤炭仍然是主要的能源消费来源,但其占比不断下滑,而天然气占比不断上升,特别是近十年,天然气消费占比增加了两倍多,2016年达历史性的6.4%,但仍远低于世界平均水平23.7%。随着中国绿色低碳能源战略的持续推进,发展清洁低碳能源将成为优化能源结构的重要途径。按照国家能源发展规划,我国天然气在一次能源消费结构中占比力争在2020年达到10%、2030年达到15%。未来天然气需求增量主要来自城镇燃气、天然气发电、工业燃料和交通运输四大领域。 ●“淡季不淡”,上半年天然气消费重回两位数增长 受国家宏观经济稳定向好,环保政策持续推动,煤改气等天然气政策的有力推动,上半年全国实现天然气表观消费量1146亿,同期增长15.2%,自2014年以来首次出现两位数增长。上半年消费量同比增加151亿立方米,已超过2016年的全年增量。数据显示,占我国天然气产输量70%的中石油,上半年天然气销量同比增幅达到三年来最高水平,在本属于用气淡季的二季度,天然气销量同比增长21%。 ●我国天然气利用逐步确立起以城市燃气为主的利用模式 随着我国城镇化的加快以及“煤改气”政策的积极推进,城市燃气依旧保持较高占比,加上我国居民对天然气价格的承受能力较强,城市燃气为主的利用模式有望确立并保持。近五年,我国城市燃气在天然气利用结构中占比逐步稳定,约占1/3,但与美、俄国家相比,仍然处于较低水平,未来城市燃气消费还有很大上升空间。 ●京津冀煤改气政策为天然气消费量增长带来政策利好 继2013年9月10日发布《大气污染防治行动计划》起,各地陆续出台大气污染治理相和“煤改气”相关的政策。以京津冀及周边大气污染传输通道内的重点城市(2+26)为抓手,力争5年内有条件地区基本实现天然气、电力、余热、浅层地能等取暖替代散烧煤。随着京津冀地区煤改气政策的落实,居民煤改气市场空间逐步释放,预计2020年京津冀地区“煤改气”的市场需求潜力在200亿立方米以上。 ●投资建议: 今年天然气用量大幅增长,全年增量预计超300亿方,未来几年主要是以河北为代表的各省份煤改气、分布式能源等带来的确定性订单增长,直接受益的是管道工程、城燃、天然气分销等下游公司,建议关注金鸿能源、百川能源、新奥股份、中天能源等。 ●风险提示: 煤改气政策落实不及预期和油价下降;天然气消费市场消费不达预期。