酒店项目收益测算表.docx

最可能最好最坏

三项加

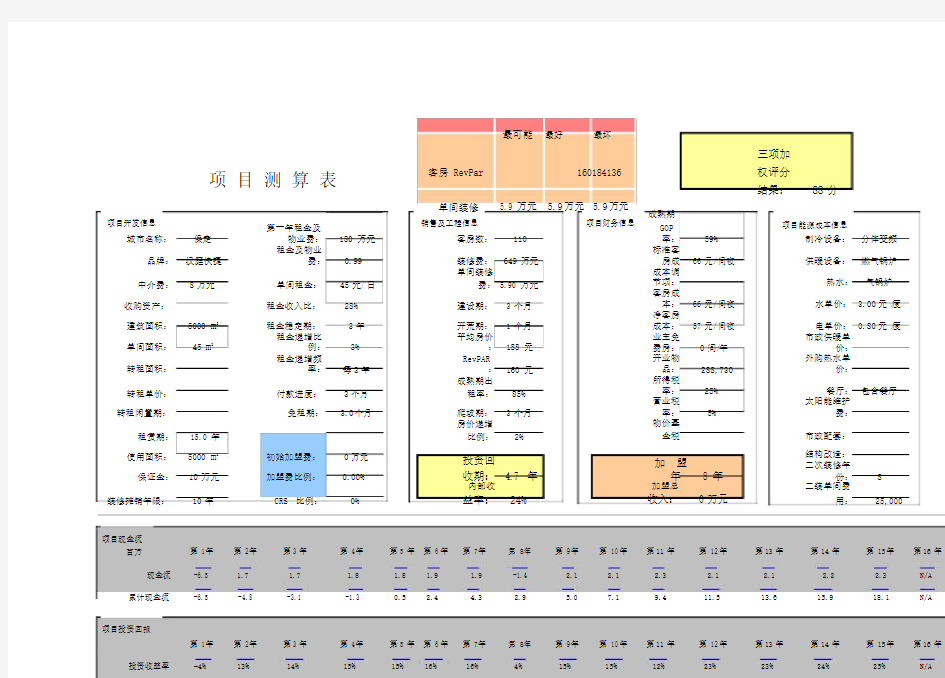

项目测算表客房 RevPar160184136权评分

结果:88 分

单间装修 5.9 万元 5.9 万元 5.9 万元项目开发信息第一年租金及销售及工程信息项目财务信息城市名称:保定物业费:180 万元客房数:110

租金及物业

品牌:汉庭快捷费:0.99装修费:649 万元

单间装修

中介费:8万元单间租金:45元/ 日费:5.90 万元收购资产:租金收入比:28%建设期: 3 个月

建筑面积:5000 ㎡租金稳定期:3年开荒期: 1 个月

租金递增比平均房价

单间面积:45㎡例:3%:188 元

租金递增频RevPAR

转租面积:率:每3年:160 元

成熟期出

转租单价:付款进度: 3 个月租率:85%转租闲置期:免租期: 3.0 个月爬坡期: 3 个月

房价递增

租赁期:15.0 年比例:2%使用面积:5000 ㎡初始加盟费:0 万元投资回

保证金:10万元加盟费比例:0.00%收期: 4.7 年

内部收

装修摊销年限:10年CRS比例:0%益率:24%成熟期

GOP项目能源成本信息

率:59%制冷设备:分体变频标准客

房成66 元/ 间夜供暖设备:燃气锅炉成本调

节项:热水:气锅炉

客房成

本:66 元/ 间夜水单价: 3.00 元 /度净客房

成本:57 元/ 间夜电单价:0.80 元 /度业主免市政供暖单

费房:0 间/年价:

开业物外购热水单

品:288,730价:

所得税

率:25%餐厅:包含餐厅营业税太阳能维护

率:5%费:

物价基

金税市政配套:

加盟

结构改造:

二次装修年

年8 年份:8

加盟总二装单间费

收入:0 万元用:25,000

项目现金流

百万第 1年第 2年第3 年第 4年第5 年第 6年第 7年第 8 年第 9年第 10 年第11 年第 12 年第13 年第14 年第 15年第16 年现金流-6.5 1.7 1.7 1.8 1.8 1.9 1.9-1.4 2.1 2.1 2.3 2.1 2.1 2.2 2.3N/A 累计现金流-6.5-4.8-3.1-1.30.5 2.4 4.3 2.9 5.07.19.411.513.615.918.1N/A

项目投资回报

第 1年第 2年第3 年第 4年第5 年第 6年第 7年第 8 年第 9年第 10 年第11 年第 12 年第13 年第14 年第 15年第16 年投资收益率-4%13%14%15%15%16%16%4%15%15%12%23%23%24%25%N/A

内部收益率0%0%-33%-10%3%11%16%13%17%20%21%22%23%24%24%N/A

累计加盟收入0.00.00.00.00.00.00.00.0N/A N/A N/A N/A N/A N/A N/A N/A

酒店投资估算报告

1.项目投资评估 1.1项目投资评估说明 ?项目投资评估,是站在投资者的角度,研究酒店的整个开发过程,对项目的总 投资成本、营业收益情况进行估算,并依此计算项目的投资利润,编制各期的 净现金流量,对酒店项目的财务盈利能力、资金平衡情况进行分析。 ?对酒店开发过程的模拟为:第1年前半年计划为止损、下半开始盈利,预计3 年时间回收投资成本,第3年开始进入酒店利润增长期,待获得合法营业许可 证以后,可考虑酒店的整体转让,回收资金。 ?本报告仅从项目投资与经营的角度分析项目的可行性,由于目前没有营业执照 无法通过合法正规渠道进行大肆宣传,故经营业绩与有和合法执照的酒店有着 一定的差距。 ?酒店的总投资额,经营期间的营业收入和经营成本,均基于预测数据。 ?本报告投资评估中,对项目进行3年的财务模拟预测,期间所发生的项目的品 牌及酒店市场增值部分,不在本次测算考虑之中。 ?假设本项目在未来使用年限内,每年可获得稳定的年净收益,运用收益还原法 测算本项目的未来售价,估算价格可能相对比较保守。 1.2酒店基本主体构成 郁金香酒店公寓项目主要主体构成如下:

1.3投资成本估算 1.3.1测算依据 总成本测算转让方提供的投资成本估算数据为基础。根据酒店目前资产提供的数据,酒店成本资产构成:(预计200万投资成本明细) 汇总成本明细如下:

1.4经营测算 1.4.1测算依据 酒店经营情况测算,是站在酒店经营者的角度,对酒店进入经营期后的营业收入、成本费用支出及经营利润进行预测。 经营测算以目前公司经营数据为基础。酒店拥有客房数约50间,预测第一年出租率为75%,每年以5%幅度递增,平均房价以每年10--20元的递增。酒店经营期前三年的各项经营状况预测如下: 经营成本数据如下:

项目投资收益分析报告超级实用

项目投资收益测算报告 项目投资收益评价,在进行项目的可行性研究,投资决策,方案选择,效益评估,获利能力与财务表现的比较等方面,都要进行经济分析,目的就是从成本与效益的角度分析项目的经济指标与财务表现,以帮助决策者与项目团队得出正确的信息,做出科学的决策。 项目投资收益评价报告主要包括成本效益分析,投资收益率,投资回收期(静态投资回收、动态投资回收期),净现值,内部收益率(IRR),盈亏平衡等内容。 汇报模版:

第一章项目财务数据的测算第一节财务测算的基本内容 一、总投资的测算 二、销售收入与税金 三、销售成本 四、利润 五、项目周期 第二节财务数据测算原则 一、实事求就是的原则 二、稳健的原则 三、测算科学化的原则 四、按规章制度办事的原则第三节总投资的测算 一、总投资的构成 二、建设投资 1、固定资产投资 2、无形资产 3、开办费 4、预备费 三、建设期利息 四、流动资金 1、流动资金投资构成 2、流动资金测算 第四节成本的测算

一、成本的概念 二、成本的构成 三、折旧 第五节销售收入、税金与利润测算 一、销售收入的测算 1、产销量的预测 2、销售单价的确定 二、销售税金的测算 1、增值税 2、产品税与营业税 3、城市维护建设税 4、教育费附加 5、销售税率 三、利润的测算 第六节项目寿命期的测算 一、项目建设期的确定 二、项目经济寿命期的确定 1、按项目主要产品的生命周期决定 2、按项目主要工艺的替代周期确定 3、折旧年限法 第二章项目经济分析数据的测算第一节经济分析的基本概念 一、资金的时间价值 二、现金流量与现金流量图表 三、资金的等值换算 四、折现运算 五、基准收益率 第二节经济效益分析 一、经济效益分析的基本目标

四星级酒店总投资估算表

四星级酒店总投资估算表 Prepared on 22 November 2020

总建筑面积为23983平方米,其中地上建筑面积为15589平方米,地下建筑面积约8394平方米,外墙面积约10000平方米。 成本合计:2690*23983+5850*15589+3970*8394+1200*10000=万元 管理成本与不可预见费用:300元/ m2*25000 m2=750万元 酒店总开发成本: +750+=万元 项目投资分析 面积资料 总地下建筑 8,平方米 总地上建筑 35,平方米 总建筑面积 43,平方米 发展成本明细如下: 1前期工程 US$550,000 2建筑费 US$27,750,000

3设备、装配及有关机器 US$7,780,000 4安 US$3,210,000 5户外工作 US$850,000 6开幕前准备费用 US$20,190,000 7其他 US$ 14,120,000 8不能预见费用 US$ 550,000 总数 US$75,000,000一、投资估算 本估算的编制范围包括土建工程(包括外墙装修及室内装修)、电梯工程、给排水、消防、循环水、防排烟、通风、空调、制冷、锅炉、柴油发电、变配电、动力配线、照明、防雷接地、酒店智能工程、家具器具购置、室外工程等。此外还包括开办费、土地出让金、勘查设计费、工程监理费、消防配套费、规划许可证费、工程质量监督费、水增容费、预备费等工程建设费用。

编制方法 ⑴、建筑工程根据当地造价水平估算。 ⑵、设备购置费: A、进口设备按外商报价计算。 B、国内设备价格按现行出厂价计算。 ⑶、设备安装费依据各类设备安装指标计算。 ⑷、工程建设其它费用: A、开办费、土地出让金、项目启动前利息、水增容费按甲方提供 数据计列。 B、规划许可证费、工程质量监督费、消防配套费、工程保险费、 工程监理费按国家及地方有关规定计取。 C、基本预备费按%计算。 D、工程造价调整预备费按%计算。 酒店项目投资与收益情况估算 一、酒店总投资估算:

投资项目内部收益率计算方法

已贴现现金流量法(Discounted cash flow,DCF) ──按资金的时间价值调整各期现金流量的投资项目评估和选择的方法。 内部收益率(IRR)净现值(NPV)盈利指数(PI) 一、内部收益率(Internal rate of return,IRR) ──使投资项目未来的净现金流量(CFs)的现值等于项目的初始现金流出量(CIO)的贴现利率,即 IRR的计算: (Interpolate) 假设某公司的一个投资项目的初始现金流出量与其后4年的现金流量如表5-2所示,则用插值法求内部收益率的计算过程为: 表5-2 投资项目的初始现金流出量及其后四年的现金流量年份0 1 2 3 4 现金流量(¥100 000)35 000 40 000 42 000 30 000 年份净现金流量15%时的现值的利率因素净现值 1 ¥35 000 ×= 30 450 2 40 000 ×= 30 240 3 42 000 ×=27 636

4 30 000 ×= 17 160 ¥105 486 年份净现金流量20%时的现值的利率因素净现值 1 ¥35 000 ×= 29 115 2 40 000 ×= 27 760 3 42 000 ×=2 4 318 4 30 000 ×= 14 460 ¥95 693 则有对应关系如下: 贴现率15%→净现值105 486 IRR→净现值100 000 贴现率20%→净现值 95 693 所以, IRR=% 内部收益率法 又称“财务内部收益率法”。是用内部收益率来评价项目投资财务效益的方法。所谓内部收益率,就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。如果不使用电子计算机,内部收益率要用若干个折现率进行试算,直至找到净现值等于零或接近于零的那个折现率。其计算步骤为:(1)在计算净现值的基础上,如果净现值是正值,就要采用这个净现值计算中更高的折现率来测算,直到测算的净现值正值近于零。(2)再继续提高折现率,直到测算出一个净现值为负值。如果负值过大,就降低折现率后再测算到接近于零的负值。(3)根据接近于零的相邻正负两个净现值的折现率,用线性插值法求得内部收益率:

PPP项目财务测算公式汇总

项目(全)投资现金流量表 一、现金流入 现金流入=补贴收入+其他收入+销项税+回收固定资产余值+回收流动资金 =(可用性服务费+运维绩效服务费-第三方收入)+(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率+其他收入+回收固定资产余值+回收流动资金 1、补贴收入 =财政补贴测算表中的“财政补贴总额” =可用性服务费+运维绩效服务费-第三方收入(使用者付费) ①可用性服务费=年均建设成本×POWER(1+折现率,n)(现值P求终值F)×(1+合理利润率) = 财政运营补贴周期合理利润率) ( 折现率) ( 项目全部建设成本+ ? + ?1 1n 注:项目全部建设成本=资金筹措表中的“资金筹措”-“政府方占股” POWER:返回数字乘幂的计算结果。POWER(底数,指数) ②运维绩效服务费=运营成本×(1+合理利润率) =总成本费用表中的“经营成本(不含税)”×(1+增值税税率)×(1+合理利润率) 注:总成本费用表中的“经营成本(不含税)”=外购原材料+外购燃料及动力费+工资及福利费+养护费+其他费用

2、其他收入=其他收入估算表中的“其他收入” 3、销项税 =税费估算表中“销项税额” =营业收入-不含税价格 =(财政补贴收入+第三方收入)-(财政补贴收入+第三方收入)÷(1+增值税税率) =(可用性服务费+运维绩效服务费)-(可用性服务费+运维绩效服务费)÷(1+增值税税率) =(可用性服务费+运维绩效服务费)÷(1+增值税税率)×增值税税率 财政补贴收入=财政补贴测算表中的“财政补贴总额” =可用性服务费+运维绩效服务费-第三方收入 4、回收固定资产余值=固定资产折旧与无形资产摊销估算表中计计算期最后一年“折旧净值” 5、回收流动资金=流动资金估算表中计算期最后一年“流动资金” =流动资产-流动负债 =(应收账款+存货+现金+预付账款)-(应付账款+预收账款) 注:存货=原材料+燃料及动力+在产品+产成品

如何计算项目的投资收益率

---真理惟一可靠的标准就是永远自相符合 如何计算项目的投资收益率 项目投资的主要决策指标有三个:净现值(NPV)、内部收益率(IRR)和盈利指数(PI)。 ▲净现值是将项目在计算期内各年的净现金流量(即现金流入减去现金流出),以行业投资的平均报酬率为贴现率折算所得出的价值之和。如果净现值大于0,则说明从当前时点看,新增投资项目不仅能收回

投资,而且还能带来利润;如果净现值小于0,则说明从当前时点来看新增投资项目是无利可图的。 ▲内部报酬率就是使上述净现值等于零时的投资收益率。内部收益率越高,说明其与行业投资平均收益水平的差别越大,即新增投资项目的获利空间越大。换言之,内部收益率越高,新增投资项目承受行业投资平均收益水平或市场利率上升的能力就越强。 ▲盈利指数就是项目在经济寿命年限以内各年的净现金流量的贴现 值之和除以项目建设期各年净现金流量的贴现值之和所得到的倍数,贴现率为行业的平均收益率。如果该值大于1,说明从现在来看,新增投资项目除能收回投资之外还能为企业带来利润;如果小于1,则表明从当前时点来看,新增投资项目是无利可图的。

---真理惟一可靠的标准就是永远自相符合 按照国内目前的评价指标体系,投资收益率指标有两种:投资利润率和投资利税率: 投资利润率=年平均利润总额/投资总额×100% 投资利税率=年平均利税总额/投资总额×100% 其中: 年平均利润总额=年均产品收入-年均总成本-年均销售税金 年平均利税总额=年均利润总额+年均销售税金+增值税

钟鼓楼所说的指标是项目可行性分析中所提到的部分研究项目是否可行的一些决策指标,这些指标中,一般以NPV最为重要,IRR>行业平均收益水平有时并不能完全说明项目可行。以上仅适用于项目财务评价,对某些项目还得考察项目的国民经济指标。 以上是作者在工作中的一点经验,欢迎指正。作者一直在工程咨询公司工作,根据编制可行性研究报告的经验,一个典型项目的技术经济指标至少包括: (1)项目总资金(含建设投资、流动资金、建设期利息等); (2)内部收益率(IRR); (3)财务净现值(NPV);

五星级酒店投资估算表

五星级酒店总投资估算表 建筑面积 46000m2 客房数 400间 酒店工程总投资估算 44379万元 建筑主体及外装饰估算 13800万元 31.1% 建筑内装饰工程估算 11029万元 24.8% 辅助设施工程估算 5290万元 11.9% 机电设备工程估算 8740万元 19.6% 绿化估算 1840万元 4.1% 不可预见费用 3680万元 8.2% 投资成本 (以下投资成本未计算财务成本)

1 前期工程 US$550,000 2 建筑费 US$27,750,000 3 设备、装配及有关机器 US$7,780,000 4 安 US$3,210,000 5 户外工作 US$850,000 6 开幕前准备费用 US$20,190,000 7 其他 US$ 14,120,000 8 不能预见费用 US$ 550,000 总数 US$75,000,000 一、投资估算

本估算的编制范围包括土建工程(包括外墙装修及室内装修)、电梯工程、给排水、消防、循环水、防排烟、通风、空调、制冷、锅炉、柴油发电、变配电、动力配线、照明、防雷接地、酒店智能工程、家具器具购置、室外工程等。此外还包括开办费、土地出让金、勘查设计费、工程监理费、消防配套费、规划许可证费、工程质量监督费、水增容费、预备费等工程建设费用。 本估算投资 7500万美元 按各项目划分如下:单位:万美元 编制方法 ⑴、建筑工程根据当地造价水平估算。 ⑵、设备购置费: A、进口设备按外商报价计算。 B、国内设备价格按现行出厂价计算。 ⑶、设备安装费依据各类设备安装指标计算。 ⑷、工程建设其它费用:

酒店经营收入测算

酒店经营收入数据估算 A 酒店总投资 8 亿元(其中土地成本 4 亿元),资金来源为资本金 4 亿元,银行贷款 4 亿元。酒店建筑面积 6.2 万 M 2 ,共有客房 400 间,配套会议、餐饮、娱乐和商业等经营项目,其中餐饮、娱乐和商业出租经营,拟正式营业。 一、收入数据模型的应用 ?酒店经营收入数据模型估算 ?酒店正常经营收入的估算方法:可以用酒店有效投资(不含土地成本) *38% 来估算,或用酒店每平方米建筑面积产生大约 2000 元的经营收入来估算,这个估算值可以用来修正评价收入预测数。按此估算, A 酒店的营业收入应在 15200 万元(扣除土地成本后的有效投资 4 亿元*38% )至 12400 万元 ( 建筑面积 6.2 万 M 2 *2000 元 ) 。 ?酒店平均房价的估算方法:一般用当地房地产的平均房价进行推算,五星级酒店平均房价相当于当地房地产最高平均房价的 10% ,四星级酒店平均房价在五星级酒店平均房价基础上乘以80% ,三星级酒店平均房价在五星级酒店平均房价基础上乘以 60% 。按此估算, A 酒店的平均房价应在 1000-1200 元之间。 ?按当地经营情况测算经营收入 ?经营收入 = 客房收入 + 餐饮收入 + 其他收入 ?本案例选用的几个经营数据:按当地经营情况估算淡季客房出租率 60 %,旺季客房出租率80 %,淡季平均房价 600 元 / 天,旺季平均房价 800 元 / 天,淡旺季餐饮上座率经验数值( 本案例餐饮为出租经营 , 为简化计算 , 不估算餐饮经营收入 ) 。 ?按当地经营情况测算收入为 10320 万元,详见下表:

LBO投资收益测算过程

第一部分:确定投资资金的结构 一、近3年一期损益表,并预测近一期的完整年度损益表;现时资产负债表;

二、计算购买价格及估值比率 根据投资时的EBITDA146.7(损益表)及假设的估值/EBITDA倍数7.5倍,计算确定标的收购价格=146.7*7.5=1100;现时需要偿还的有息借款300(资产负债表)、现金25(资产负债表),标的现金偿还有息负债后剩余275有息负债;公司股权价值=1100-275=825。 根据购买价格及现时销售额、EBITDA计算市销率和市值/EBITDA比。 三、设计投资资金结构 确定各类举债金额(structure1中450、300,注意100是循环信用额度,类似授信总额,不

使用无金额借入,但有手续费)及手续费(20结构化私募基金中为各类优先级份额/LP的资金金额及手续费),预计其他费用(15);据前文已得股权价格825、有息负债300、标的账上现金25,算出需要自有投入的资本数额(基金中的劣后级或GP份额)=(825+300+20+15)-(450+300+25)=385,杠杆率为385:(450+300)=1:1.95。手续费计算如下: 将上述举债费用按假定的借款年限摊销(利润表及资产负债表预测时需要使用): 四、完成Sources of Funds\Uses of Funds表并和签署已做Purchase Price\Transaction Multiples 表合并: 第二部分:预测未来财务数据 五、损益表和现金流量表预测前提假设条件 (一)销售收入:假设各年的销售收入增长率,一般发展稳定后销售收入增长趋缓:

项目投资收益分析报告(超级实用)

项目投资收益测算报告 项目投资收益评价,在进行项目的可行性研究,投资决策,方案选择,效益评估,获利能力与财务表现的比较等方面,都要进行经济分析,目的是从成本与效益的角度分析项目的经济指标和财务表现,以帮助决策者和项目团队得出正确的信息,做出科学的决策。 项目投资收益评价报告主要包括成本效益分析,投资收益率,投资回收期(静态投资回收、动态投资回收期),净现值,内部收益率(IRR),盈亏平衡等内容。 汇报模版:

第一章项目财务数据的测算第一节财务测算的基本内容 一、总投资的测算 二、销售收入和税金 三、销售成本 四、利润 五、项目周期 第二节财务数据测算原则 一、实事求是的原则 二、稳健的原则 三、测算科学化的原则 四、按规章制度办事的原则第三节总投资的测算 一、总投资的构成 二、建设投资 1、固定资产投资 2、无形资产

3、开办费 4、预备费 三、建设期利息 四、流动资金 1、流动资金投资构成 2、流动资金测算 第四节成本的测算 一、成本的概念 二、成本的构成 三、折旧 第五节销售收入、税金和利润测算 一、销售收入的测算 1、产销量的预测 2、销售单价的确定 二、销售税金的测算 1、增值税 2、产品税和营业税 3、城市维护建设税 4、教育费附加 5、销售税率 三、利润的测算 第六节项目寿命期的测算 一、项目建设期的确定 二、项目经济寿命期的确定 1、按项目主要产品的生命周期决定 2、按项目主要工艺的替代周期确定 3、折旧年限法 第二章项目经济分析数据的测算第一节经济分析的基本概念

一、资金的时间价值 二、现金流量与现金流量图表 三、资金的等值换算 四、折现运算 五、基准收益率 第二节经济效益分析 一、经济效益分析的基本目标 二、经济评价的指标和方法 1、静态法 2、动态法 三、静态分析 1、投资利润率 2、投资利税率 3、贷款偿还期 4、投资回收期 四、动态分析 1、净现值 2、内部收益率 第三章项目不确定性分析 第一节概述 第二节盈亏平衡分析 一、线性盈亏平衡分析 1、产(销)量的盈亏平衡点 2、生产能力利用率的盈亏平衡点 3、销售单价的盈亏平衡点 第三节敏感性分析 一、敏感性分析的概念 二、单因素的敏感性分析 第四章项目方案的比较与选择

五星级酒店总投资估算表

五星级酒店总投资估算 表 Revised as of 23 November 2020

五星级酒店总投资估算表建筑面积46000m2 客房数400间 酒店工程总投资估算44379万元 建筑主体及外装饰估算13800万元% 建筑内装饰工程估算11029万元% 辅助设施工程估算5290万元% 机电设备工程估算8740万元% 绿化估算1840万元% 不可预见费用3680万元% 投资成本 (以下投资成本未计算财务成本)土地成本:500万×40÷7969 m2=元/m2 酒店土地成本:元/ m2*3697m2=万元 建安与装修设备成本(包括土建部分) 包含地上与地下部分,取最小经济值(见下表):

总建筑面积为23983平方米,其中地上建筑面积为15589平方米,地下建筑面积约8394平方米,外墙面积约10000平方米。 成本合计:2690*23983+5850*15589+3970*8394+1200*10000=万元 管理成本与不可预见费用:300元/ m2*25000 m2=750万元 酒店总开发成本: +750+=万元 项目投资分析 面积资料 总地下建筑8,平方米 总地上建筑35,平方米 总建筑面积43,平方米 发展成本明细如下: 1前期工程US$550,000 2建筑费US$27,750,000 3设备、装配及有关机器US$7,780,000

4安US$3,210,000 5户外工作US$850,000 6开幕前准备费用US$20,190,000 7其他US$14,120,000 8不能预见费用US$550,000 总数US$75,000,000 一、投资估算 本估算的编制范围包括土建工程(包括外墙装修及室内装修)、电梯工程、给排水、消防、循环水、防排烟、通风、空调、制冷、锅炉、柴油发电、变配电、动力配线、照明、防雷接地、酒店智能工程、家具器具购置、室外工程等。此外还包括开办费、土地出让金、勘查设计费、工程监理费、消防配套费、规划许可证费、工程质量监督费、水增容费、预备费等工程建设费用。 本估算投资7500万美元 按各项目划分如下:单位:万美元 编制方法

上海星级酒店评估过程中收益与成本测算分析

上海星级酒店评估过程中收益与成本测算分析

上海星级酒店评估过程中收益与成本测算分析 摘要:星级酒店由于在市场上很少发生交易,且所在地理位置往往极佳,具有级差地租高的特点,不适用以市场比较法和成本法进行评估。但星级酒店在建成投入营业后,每年都能带来稳定的收益,故适合用收益还原法进行评估。星级酒店经营项目多且性质各异,各经营项目在收益和成本测算上比较难以统一,作者通过对上海某四星级酒店的价值评估,对用收益还原法评估星级酒店作了一些探索。 关键词:星级酒店收益与成本,测算分析 一、引言 上海某四星级酒店位于市中心繁华黄金地段上,酒店楼高二十五层,另有三层地下室,整个酒店集商场、餐饮、娱乐、健身、办公于一体。酒店底楼大堂采用中西合璧的装饰风格,装修考究,金碧辉煌;五楼的宴会厅,可同时容纳600人用餐,是各种酒会的理想场所;六楼的大型海鲜城,荟萃海鲜极品,可同时容纳800人用餐,并设有大型的观赏玻璃鱼缸;七楼中庭西餐厅拥有从七层至二十五层的超视野共享空间;酒店的豪华房和高级豪华套房均设有按摩冲浪浴缸、化妆间等配套设施。酒店同时设有棋牌室、夜总会、美容美发、桑拿浴、商务中心等各种服务设施。酒店除二十一层至二十五层为标准写字楼对外出租外,其余经营项目均由酒店自营。 在评估过程中,考虑到星级酒店在上海很少有整体买卖成交案例,无法采用市场比较法进行评估,另外如采用成本法评估显然不能体现该酒店位于上海繁华黄金地段的级差地租价值,由于酒店在建成投入运行后每年能产生稳定的收益,故收益还原法成为评估星级酒店的首选方法。但星级酒店与住宅、写字楼、工业物业相比,在经营功能和设备配置上要复杂得多,在管理上也繁琐得多,这给计算酒店各经营项目收益和成本费用带来困难。作者现对该星级酒店价值评估过程中所涉及的收益和成本费用的测算加以整理,撰写此文,供同行们参考,不当之处,望同行们予以指正。

酒店投资概算表(模板)[精华]

酒店总投资估算表总纲 建筑面积 客房数 酒店工程总投资估算 建筑主体及外装饰估算 建筑内装饰工程估算 辅助设施工程估算 机电设备工程估算 绿化估算 不可预见费用

投资成本 (以下投资成本未计算财务成本) 土地成本: 酒店土地成本: 建安与装修设备成本(包括土建部分) 包含地上与地下部分,取最小经济值(见下表): 序号分项工程名称计算依据单方造价(元/m2)面积总额比例 1 桩基工程(受力桩)总建筑面积 2 地下室工程、基坑围护及支撑地下室建筑面积 3 结构工程地上建筑面积 4 建筑工程(除外墙玻璃幕墙)地上建筑面积 5 新型节能幕墙外立面建筑面积 6 给排水(含洁具,锅炉房管线)总建筑面积 7 喷淋、气体消防总建筑面积 8 污水处理(含管线)总建筑面积 9 空调工程地上建筑面积 10 地下室通风工程地下室建筑面积 11 照明、防雷、动力、变配电总建筑面积 12 电话总机及配线、闭路电视、监 视、广播音响、管理电脑、火灾 报警、共用天线、电报电传 总建筑面积 13 煤气工程总建筑面积 14 电梯、自动扶梯总建筑面积 15 室外总体总建筑面积 16 室内精装修连家具地上建筑面积 17 杂项工程总建筑面积 18 洗衣房设备地上建筑面积 19 厨房设备地上建筑面积

项目投资分析 面积资料 总地下建筑 总地上建筑 总建筑面积 发展成本明细如下: 1前期工程 2建筑费 3设备、装配及有关机器 4安 5户外工作 6开幕前准备费用 7其他 8不能预见费用 总数 一、投资估算 本估算的编制范围包括土建工程(包括外墙装修及室内装修)、电梯工程、给排水、消防、循环水、防排烟、通风、空调、制冷、锅炉、柴油发电、变配电、动力配线、照明、防雷接地、酒店智能工程、家具器具购置、室外工程等。此外还包括开办费、土地出让金、勘查设计费、工程监理费、消防配套费、规划许可证费、工程质量监督费、水增容费、预备费等工程建设费用。 本估算投资 按各项目划分如下:单位:万美元 序号费用名称投资额面积占合计的比例% 一静态投资 1 建筑工程费 2 设备购置费 3 安装工程费 4 室外工程费 5 服务性设施及家具器具购置费 6 工程建设其它费用 7 基本预备费 小计 二动态投资 1 工程造价调整预备 小计 三合计

星级酒店总投资估算表及其投资占比

五星级酒店筹建相关数据参考 1、按照建筑单位面积的价格(不包括买地的钱):五星级酒店一般为:9000—10000元/m2,(四星级酒店一般为:7000—9000元/m2;) 2、按照客房总数计算:五星级总造价=房间数×150万元/间 3、以酒店总建筑面积均摊至客房,则每间客房所占建筑面积为:五星为120m2~180m2,(四星为90m2~110m2) 4、投资成本类别比例的大致划分:土建成本占30%、机电成本占30%、装修成本占40%; 某五星级酒店 总投资估算表 建筑面积 46000m2 客房数 400间 酒店工程总投资估算 44379万元 建筑主体及外装饰估算 13800万元% 建筑内装饰工程估算 11029万元% 辅助设施工程估算 5290万元% 机电设备工程估算 8740万元% 绿化估算 1840万元% 不可预见费用 3680万元% 投资成本 (以下投资成本未计算财务成本)

总建筑面积为23983平方米,其中地上建筑面积为15589平方米,地下建筑面积约8394平方米,外墙面积约10000平方米。 成本合计:2690*23983+5850*15589+3970*8394+1200*10000=万元 管理成本与不可预见费用:300元/ m2*25000 m2=750万元 酒店总开发成本: +750+=万元 项目投资分析 面积资料 总地下建筑 8,平方米 总地上建筑 35,平方米 总建筑面积 43,平方米

发展成本明细如下: 1 前期工程 US$550,000 2 建筑费 US$27,750,000 3 设备、装配及有关机器 US$7,780,000 4 安 US$3,210,000 5 户外工作 US$850,000 6 开幕前准备费用 US$20,190,000 7 其他 US$ 14,120,000 8 不能预见费用 US$ 550,000 总数 US$75,000,000 一、投资估算 本估算的编制范围包括土建工程(包括外墙装修及室内装修)、电梯工程、给排水、消防、循环水、防排烟、通风、空调、制冷、锅炉、柴油发电、变配电、动力配线、照明、防雷接地、酒店智能工程、家具器具购置、室外工程等。此外还包括开办费、土地出让金、勘查设计费、工程监理费、消防配套费、规划许可证费、工程质量监督费、水增容费、预备费等工程建设费用。

两个项目收入测算

一、四威大厦收益 租金收入明细表: 根据借款人向我行提供的已签订的《房屋租赁合同》及《物业管理服务协议》,结合银行流水查验,该物业租赁收入明细如下:单位:万元

停车位收入测算: 借款人“四威大厦”-2和-1楼面积4608.41平方米,共有车位87个,按照35元每个每天的租金计算,车位收入每月约为9.13万元,每年约为110万元。 租赁收入测算说明: 分行调查人员,通过核实租赁合同及按照合同条款约定的租金增长比例进行实际测算,得出贷款期间内租金收入合计为10913万元,物业费收入2772万元,停车位收入1110万元。合计14795万元。 二、壹号公馆收益 ①物业租赁收入②自持酒店经营性收入,具体分析如下: 1、物业租赁收入测算 根据借款人提供的租赁合同,物业第一层1号、2号、3号、6号、7号、8号、9号、10号、11号、12号、13号、15号租赁给天津银行成都分行,租赁面积934.71平方米,租赁期限8年,截止调查日,月租金为270元/平方米,每两年递增5%,物业管理费每月35元,每两年递增5%; 物业的第六层租赁给成都丝语美容咨询有限公司,租赁期限为10年,自2015年1月1日至2024年12月31日,租赁面积3086.24平方米,月租金为45元/平方米,自2016年起每两年递增5%,物业管理费每月15元,自第2016年起每两年递增5%。

租金收入测算情况如下: 单位:万元 2、借款人名下有地下停车场面积1527.37平方米,车位约40个,经调查,该地区停车起步价为10元,满两小时候每两小时增加5元,平均停车率不低于60%,平均每天每个车位收入约28元,年单个车位收入约1万元左右,合计地下室车位收入40万元/年,预计未来按照5%每年收入递增,未来10年车位收入如下: 单位:万元 贷款期间,车位收费小计501万元。 3、格兰汇酒店经营收入情况分析 借款人集团自持格兰汇酒店,位于成都市青羊区人民中路三段1号“壹号公馆”内,一楼为酒店大厅、自助西餐、咖啡厅,2、3楼为中餐厅共计包房23个,可容纳300人同时就餐,4楼为SPA有包间20个,7-29楼为茶坊和酒店住房,共计住房91间,其中行政标间17个,行政大床房6个,豪华单间4个,豪华套房4个,高级大床房41个,豪华套房19个,酒店于2010年9月正式营业,目前已经营多年,积累了部分客户群体,主要经营住宿和餐饮。酒店于2009年投入7000多万元进行装修,系按照五星级酒店标准装修,目前该酒店系该地区较高档酒店。 根据调查,2016年格兰汇酒店实现销售收入1200万元,净利润480万元,其中住房销售收入465万元,平均入住率40.42%,住房均价350元/间。SPA销售收入180万元左右,茶水棋牌销售收入55万元左右,酒楼餐饮销售收入500万元,因酒店物业系集团财产,在不考虑租金的收入情况下酒店利润率相对较高,计每年净利润增长率5%,测算贷款期限内净利润收入如下:

如何计算项目的投资收益率

如何计算项目的投资收益率 作者:张金富联盟会员:项目管理者联盟转载发布时间: 2010-9-21 项目投资的主要决策指标有三个:净现值(NPV)、内部收益率(IRR)和盈利指数(PI)。 ▲净现值是将项目在计算期内各年的净现金流量(即现金流入减去现金流出),以行业投资的平均报酬率为贴现率折算所得出的价值之和。如果净现值大于0,则说明从当前时点看,新增投资项目不仅能收回投资,而且还能带来利润;如果净现值小于0,则说明从当前时点来看新增投资项目是无利可图的。 ▲内部报酬率就是使上述净现值等于零时的投资收益率。内部收益率越高,说明其与行业投资平均收益水平的差别越大,即新增投资项目的获利空间越大。换言之,内部收益率越高,新增投资项目承受行业投资平均收益水平或市场利率上升的能力就越强。 ▲盈利指数就是项目在经济寿命年限以内各年的净现金流量的贴现值之和除以项目建设期各年净现金流量的贴现值之和所得到的倍数,贴现率为行业的平均收益率。如果该值大于1,说明从现在来看,新增投资项目除能收回投资之外还能为企业带来利润;如果小于1,则表明从当前时点来看,新增投资项目是无利可图的。 按照国内目前的评价指标体系,投资收益率指标有两种:投资利润率和投资利税率: 投资利润率=年平均利润总额/投资总额×100% 投资利税率=年平均利税总额/投资总额×100% 其中: 年平均利润总额=年均产品收入-年均总成本-年均销售税金 年平均利税总额=年均利润总额+年均销售税金+增值税 钟鼓楼所说的指标是项目可行性分析中所提到的部分研究项目是否可行的一些决策指标,这些指标中,一般以NPV最为重要,IRR>行业平均收益水平有时并不能完全说明项目可行。以上仅适用于项目财务评价,对某些项目还得考察项目的国民经济指标。转自项目管理者联盟 我一直在工程咨询公司工作,根据我编制可行性研究报告的经验,一个典型项目的技术经济指标至少包括:

星级酒店经营收入数据估算及财务预算

【酒店经营收入数据预算】酒店总投资亿元,资金来源为资本金亿元,银行贷款 1 亿元。酒店建筑面积万平方米,共有客房 108 间,经营项目。 一、酒店经营收入数据预算 ?? 参考:酒店平均房价的估算方法:一般用当地房地产的平均房价进行推算,经济型酒店平均房价应在 200-230元之间。 ?? 【常规】例选用的几个经营数据:按当地经营情况估算淡季客房出租率 60 %,旺季客房出租率 80 %,淡季平均房价200元 / 天,旺季平均房价 230 元 / 天, ?? 按当地经营情况测算收入为 590万元,详见下表: 项目名称测算模型实例(元)金额 (万元) 客房收入旺季客房收入=客房数量 * 经营旺 季月份数 *30 天 * 旺季开房率 * 旺季平均房价 ; 淡季客房收入=客房数量 * 经营淡 季月份数 *30 天 * 淡季开房率 * 淡季平均房价 ; 108*6*30*80%*230=357万元 108*6*30*60%*200=233万元 590 茶餐厅平均5000/天183 二、成本费用数据预算 ?? 酒店总成本 = 固定成本 + 运营费用 ?? 固定费用包括折旧费和财务费用;运营费用是根据酒店行业特点,及国家对于酒店这一特殊行业的要求所必须支付的费用,根据酒店的成本控制、人员变化

及经营管理能力的高低会有所不同。 ?? 按当地经营情况测算酒店总成本为 404.9 万元,其中固定成本万元,运营费用万元,详见下表: 项目名称测算模型实例 ( 元 ) 金额 ( 万元 ) 折旧费资产原值 * 净残值率 / 预计使用 年限 财务费用贷款额 * 贷款利率 固定成本折旧费 + 财务费用 人工成本费 用 详细见附件2500*56人168 排污费按照国家环保局制定标准,根据酒店 实际用水及排污量而定 数字电视费率 * 客房总数量216*108 2.3 消防器材维 保 费率 * 灭火器数量 1 电梯维保价 格 年固定收费 2 保险费按保险协议计算 , 资产原值 * 费 率 5 员工餐员工用餐人数 * 每天餐费(视地区 不同可在 6 元至 10 元之间浮动) *365 天 56*8*365*2 32 日常设备设 施维保费 全年营业收入 *1% 590万元 *1% 2.9 能源消耗水电费用108 客房一次性用品、洗涤、清洁费用、旺季客房用品消耗 = 客房总数量 * 旺季开房率 * 经营旺季天数 * (单 间客房客用一次性消耗品价格+布 草洗涤单次价格+单次清洁费用价 格) ; 108*70%*12*30*8=22万元 清洗费用:12万 34 公共区域地毯清洁保养每平米月平均清洁费用 * 公共区域地毯面积 *12 个月

酒店投资测算.doc

五星级酒店总投资估算表 建筑面积46000m2 客房数400 间 酒店工程总投资估算44379 万元 建筑主体及外装饰估算13800 万元31.1 % 建筑内装饰工程估算11029 万元24.8 % 辅助设施工程估算5290 万元11.9 % 机电设备工程估算8740 万元19.6 % 绿化估算1840 万元 4.1 %不可预见费用3680 万元8.2 % 投资成本 (以下投资成本未计算财务成本) 土地成本: 500 万× 40÷ 7969 m2= 25097.3 元 /m2 酒店土地成本:25097.3 元 / m2* 3697m2= 9278.5 万元 建安与装修设备成本(包括土建部分) 包含地上与地下部分,取最小经济值(见下表): 序 分项工程名称计算依据单方造价(元 /m2 )面积总额比例 号 1 桩基工程(受力桩)总建筑面积160-180 23983 384 万 1.6 % 2 地下室工程、基坑围护及地下室建筑 3800-4200 8394 3192 万13.9% 支撑面积 3 结构工程地上建筑面 1100-1300 15589 1760 万7.7% 积 4 建筑工程(除外墙玻璃幕地上建筑面 800-900 15589 1280 万 5.6% 墙)积 5 新型节能幕墙外立面建筑 1200-1500 10000 1200 万 5.2% 面积 6 给排水(含洁具,锅炉房 总建筑面积350-380 23983 840 万 3.6% 管线) 7 喷淋、气体消防总建筑面积100-110 23983 240 万1% 8 污水处理(含管线)总建筑面积35-40 23983 84 万0.3% 9 空调工程地上建筑面550-600 15589 880 万 3.8%

星级酒店开支收入明细

酒店收入支出明细表 (1)(一)酒店年营业收入测算 XX时尚快捷酒店拥有96间客房,标准房70间(包括大床房20间、双床房50间)、时尚套房10间、欢乐经济房6间、时尚商务房10间,一间可以容纳30人的会议室。另外,拥有自助早餐厅、自助洗衣房、阳光休闲吧、便利店等酒店配套设施。 营业收入:主要是酒店客房收入。 按照标准房价格188元/日、时尚套房288元/日、时尚商务房220元/日计算、欢乐经济房158元/日、会议室800元/日; 酒店出租率按照70%计算 酒店客房年收入为4902534元: 标准房年收入为3362380元 时尚套房年收入735840元 时尚商务房年收入562100元、 欢乐经济房年收入242214元 (注:打折房,旺季周末房,黄金周假期房,钟点房不计算;) 其他收入:主要是一二楼铺租收入,自助早餐厅、阳光休闲吧、便利店,会议室,广告位出租等酒店配套设施的年收入。 (二)酒店年经营成本测算 (1)营业成本

主营成本主要是指与酒店客房收入相对应的运营成本,据了解,酒店客房运营成本主要包括客房耗材成本。一般情况下,快捷酒店客房日消耗材料成本 9元,那么按照出租率70%计算,XX时尚快捷酒店客房年材料消耗费用约220752元;。 (2)营业费用 营业费用主要是指酒店运营的物业管理费支出、基层人员工资及其他费用支出。 场地租用费用每年150万 物业管理费支出主要包括酒店设备保养费、设备修理费等等,若按照每平方米月管理费0.6元计算,那么XX时尚快捷酒店物业管理费约为21600元。另外据了解,快捷酒店年水电等能源消耗费用约50万元。 基层员工工资:根据下文所示的XX时尚快捷酒店岗位设置和人员编制表,我们预编酒店基层员工为27人。按照目前北海酒店基层员工工资的一般水平(每月平均薪水1200元、含三金),XX时尚快捷酒店基层员工年工资总额约38万元。 其他费用:其他费用主要是酒店运营中的宣传、广告等必须支出的费用。据了解,酒店年宣传、广告费用约6万元。 (3)管理费用 管理费用主要是指酒店运营过程中酒店管理层工资、酒店公司前期开办费用以及酒店固定资产折旧费。

酒店项目收益测算表.docx

最可能最好最坏 三项加 项目测算表客房 RevPar160184136权评分 结果:88 分 单间装修 5.9 万元 5.9 万元 5.9 万元项目开发信息第一年租金及销售及工程信息项目财务信息城市名称:保定物业费:180 万元客房数:110 租金及物业 品牌:汉庭快捷费:0.99装修费:649 万元 单间装修 中介费:8万元单间租金:45元/ 日费:5.90 万元收购资产:租金收入比:28%建设期: 3 个月 建筑面积:5000 ㎡租金稳定期:3年开荒期: 1 个月 租金递增比平均房价 单间面积:45㎡例:3%:188 元 租金递增频RevPAR 转租面积:率:每3年:160 元 成熟期出 转租单价:付款进度: 3 个月租率:85%转租闲置期:免租期: 3.0 个月爬坡期: 3 个月 房价递增 租赁期:15.0 年比例:2%使用面积:5000 ㎡初始加盟费:0 万元投资回 保证金:10万元加盟费比例:0.00%收期: 4.7 年 内部收 装修摊销年限:10年CRS比例:0%益率:24%成熟期 GOP项目能源成本信息 率:59%制冷设备:分体变频标准客 房成66 元/ 间夜供暖设备:燃气锅炉成本调 节项:热水:气锅炉 客房成 本:66 元/ 间夜水单价: 3.00 元 /度净客房 成本:57 元/ 间夜电单价:0.80 元 /度业主免市政供暖单 费房:0 间/年价: 开业物外购热水单 品:288,730价: 所得税 率:25%餐厅:包含餐厅营业税太阳能维护 率:5%费: 物价基 金税市政配套: 加盟 结构改造: 二次装修年 年8 年份:8 加盟总二装单间费 收入:0 万元用:25,000 项目现金流 百万第 1年第 2年第3 年第 4年第5 年第 6年第 7年第 8 年第 9年第 10 年第11 年第 12 年第13 年第14 年第 15年第16 年现金流-6.5 1.7 1.7 1.8 1.8 1.9 1.9-1.4 2.1 2.1 2.3 2.1 2.1 2.2 2.3N/A 累计现金流-6.5-4.8-3.1-1.30.5 2.4 4.3 2.9 5.07.19.411.513.615.918.1N/A 项目投资回报 第 1年第 2年第3 年第 4年第5 年第 6年第 7年第 8 年第 9年第 10 年第11 年第 12 年第13 年第14 年第 15年第16 年投资收益率-4%13%14%15%15%16%16%4%15%15%12%23%23%24%25%N/A

投资项目内部收益率计算方法

投资项目内部收益率计算 方法 Prepared on 22 November 2020

已贴现现金流量法(Discounted cash flow,DCF) ──按资金的时间价值调整各期现金流量的投资项目评估和选择的方法。 内部收益率(IRR)净现值(NPV)盈利指数(PI) 一、内部收益率(Internal rate of return,IRR) ──使投资项目未来的净现金流量(CFs)的现值等于项目的初始现金流出量(CIO)的贴现利率,即 IRR的计算: (Interpolate) 假设某公司的一个投资项目的初始现金流出量与其后4年的现金流量如表5-2所示,则用插值法求内部收益率的计算过程为: 表5-2 投资项目的初始现金流出量及其后四年的现金流量年份0 1 2 3 4 现金流量(¥100 000)35 000 40 000 42 000 30 000 年份净现金流量15%时的现值的利率因素净现值 1 ¥35 000 ×= 30 450 2 40 000 ×= 30 240 3 42 000 ×= 27 636 4 30 000 ×= 17 160

¥105 486 年份净现金流量20%时的现值的利率因素净现值 1 ¥35 000 ×= 29 115 2 40 000 ×= 27 760 3 42 000 ×= 2 4 318 4 30 000 ×= 14 460 ¥95 693 则有对应关系如下: 贴现率15%→净现值105 486 IRR→净现值100 000 贴现率20%→净现值 95 693 所以, IRR=% 内部收益率法 又称“财务内部收益率法”。是用内部收益率来评价项目投资财务效益的方法。所谓内部收益率,就是资金流入现值总额与资金流出现值总额相等、净现值等于零时的折现率。如果不使用电子计算机,内部收益率要用若干个折现率进行试算,直至找到净现值等于零或接近于零的那个折现率。其计算步骤为:(1)在计算净现值的基础上,如果净现值是正值,就要采用这个净现值计算中更高的折现率来测算,直到测算的净现值正值近于零。(2)再继续提高折现率,直到测算出一个净现值为负值。如果负值过 大,就降低折现率后再测算到接近于零的负值。(3)根据接近于零的相邻正负两个净现值的折现率,用线性插值法求得内部收益 率: 内部收益率法的优点是能够把项目寿命期内的收益与其投资总额联系起来,指出这个项目的收益率,便于将它同行业基准投资收