马来西亚国家市场分析

马来西亚

一、宏观环境

(一)经济环境

受投资扩张和内需增长带动,2013年马经济增长4.7%,虽低于2012年的5.6%,但符合马官方预期;2014年,马经济预计继续保持稳步增长,增幅在5%-5.5%。自2010年马政府启动经济转型计划(ETP)以来,私人投资持续活跃。2011年,私人投资额940亿马币(马来西亚法定货币,亦称令吉或林吉特,1美元约合3.10-3.35马币),2012年达1402亿马币,2013年约1650亿马币,私人投资已超过政府投资。

长期以来,马政府对汽油、天然气、电力、白糖等公共产品提供巨额补贴。近年来,

随着公共开支大幅增加,马政府债务负担日益严重。截至2013年9月30日,马政府债

务5292亿马币,占马GDP的53.6%,其中97%为国内债务,接近马财政部设定的55%的债务上限。为此,自2013年10月起,政府开始削减汽柴油、电力、白糖等产品补贴

额度,受其影响,其他日用消费品和部分建筑材料价格随之上涨。专业机构预测,2014

年马CPI将增至约3%。因马总体通胀水平较低,且政府削减补贴遵循逐步实施、区别对

待的原则,预计不会拖累马经济发展。

(二)政治及安全环境

马来西亚政局稳定,执政党联盟“国民阵线”长期执政,政策延续性较好。2013年5月,马举行第13届全国大选,“国民阵线”再次获得多数席位,总理纳吉布获得连任,组建新一届内阁。预计未来五年,马政府将继续把推动经济转型计划、吸引外国投资作为首要目标,努力使马在2020年成为发达国家。马虽为多种族、多宗教国家,但马来人、华裔和印度裔和平相处,民族关系较为融洽,社会治安整体较好。

二、承包工程市场发展状况

(一)市场整体状况

受政府扩大公共基础设施投资影响,近年来马来西亚建筑业增长显著。2012年,马建筑业总产值253.3亿马币,同比增长18.5%,成为马经济中增长最快的行业。其中,基础设施和住宅建设占马建筑业总额的63.9%,成为马建筑业增长的主要市场。马建筑市场特点如下:

1. 市场开放,竞争激烈

马建筑市场相对开放,任何符合规定的公司均可参与竞争,本地企业、中、日、韩、欧美等国企业均参与其中,市场竞争较为激烈。历经多年发展,马本地大型建筑企业数量逐年增加、实力日益增强,例如金务大(Gamuda)、怡保工程(IJM)等龙头建筑企业,占有较高的市场份额。中国企业在马拓展业务多年,目前在马建筑企业30余家。另据有关机构统计,日本在马建筑设计企业共计约90家。韩国、欧美企业数量相对较少,但在各自专业领域占有一席之地。由于市场参与者众多,大型基础设施项目的竞争极为激烈,同一项目往往有数家甚至十数家公司或联合体参与。本地公司与外国公司既竞争又合作,外国公司往往需要发挥自身技术或资金优势与本地公司组成联合体,方有中标可能。

2. 项目层层分包严重

马建筑市场规模相对较小,因承包商数量庞大,建筑业层层分包情况极为普遍,形成很长的分包链。为保护本地公司,马政府规定外国公司一般不能直接从业主处直接承接马政府财政拨款项目,而必须向本地公司分包,除非是政府间特殊项目或私人投资项目。绝大多数大公司作为主承包商承揽项目,然后将项目分段或分块以竞标方式交由一些小型分包商,而分包商再将工程分包给更小的分包商,甚至有三包、四包的现象。由于分包往往通过最低价竞标方式进行,导致分包商报价常常低于实际水平,项目竞争激烈,分包商经营风险增加,同时也对发包企业的经营管理构成一定挑战。

3. 大型项目招标透明度不高

对于重大政府项目,虽然大部分实行公开招标,但马政府决策透明度不高,人为因素影响较大,获得项目的公司往往同执政党或政府有着某种特殊关系。某些大型项目通过直接谈判方式给予既无建设经验、也无资本实力的公司来承建,其后政府又批准向该公司提供巨额贷款;一些项目交由与执政党关系密切的关联公司来实施,该公司再将项目分包,赚取高额利润;更有甚者,政府虽公开招标,但最终的中标者却并未参与投标。因此,公司能否获得大项目,一定意义上取决于其对政府高层的公关力度。

4. 严重依赖外来劳工

马建筑行业严重依赖外国劳工,特别是印度尼西亚、孟加拉、缅甸和尼泊尔的劳工。目前,外劳已经成为马建筑业劳动力的重要组成部分。根据马统计局2010年数据,外劳占据马建筑业劳动力总数的约31%(32万),且绝大多数外劳都是普通工人和非技术劳务。考虑到尚有大量未经注册的非法外劳,马建筑业实际雇用外劳数量要比上述数字高得多。由于外劳数量充足、成本低,大量使用外劳导致马建筑企业采用先进施工技术的动力不足,一定程度上影响到马建筑业的健康发展。

(二)各专业领域市场情况

总体来看,马未来几年承包工程市场前景看好,高速公路、铁路、港口、电站等大型基础设施项目的陆续实施,为我国承包工程企业在马承揽业务创造了机遇。

1. 交通运输建设

(1)高速公路

马道路交通网络较为完善,高速公路四通八达、纵横交错,主要大城市和卫星城区均有高速公路相连,为马经济较快发展奠定了基础。然而,随着人口增长和经济发展,马部分城市交通拥堵情况日益严重,雪兰莪、槟城、柔佛和霹雳州都有非常急迫的高速公路或快速路需求。为此,政府开始以公共和私人投资相结合的方式陆续推出多个高速公路建设计划。

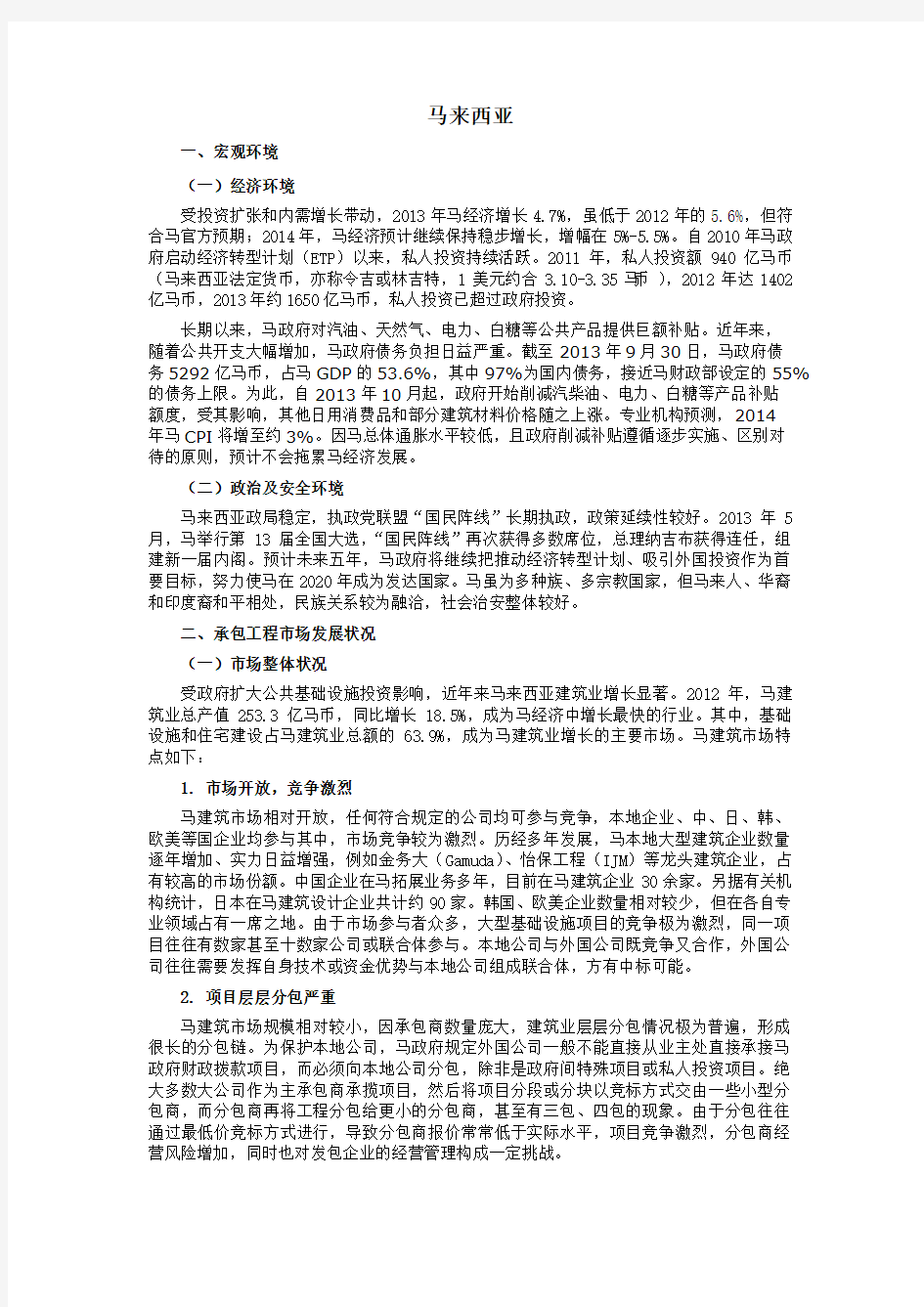

在巴生谷地区,2014年起即将建设的高速公路项目包括西海岸高速公路(West Coast Expressway,60亿马币)、巴生谷东部高速公路(East Klang Valley Expressway,15.5亿马币)、KIDEX高速公路(25亿马币)、SUKE高速公路(35亿马币)、DASH高速公路(25亿马币)。在槟城,未来10年内,将修建总价值63亿马币的道路(共计20.8公里)和海底隧道项目(6.5公里)。在东马,政府已批准对全长3000公里的泛婆罗洲快速路(沙巴到砂捞越)进行升级改造,项目总金额160亿马币。

马高速公路建设项目通常采用BOT或PPP方式实施,政府与私人公司签署特许经营协议,公司以参股形式牵头成立项目公司,再将项目向多个承包商分段分包后开工建设。项目融资通常采用政府部分出资、银行贷款、项目公司发行债券或吸引外来投资等方式解决。

(2)铁路

铁路在马交通运输中所占比重较小,目前正在开发的铁路项目有双轨铁路、轻轨延长线(70亿马币)和捷运1期MRT1(230亿马币)。2012年6月,马陆路交通委员会(SPAD)宣布,到2020年将投资1600亿马币(约合506亿美元)推动铁路项目开发;2013年9月,马总理纳吉布再次重申这一投资计划,表示将继续升级马铁路基础设施。今后几年,马政府重点推动建设的项目包括捷运2期(MRT2)和捷运3期(MRT3)项目,总金额500亿马币;东海岸区域铁路,300亿马币;吉隆坡-新加坡高速铁路,300亿马币;南部双轨铁路(金马士—新山),80亿马币;轻轨LRT3延长线,50亿马币;吉隆坡单轨铁路延长线,30亿马币;柔佛-新加坡铁路转运系统(RTS),30亿马币;巴生谷储运枢纽升级项目,8.5亿马币。上述项目累计合同金额近1400亿马币。

(3)港口

马全国港口数量众多、技术先进,新建港口项目有限,主要有:

Samalaju深水港项目项目位于砂捞越州,价值20亿马币。项目内容为建设5座码头及相关工程。港口防波堤和附属工程已于2013年7月授予包括中国港湾在内的联合体,合同额3.06亿马币。该项目为马砂捞越可再生能源走廊(SCORE)(马来西亚5大经济特区之一)内Samalaju工业园的配套项目。

边佳兰深水港项目(Pengerang Independent Deep Water Terminal)该项目位于柔佛州边佳兰镇,也是总价值610亿马币的马国家石油公司石油炼化综合发展项目(RAPID)的一部分,总投资50亿马币,将建设3座深水码头,每座备有8个泊位,可容纳1千载重吨至37万载重吨的各类船只,未来将成为亚洲最大的石油贸易中心之一。2012年以来,该项目因当地居民的反对,屡次遭到延后。至2014年初,项目所在地华人墓地的搬迁问题仍在讨论和争议中。

2. 电力工程

随着经济的较快发展和人口增长,马电力需求逐年增加,马政府对未来可能的电力短缺问题给予高度关注,因此先后规划了多个燃煤、燃气和水电项目。其中主要有:

3A燃煤发电厂项目2013年8月,马能源委员会(Energy Commission)授标总值30亿马币、1000兆瓦燃煤发电厂项目给马国家能源公司(TNB),该公司又将该项目以EPC方

式交由日本、韩国和本地公司组成的联合体实施,该发电厂计划2017年10月投产。 3B 燃煤发电厂项目 该项目为装机容量2*1000兆瓦的燃煤发电厂,总值约120亿马币,预计在2018、2019年分段投入运营。2013年3月,马能源委员会公布投标短名单,5家联营体进入最后竞争。2014年初,有媒体报道,马本地公司“一马发展公司”(IMDB )和杨忠礼电力公司(YTL )成为中标热门。

砂捞越州发电厂项目 为改善砂捞越州的投资环境,吸引外来投资,满足区内潜在工业

用电需求,砂捞越州规划多个发电厂项目。○

1万年烟燃煤发电厂(Balingian Power Plant )为2台300兆瓦机组的燃煤电厂项目,项目金额30亿马币。据报道,2013年10月,业主

方仍在同煤炭供应方商谈供煤事项。该项目投标竞争激烈,多家中国公司参与其中。○

2巴勒水电站项目(Baleh Hydroelectric Project )该项目为204米高面板堆石坝,总装机容

量1295兆瓦,仍在规划阶段。○

3沙巴州Lahad Datu 燃气循环电站项目:设计装机容量300兆瓦,项目金额约10亿马币,由马国家石油公司负责筹建,多家中国公司参与了投标。目前,项目仍在评标阶段。

巴南水电站项目(Baram 1 Hydroelectric Project )预计装机容量1200兆瓦,为碾压混凝土大坝,坝顶高度185米,仍在规划阶段。2014年2月,砂捞越州首席部长表示,州政府将加快大坝建设进度,未来巴勒和巴南两个水电站将同时开工建设。然而,出于保护河流和生态环境考虑,民众对上述2水坝的修建持有强烈异议,有关团体的阻挠行动将是两项目的共同障碍。

3. 房屋建筑

2014马政府预算案中,加大中低收入阶层住房的建设开支,拨款10亿马币增建8万套“一个马来西亚住房计划”项下的住房(售价低于市价20%);拨款5.8亿马币由国家住房部用于建设1.6万套“人民住房计划”项下住宅楼;拨款1.5亿马币用于新建600套廉租房。政府也计划通过给予开发商补贴的形式建造中低成本住宅(每套住房给予3万马币的补贴),补贴总金额高达3亿马币。与此同时,为鼓励旅游业发展,2014年政府将继续延长4、5星级酒店投资者享有的政策优惠,鼓励增建高等级旅游设施。

此外,马政府在首都吉隆坡地区重点建设的大型项目有敦拉萨交易中心(Tun Razak Exchange ,200亿马币)、马橡胶研究所土地开发项目(100亿马币)、摩天大楼—独立遗产大厦(Menara Warisan Merdeka ,50亿马币)、吉隆坡大都会(KL Metropolis )一期项目(60亿马币)。

4. 其他领域

在石化领域,有位于柔佛州边佳兰高达610亿马币的石油炼化综合项目(RAPID );在供水领域,有砂捞越州价值17亿马币的古晋中央污水处理系统剩余工程以及10亿马币的诗巫—曼尼斯供水和水处理项目。

(三)相关法规政策

马来西亚各领域法律法规健全,可充分保障在马投资经商者的权益。与承包工程相关法律主要有《1965年公司法》、《劳工法》、《建筑法》、《工业产权法》、《专利法》、《自由贸易区法》等。

1. 公司注册规定

根据马政府规定,外国公司的部分股权(30%)通常必须由当地土著(不含华人、印度人和外来移民)拥有。当地土著不参加公司日常运营,只参与公司分红,对公司经营情况不负任何责任。另外,如需成立合资公司,当地政府规定,股权分配一般为当地人51%,外国人49%。

2. 承包商注册规定 (1)CIDB 注册

法律规定,无论是土著、非土著公司,还是本国、外国公司,如要从事建筑行业,均需在承揽项目前向马来西亚建筑业发展局(CIDB)注册,CIDB根据企业实有资本金的不同,对承包商划分为7个等级(G1-G7),政府对各等级承包商可投标项目的金额做出明确限定。根据CIDB统计数据,截至2013年9月底,马注册承包商累计约6.8万家,其中小型承包商5.4万家,中型承包商7300家,大型承包商7006家。

(2)PKK注册

根据马财政部和工程部公共工程局要求,承包商如要竞标和承揽政府项目,除向CIDB 注册外,还需向承包商服务中心(PKK)注册。对于私人项目,承包商无须再次注册。PKK 注册与CIDB注册标准不同,承包商依照实有资本/最低累计资本划分为6个级别(A-F)。在实际操作中,马政府对PKK注册的要求并不严格,对于业绩良好且具有本国特定资质的大型外国承包商,只要向CIDB注册即可参与政府项目,并不强制要求承包商向PKK注册。一定程度上,PKK注册主要针对本地承包商。

(3)土著承包商注册 PKK负责向符合条件的土著公司授予土著承包商地位,所有土著承包商均有资格投标政府项目,且只有土著公司才能申请成为PKK注册的F级承包商。此外,马政府于2010年明确规定,大型政府项目金额的10%必须分配给E类和F类的土著承包商来实施,而本地非土著承包商和外国承包商均无权享受这一待遇。

3. 承包工程相关程序

(1)获取招标信息

马政府出资项目由政府主管部门发布信息。例如马工程部(https://www.360docs.net/doc/896545386.html,.my/)及所属公共工程局(https://www.360docs.net/doc/896545386.html,.my)负责联邦政府道路项目及其他一般民用建筑类项目;马交通部(https://www.360docs.net/doc/896545386.html,.my/)负责铁路、海运、航空运输及港口项目;马能源委员会(https://www.360docs.net/doc/896545386.html,.my/)负责西马半岛和沙巴州电力等能源基础设施项目(砂捞越州电力项目归砂捞越能源局负责)。私人项目通过主要报刊定期发布招标及项目信息。

(2)投标

由世界银行、亚洲开发银行和其他外来资金参与的项目均按国际标准公开招标。政府财政拨款项目,一般将招标对象限定在拥有A级资质的马本地公司,外国公司需要从中分包或合作。私人项目招标对象限制较少。无论政府或私人项目,均存在议标情况。

(3)许可手续

承包商与业主签订承包合同后,需向马建筑业发展局(CIDB)申请办理施工许可证,并由其查验承包商资质和监督审查项目进展情况。一般情况下,承包商还需要申请的许可有机械设备使用许可(机械管理部门)、工人现场驻地和设备材料堆放许可(市政管理部门)。

(四)市场要素环境

在马建筑业市场,建筑材料、人力资源、机械设备供应充足。马建筑业发展局(CIDB)设立全国建筑成本中心(N3C),定期在官方网站(https://https://www.360docs.net/doc/896545386.html,.my)公布马全国建筑成本信息,为建筑企业提供参考。相关信息包括建筑材料价格、劳动力成本价格、机械租赁价格和设备采购价格以及相关的价格指数。CIDB最新发布的2013年部分数据见表3.5和表3.6。

表3.5 钢筋水泥平均参考价格(2013年11月)

表3.7 部分机械参考租赁价格(2013年1月和7月,雪兰莪州)

三、中国企业在该国开展承包工程业务情况

根据我商务部统计,2013年中国企业在马新签承包工程合同80份,新签合同额24.7亿美元,同比下降31.7%;完成营业额25.3亿美元,同比增长6.6%。截至2013年底,中国企业在马累计新签合同额194.3亿美元,累计完成营业额134.4亿美元。本年度中国水利水电建设股份公司签约的铁矿项目(2.9亿美元)为最大项目。

表3.8 2013年中国在马来西亚新签合同额3000万美元以上主要项目

表3.9 2013年中国对外承包工程马来西亚市场专业领域分布表

四、在当地开展承包工程业务注意事项

1. 加强市场调研,注重法律问题

中国企业必须首先了解马相关行业政策及规定,对拟跟踪项目开展深入调查研究,充分了解当地人文、语言及宗教环境,熟悉政府相关部门的执行力及工作效率,防范因不了解市场情况而产生的各类风险。要充分考虑各类法律问题,要严格遵守马各项法律规定,密切关注当地法律变动情况;聘请当地有经验、易于交流的律师作为法律顾问;处理所有与法律有关的事务,涉及大型项目的合约谈判及签署,事先一定要听取专业律师的意见。

2. 全面评估项目风险

企业在拓展业务时,要对项目风险做全面、科学、细致的评估:

(1)要甄别项目真伪,一些不法商人,通常是华人,打着同国家元首、州元首或政府高官关系密切的旗号,夸大甚至虚构项目,骗取中国企业资金。因此,企业要多方核查项目的真实性,不要盲目听信他人。

(2)要核实项目是否经联邦政府或州政府批准,一般较大型项目的实施,都要由联邦政府或州政府主管部门批准;如果属于小型私人项目,也要尽可能取得相关机构的类似证明。

(3)要考查项目是否涉及环保问题、居民搬迁问题。2012年,马民众集体反对某稀土厂项目,连续数月游行抗议,严重影响项目实施;2013年7月,马南部柔佛州边佳兰石油炼化项目,因周边民众的强烈反对被迫延后。

(4)要充分考虑市场风险。首先,马一些原材料价格受国际市场供求影响较大,价格波动难于掌控;其次,马币汇率波动幅度较大,应充分考虑汇率风险并加以规避;再者,也应充分注意马政府对一些进口产品实施的关税或非关税贸易壁垒。

3. 选择优质的合作伙伴和分包商

马承包工程市场大型项目众多,值得中国企业持续关注与跟踪。考虑到马政府保护本地企业的倾向,中国企业可通过与本地企业合作或分包的方式参与项目建设。在马开展承包工程业务,一定要选择当地有实力、信誉好的公司作为项目合作伙伴,充分利用其人脉和背景、专业技术、熟知行业标准等优势来共同实施项目,避免走弯路,增加项目成功率。由于层层分包是马当地工程项目实施的一大特点,而当地分包商又普遍存在资金不足、技术水平低、工人多为外劳等问题,所以,选择较好的分包商并加以严格管理显得尤为重要。

4. 严格遵守马外籍劳工引进和准入政策

出于多方面考虑,马政府一方面大量引进印尼、尼泊尔、孟加拉国、柬埔寨、缅甸等国工人,另一方面却始终未向中国开放普通劳务市场,我国承包工程企业不得不雇用当地或第三国工人来实施项目。自2014年1月起,马政府开始严厉打击非法外籍劳工,因此,我国企业在直接雇用外籍劳工或项目分包企业聘用外籍劳工时,一定要确保其身份合法。对于经政府批准引进的中国技术或管理人员,公司也应按照马政府法律规定,提前办理好工作准证和必要的手续后再出境,防止因持旅游签证入境而被马方扣留情况的发生。

江苏省建筑市场分析报告

省建筑市场分析报告 1概述 1.1 省地理及行政区划 省东濒黄海,西连,北接经济强省,东南与富庶的和毗邻。全省总面积10.26万平方千米,占全国总面积的1.1%。其中平原面积7.06万平方千米,水面面积1.73万平方千米。截至2011年末,全省辖13个地级市,55个市辖区、26个县级市、24个县,省会。 表一省行政区划 1.2 省经济及财政实力 省2011年实现地区生产总值48604.3亿元,仅次于,位居中国第二。按可比价格计算,比上年增长11%,增幅高于全国平均增幅1.8个百分点。这已是经济连续20年保持两位数增长。固定资产投资完成26000亿元,增长20%以上。 2011全年地方财政一般预算收入5147.9亿元,比上年增长26.2%,增收

1068亿元。全年完成固定资产投资26299.4亿元,比上年增长21.5%。在固定资产投资中,国有及国有控股投资5789.8亿元,增长15.8%;外商港澳台经济投资3311.4亿元,增长11.5%;民间投资17198.2亿元,增长25.8%,其中私营个体经济投资9719.1亿元,增长25%。民间投资占固定资产投资的比重达65.4%,比上年提高2.2个百分点。全年新开工项目中亿元项目3457个,完成投资5800.6亿元,比上年分别增长33.5%和69.2%。200个省级重点项目进展顺利,一批重大产业、民生、环保项目顺利建成或加快推进。 表二省各地级市主要经济指标 注: 表三2010年省各地级市固定资产投资情况表

1.3省建筑市场 省是经济大省,同时也是建筑大省,截止2010年全省共有建筑施工企业8949个,从业人员591万,建筑业总产值12405亿。 表四2010省建筑业现状 省建设系统包括三个层次,分别是省住房和城乡建设厅,各地级市住房和城乡建设局(下设多个单位,见表五),各县级市住房和城乡建设局。 表五省建设系统部门设置情况

马来西亚国家市场分析

马来西亚 一、宏观环境 (一)经济环境 受投资扩张和内需增长带动,2013年马经济增长4.7%,虽低于2012年的5.6%,但符合马官方预期;2014年,马经济预计继续保持稳步增长,增幅在5%-5.5%。自2010年马政府启动经济转型计划(ETP)以来,私人投资持续活跃。2011年,私人投资额940亿马币(马来西亚法定货币,亦称令吉或林吉特,1美元约合3.10-3.35马币),2012年达1402亿马币,2013年约1650亿马币,私人投资已超过政府投资。 长期以来,马政府对汽油、天然气、电力、白糖等公共产品提供巨额补贴。近年来, 随着公共开支大幅增加,马政府债务负担日益严重。截至2013年9月30日,马政府债 务5292亿马币,占马GDP的53.6%,其中97%为国内债务,接近马财政部设定的55%的债务上限。为此,自2013年10月起,政府开始削减汽柴油、电力、白糖等产品补贴 额度,受其影响,其他日用消费品和部分建筑材料价格随之上涨。专业机构预测,2014 年马CPI将增至约3%。因马总体通胀水平较低,且政府削减补贴遵循逐步实施、区别对 待的原则,预计不会拖累马经济发展。 (二)政治及安全环境 马来西亚政局稳定,执政党联盟“国民阵线”长期执政,政策延续性较好。2013年5月,马举行第13届全国大选,“国民阵线”再次获得多数席位,总理纳吉布获得连任,组建新一届内阁。预计未来五年,马政府将继续把推动经济转型计划、吸引外国投资作为首要目标,努力使马在2020年成为发达国家。马虽为多种族、多宗教国家,但马来人、华裔和印度裔和平相处,民族关系较为融洽,社会治安整体较好。 二、承包工程市场发展状况 (一)市场整体状况 受政府扩大公共基础设施投资影响,近年来马来西亚建筑业增长显著。2012年,马建筑业总产值253.3亿马币,同比增长18.5%,成为马经济中增长最快的行业。其中,基础设施和住宅建设占马建筑业总额的63.9%,成为马建筑业增长的主要市场。马建筑市场特点如下: 1. 市场开放,竞争激烈 马建筑市场相对开放,任何符合规定的公司均可参与竞争,本地企业、中、日、韩、欧美等国企业均参与其中,市场竞争较为激烈。历经多年发展,马本地大型建筑企业数量逐年增加、实力日益增强,例如金务大(Gamuda)、怡保工程(IJM)等龙头建筑企业,占有较高的市场份额。中国企业在马拓展业务多年,目前在马建筑企业30余家。另据有关机构统计,日本在马建筑设计企业共计约90家。韩国、欧美企业数量相对较少,但在各自专业领域占有一席之地。由于市场参与者众多,大型基础设施项目的竞争极为激烈,同一项目往往有数家甚至十数家公司或联合体参与。本地公司与外国公司既竞争又合作,外国公司往往需要发挥自身技术或资金优势与本地公司组成联合体,方有中标可能。 2. 项目层层分包严重 马建筑市场规模相对较小,因承包商数量庞大,建筑业层层分包情况极为普遍,形成很长的分包链。为保护本地公司,马政府规定外国公司一般不能直接从业主处直接承接马政府财政拨款项目,而必须向本地公司分包,除非是政府间特殊项目或私人投资项目。绝大多数大公司作为主承包商承揽项目,然后将项目分段或分块以竞标方式交由一些小型分包商,而分包商再将工程分包给更小的分包商,甚至有三包、四包的现象。由于分包往往通过最低价竞标方式进行,导致分包商报价常常低于实际水平,项目竞争激烈,分包商经营风险增加,同时也对发包企业的经营管理构成一定挑战。

马来西亚国家特点

马来西亚国家特点 马来西亚国家特点非常显注,以下从不同角度给大家介绍马来西亚国家特点。 马来西亚国旗马来西亚国旗 呈横长方形,长与宽之比为2:1。主体部分由14道红白相间、宽度相等的横条组成。左上方有一深蓝色的长方形,上有一弯黄色新月和一颗14个尖角的黄色星。14道红白横条和14角星象征马来西亚的13个州和政府。蓝色象征人民的团结及马来西亚与英联邦的关系──英国国旗以蓝色为旗底,黄色象征国家元首,红色象征勇敢,白色象征纯净,新月象征马来西亚的国教伊斯兰教。 国徽 中间为盾形徽。盾徽上面绘有一弯黄色新月和一颗14个尖角的黄色星,盾面上的图案和颜色象征马来西亚的组成及其行政区划。盾面上部列有5把入鞘的短剑,它们分别代表柔佛州、吉打州、玻璃市州、吉兰丹州和登嘉楼州。盾面中间部分绘有红、黑、白、黄4条色带,分别代表雪兰莪州、彭亨州、霹雳州和森美兰州。盾面左侧绘有蓝、白波纹的海水和以黄色为地并绘有3根蓝色鸵鸟羽毛,这一图案代表槟榔屿。 马来西亚国徽 盾面右侧的马六甲树代表马六甲州。盾面下端左边代表沙巴州,图案中绘有强健的褐色双臂,双手紧握沙巴州州旗。盾面下端右边绘有一只红、黑、蓝3色飞禽,代表沙拉越州。盾面下部中间的图案为马来西亚的国花──朱槿,又称大红花,当地人称“Bunga Raya”。盾徽两侧各站着一头红舌马来虎,两虎后肢踩着金色饰带,饰带上书写着格言“团结就是力量”。在盾徽上还绘有一弯新月和一颗14角星。新月代表国教,14角星代表各州。 国花 朱槿(又称大红花、扶桑)Bunga Raya 国鸟 爱情鸟/犀鸟(英文:hornbill) 首都 吉隆坡(Kuala Lumpur) ,人口约300多万。具有观光和通讯两大功能的吉隆坡石油双塔(The Petronas Twin Towers)。高达466米,是亚洲最高塔之一,如两柄银色利剑直插云端。吉隆坡还是这个多民族、多宗教国家的缩影,市内清真寺以及佛教、印度教的寺庙随处可见,基督教的教堂也有20多座。 政府行政中心:布城(putrajaya)位于吉隆坡以南35公里处,首相府及部分政府工作人员于1999年6月迁入,2005年前搬迁完毕,人口约7000。 人口 2733万(马统计局2008年9月5日)。其中马来人68.7%,华人21%,印度人6.9%,其他种族1.2%。马来语为国语,通用英语,华语使用较广泛。伊斯兰教为国教,其他宗教有佛教、印度教和基督教等。 气候特点 马来西亚因位于赤道附近,属于热带雨林海洋性气候,无明显的四季之分,一年之中的温差变化极小,平均温度在26—30℃之间,全年雨量充沛,10—12月是雨季。 人类发展指数 0.829(世界第66名) 自然地理 面积330257平方公里。位于东南亚,地处太平洋和印度洋之间。全境被南中国海分成东马来西亚和西马来西亚两部分。西马来西亚为马来亚地区,位于马来半岛南部,北与泰国

关于东南亚区域市场分析

班级:经济11302班学号:201304295 姓名:徐玮班级序号:20 关于东南亚地区市场分析 一,地理资源 地理环境 东南亚地理位置非常重要,连接三洲(亚洲、非洲、大洋洲)、两大洋(太平洋和印度洋)。马来半岛与苏门答腊岛之间的马六甲海峡,长约900公里,最窄处仅37公里,是东北亚经东南亚通往欧洲、非洲的海上最短航线和必经通道。 气候 热带雨林气候和热带季风气候,热带雨林气候的气候特征是全年高温多雨。热带季风气候的气候特征是终年高温,降水分旱雨两季。 二,社会特征 人口结构 东南亚的人口有如下几个特点: 1.年轻。34岁以下的人口一般都占了总人口的一半,甚至是一半以上,以印尼为例,34岁以下人口几乎占了总人口的70%。人口年龄组合变化对市场的影响是非常大的,一般而言,老人对旅游有较大的兴趣,他们既有钱又有时间,此外,他们对新产品没有多大兴趣,宁愿选择传统的产品。在老龄化社会,为老年人提供服务的行业有很大的市场和拓展的空间。在一个年轻人占人口多数的社会,将对几个行业产生积极的影响:交通运输业,如摩托车,年轻人买不起小汽车,但价格较为便宜的摩托车则比较适合他们。服装业,年轻人讲究穿着,且要求名牌和高档。消费性电子业,如音响、彩电等。 2.小家庭盛行。核心家庭逐渐取代传统大家庭,这在东南亚各国也是一个大趋势。小家庭盛行对市场也有很大的影响,每个家庭成员可以支配的收入增加了,他们需要较为便捷的交通工具,对电子娱乐产品的需求也增加了。 3.流动性很大。东南亚国家都是发展中国家,城市化的速度很快,出现了农村人口向城市加速流动的趋势。在印尼,人口流动有两大趋势,一是经济不发达的外岛地区向经济发达的爪哇岛流动,爪哇岛面积只占印尼全国面积的7%,却集中了全国人口的60%。二是农村人口向城市流动。,在印尼首都雅加达,1961年的人口为300万,1980年达到650万,1994年达到1100万,预计到2015年将达到2100万。流动人口多对一些产业部门也有很大的影响,如可以促进交通运输业的发展,进入城市以后的人口需要在城市安家,他们需要较多的家庭用品,随着他们的收入的增加,他们对各种消费性电子产品的需求也逐渐增加。 教育与文化 1.民族的多元化。大部分东南亚国家都是多民族国家,印尼由100多个民族组成,越南有60多个民族,泰国、菲律宾和缅甸的民族也有30-50多个。就连老挝这样一个只有600多万人口的国家,也有30多个民族。 2.宗教的多元化。世界三大宗教在这里汇聚,形成了以印尼、马来西亚、文莱、菲律宾南部和泰国南部为中心的伊斯兰教板块,以泰国、缅甸、柬埔寨、老挝、越南为中心的小乘佛教板块,以菲律宾为中心的罗马天主教板块,此外,许多少数民族还保留了自己的原始宗教。 3.文化和语言的多元化。这是由民族与宗教的多元化决定的,虽然各个国家都规定了自己的官方语言,但是,由于民族众多,每个民族都有自己的语言(不一定都有文字)。东南

马来西亚创意设计专业的基本介绍

马来西亚创意设计专业的基本介绍 中国的创意设计产业还是相对稚嫩很多,近年来,随着国内动画片的“显山露水”,我们看到了我国创意产业的鹊起。中国原创的一部炙 手可热的动画电影的巨大成功让我们看到了中国动漫行业的希望,也 大大激起了国内发展原创动漫产业的兴趣和信心。 下面我们来通过一组具体数字来了解一下创意产业未来的发展形式。首先立足本国:当前我们国家创意产业人才缺口达到100万以上。以动画为例,我们国家一年的需求量是180万分钟,这意味着250亿 美元的市场价值,而当前我们每年实际播出量只有28万分钟,其中我 们国家原创作品只有大约2万分钟。再来放眼世界:世界每年动漫产 值超过5000亿美元,美国的网络游戏业已经连续4年超过好莱坞电影业,成为全美的娱乐产业。在日本,动漫是他们国家的第三大产业。 作为后期之秀的韩国,动漫也已经成为他们的六大支柱产业之一。我 们能够看到,动漫产业正在以迅猛的速度世界性的发展,所以,有着“IT之后看动漫”的说法。 我们来看马来西亚创意产业的情况,林国荣创意科技大学是一所 以设计、传媒类专业为主的综合性大学,也是获得大马政府批准开办 澳洲的设计、传媒及建筑学课程的私立教育学府。多年来备受马来西 亚学生和政府信任的教学质量和设施使得学校自身水平持续提升。学 校从最初的大专、本科课程相继与国际知名大学联合开设了3+0澳洲、英国本科学位课程,以及研究生课程等。大学以亚洲、欧洲和非洲并 同时拥有数个独立校园的大型国际性综合大学,已陆续在印度尼西亚 的雅加达,英国的伦敦,柬埔寨的金边一博茨瓦纳的哈博罗内等国家 和地区开设分校。学生有机会自由的选择任一学年在各个分校就读, 从而持续的开拓视野,成为一名具有国际经验的环球毕业生

2018年建筑行业市场调研分析报告

2018年建筑行业市场调研分析报告

一、2017年板块回顾 (5) (一)股价走势回顾:2017年基建板块先扬后抑,投资机会显现 (5) (二)订单增速回顾:2017年央企订单增速高企持续 (6) 二、2018年全球经济有望持续复苏,全球基建预期提升,一带一路写入党章,战略定力在强化 (6) (一)全球经济有望持续复苏,海外基建预期提升 (6) 1、美国经济强劲,美国特朗普万亿基建计划或将提速 (7) (1)美国经济强劲,预测机构普遍上调2018年经济增速 (7) (2)美国税改之后,特朗普万亿基建计划或将提速 (8) 2、欧盟、日本经济复苏明显 (8) 3、一带一路对亚非拉的基建促进明显,战略定力在强化 (9) (二)基建央企份额提升,国际化基建公司渐行渐进 (9) 三、国内基建稳中有进, 区域、行业结构性机会依然很大 (11) (一)2018年国内固定资产投资和基建投资增速预计微降,不存在大幅下跌空间 (11) 1、国内固定资产投资和基建投资增速预计微降 (11) 2、积极财政政策和稳健中性的货币政策 (11) (二)区域、行业结构性基建机会依然很大 (12) 1、国内区域经济一体化、基建大省投入增加,大湾区、雄安新区、长江经济带、环渤海等区域性城市群建 设依然强烈 (12) 2、公路、铁路建设稳定,市政、水利投资增速较高 (13) 四、资源禀赋依然支持美好中国建设,早建成本更低 (13) (一)中国建筑工人薪酬水平低于大部分国家 (13) (二)国内各类基建材料产量居于世界前列 (14) 五、PPP将由快速发展转向规范发展,鼓励各路社会资本积极参与的长期趋势不会变 (15) (一)PPP将由快速发展转向规范、理性发展,鼓励与打压并存,短期将成为相机抉择的重要手段 (15) (二)项目落地率短期将呈下滑趋势 (17) 六、国企改革力度有望增强 (17) 七、投资建议及重点关注公司 (18) (一)板块业绩增长确定性高、估值低、分红率高 (18) (二)中国交建:大国崛起交建先行-------一带一路收获颇丰全产业链深耕 (19) (三)葛洲坝:订单高增长,业绩确定性高 (21) (四)中国铁建:可转债获批复在手订单充足 (21) (五)龙元建设:民营PPP龙头,订单充足、增长动力强劲 (22) 八、风险提示 (23) (一)基建投资和PPP项目落地不及预期 (23) (二)海外业务风险 (23) (三)汇率和利率波动的风险 (23) (四)原材料大幅波动的风险 (23) 图1:2017年建筑装饰指数走势图 (5) 图2:主要建筑央企订单、收入和建筑业产值比较 (6)

关于马来西亚旅华旅游市场的分析报告

关于马来西亚旅华旅游市场的分析报告 一、马来西亚的旅游市场分析 旅游业概况 马来西亚的旅游是国家第三大经济支柱,第二大外汇收入来源。1990年和1994年举办两届马来西亚观光年。拥有饭店约1878家,饭店入住率55.3%。主要旅游点有:吉隆坡、云顶、槟城、马六甲、浮罗交怡岛、刁曼岛、热浪岛、邦咯岛等。目前旅游业已成为国家的第三大经济支柱和第二大外汇收入来源,在国民经济中占有重要地位。其中最大的游客来源地仍然是新加坡,其次分别是印尼、泰国、中国。随着马来西亚经济的不断发展,出国旅游也有较快发展。每年出国旅游人数约300万,20世纪80年代开始,已成为世界第20个主要客源国。主要旅游目的地有东盟国家、中国、澳大利亚;美国、东欧国家及南非为了鼓励国内旅游,马来西亚采取增加机场税、护照费和降低国内旅游产品价格来抑制出境旅游。 二旅华市场概况 中国与马来西亚友好往来已有2000多年历史。早在公元前2世纪,中国就有人到马来半岛从事贸易活动。1974年5月,马来西亚与中国正式建立外交关系,两国经济文化合作来往日益密切,两国贸易与旅游团组织互访明显增多。马来西亚2004年旅华市场的增长势头强劲,2005年增至89.96万人次,占中国入境游客总量的4.4%。旅华人数再创新高已成不可辩驳的事实。由于其旅华总人数的基数较大,相对较高的增长率将会带来更多的入境总人数。 马来西亚是东盟国家中第一个与我国建交的国家,但在1989年前,马政府限制公民访华,只允许60岁以上者以探亲、商务、医疗等原因访华,故旅华人数不多。1989年5月,马政府将旅华的年龄限制放宽到30岁,并允许组织观光团。随后几次放宽限制,直至全部放开。长期以来,马来西亚是中国的五大客源国之一,来华旅游从1990年的3.7万人次开始,2006年和2007年来华游客分别约为91万和106万人次,居第五位。入境方式以飞机和船舶为主,旅游目的以商务会议和休闲度假为主。 从月度变化情况看,通过对比马来西亚和亚洲旅华游客2007年各月总数占

建筑市场调查报告

贵阳市2011年第一季度建筑市场调查报告 1、调查时间:2011年2月20日---2011年2月27日 2、调查目的:通过集中周的强化训练,全面掌握主要建筑材料,机械设备和劳动力市场价格,培养市场调查能力,拓宽工程造价管理领域知识面,为合理确定建设工程造价奠定坚实的实践基础。 3、调查地点:贵阳大西南钢材市场(位于贵阳市三桥) 贵阳新发建材城(位于贵阳大营坡) 贵阳利成混凝土公司(位于贵阳白云区) 贵阳白云大仟制砖厂(位于贵阳白云区) 在建工地 4、调查对象:在贵阳钢材市场主要了解各种钢材的价格而信息,如:盘元钢筋,螺纹钢筋,普通工字钢,不锈钢钢板等。在贵阳建材市场主要了解了,板材,各种管线,阀门,木地板,门窗,保温材料等的价格信息。在贵阳混凝土公司主要了解了各种混凝土的价格信息,如:C15,C20,C25,C30,C35,C40等的价格信息。在贵阳白云大仟制砖厂主要了解了:标准砖,页岩砖,混凝土空心砌块的价格情况。在在建工地咨询了技术人员有关贵阳现在劳动力市场的价格。 5、调查结果: 一:钢材市场 市场简介:贵阳大西南钢材市场是全省较大的钢材市场,其钢材主要销往省内各地,同时也是地州市钢材市场的批发地,“市场内260多户商家。

下面就贵阳市2011年2月份的角钢和槽钢进行分析: 2011年2月贵阳钢材市场角钢价格行情 2011年2月贵阳槽钢价格行情 贵阳市在2011年2月份角钢的价格走势为:从2月11号到2月14号角钢的价格从4780元涨到了4880元,从2月15号到2月16号角钢价格涨到了4910元,截止到3月3日角钢价格在4910元稳定无波动,从3月3号到3月4号角钢价格下降至4900元,一直到3月17号,角钢价格稳定无波动。从钢材的走势来看角钢的价格主要在二月的涨幅较大,在三月份的价格较稳定,角钢的价格虽然略有下降,但在短期时间内角钢在贵阳钢材市场的价格不会下降太多,稳定在4900元左右。 贵阳市2011年2月份槽钢的价格走势为:从2月1号到2月15号槽钢的价格稳定在4880元,这段时间槽钢市场的价格稳定。从2月15号到2月16号槽钢的价格涨到了4980元,从2月16号到2月17号槽钢的价格稳定在了4980元。从2月17号到2月18号槽钢的价格上涨到了5010元,达到了2月份和3月份的价格最高峰。截止到3月7号槽钢的价格下降到了5000元。 从分析得知,贵阳市的普遍的钢材价格在2月15号到2月17号都有了一个较大的涨 城市 品名 规格 材质 钢厂/产地 价格 涨跌 备注 钢企资源 贵阳 角钢 50*50*5 Q235B 昆钢 4900 - - 角钢资源 贵阳 角钢 80*80*8 Q235B 昆钢 4900 - - 角钢资源 贵阳 角钢 100*100*10 Q235B 昆钢 5220 - - 角钢资源 贵阳 角钢 125*125*12 Q235B 昆钢 5260 - 货少 角钢资源 城市 品名 规格 材质 钢厂/产地 价格 涨跌 备注 钢企资源 贵阳 槽钢 8# Q235B 柳钢 4920 - 6m 定尺 槽钢资源 贵阳 槽钢 16# Q235B 柳钢 5000 - - 槽钢资源 贵阳 槽钢 20# Q235B 柳钢 5060 - - 槽钢资源 贵阳 槽钢 25# Q235B 重钢 5310 - 12m 定尺货 少 槽钢资源 贵阳 槽钢 28# Q235B 莱钢 5310 - 12m 定尺货 少 槽钢资源

史上最全 马来西亚 中英双语介绍

史上最全马来西亚中英双语介绍 History The earliest recorded Malay kingdoms grew from coastal city-ports established in the 10th century AD. It is thought that originally these were Hindu or Buddhist nations. Islam arrived in the 14th century in Terengganu. In the early part of the 15th century, the Sultanate of Malacca was established under a dynasty started by a prince by the name of Parameswara from Palembang. The sultanate controlled the areas which are now Peninsula Malaysia, southern Thailand (Patani), and the eastern coast of Sumatra. It existed for more than a century, and within that time period Islam spread to most of the Malay archipelago. Portugal made Malacca a colony in 1511 by military conquest, thus ending the Sultanate of Malacca. After the fall of Malacca, three nations struggled for the control of Malacca Strait: The Portuguese (in Malacca), the Sultanate of Johor and the Sultanate of Aceh. This conflict went on till 1641, when the Dutch (allied to the Sultanate of Johor) gained control of Malacca. The British took control of Malacca after the Anglo-Dutch Treaty of 1824. The British Crown Colony of the Straits Settlements was established in 1826, and Britain increased its control over the rest of the peninsula.

建筑市场情况分析报告

三一文库(https://www.360docs.net/doc/896545386.html,)/总结报告/工作汇报 建筑市场情况分析报告 今年1-9月份我市建筑业完成产值39.11亿元,同比增长6.4%,第三季度较一、二季度分别增加12%、8.7%。1-9月建筑业产值占我市全社会固定资产投资(155.8亿元)的25.1%。全省1-9月份完成建筑业总产值2098亿元,同比增长27.6%,占全省全社会固定资产投资(8696亿元)的24.1%。我市建筑业产值在全社会固定资产投资的占比与全省平均水平相当,但增速低于全省平均水平。预计全年建设业完成总产值70亿元,增长13%,对gdp贡献率有望达2.7%以上,拉动gdp增长0.5个百分点。 一、问题及原因分析: 针对建筑业产值增速低于全省平均水平的问题,经综合分析,主要有以下原因: 1、我市建筑企业资质等级普遍较低,市场竞争力不强。我市目前有170余家建筑业企业,其中:一级企业3家,二级企业28家,大多都是三级或劳务分包企业。而全省有特级企业2家,一级企业170家,二级企业2100余家,我市建筑企业资质等级水平明显落后于省内的其它城市。 2、我市建筑企业占有本市建筑市场的份额低,对外承包工

程规模较小。建筑业产值是按照企业注册地(含外地企业设立的经工商、税务登记的分支机构)进行统计,外地施工企业的产值是不计入我市建筑业总产值的。按相关规定,外地施工企业在我市承接工程只实行中标后的备案制度,入市门槛低,导致今年外地施工企业大量涌入自贡建筑市场,且这些外地企业大多资质等级高,承揽的多为规模大的项目,如s305改造工程、檀木林国宾府、龙城国际、南湖体育中心场馆等。根据建设工程招投标管理站的统计,XX年、XX年、XX年外地企业在本市承揽工程的中标金额分别占全市招标项目总金额的13.48%、18.97%、32.78%,呈逐年递增的趋势。特别今年外地企业中标项目的金额比去年猛增约14个百分点,导致我市建筑业产值大量流出。而我市只有市建一司、市建二司等少数总包企业在外地承接工程,且总承揽任务偏少。 3、XX年“5·12”地震造成重灾区当年的建筑业产值较少,而今年的灾后重建和扩大内需等项目的实施,使得XX年全省建筑业产值大幅增加,主要贡献地区为成都、德阳、绵阳、阿坝等重灾区,因而我市建筑业产值增速低于全省平均水平。 二、下一步工作措施: 1、着力将建筑业放到突出的位置抓好抓实。把做大做强建筑业纳入国民经济和社会发展规划,整合各种资源,出台相关扶持政策,抓紧培育和完善建筑生产要素市场体系,加强对建筑企业改革的指导,加大服务力度,加快建筑队伍的教育培训、鼓励

马来西亚金融市场调研报告

目录 1马来西亚的货币制度和货币政策 (3) 1.1马来西亚的货币制度 (3) 1.1.1马来西亚的中央银行 (3) 1.1.2 马来西亚的货币 (3) 1.2 马来西亚货币政策 (3) 1.2.1货币政策目标 (4) 1.2.2 货币政策的决定和实施 (4) 1.2.3马来西亚的汇率政策 (4) 1.2.4货币政策的透明度 (4) 2 马来西亚银行汇总...................................... 错误!未定义书签。 2.1政策银行 (5) 2.1.1马来西亚国家银行 (5) 2.2马来西亚当地主要商业银行 (5) 2.2.1马来西亚银行 (5) 2.2.2马来西亚大众银行 (6) 2.2.3联昌国际银行 (6) 2.2.4拉希德侯赛因银行 (7) 2.2.5马拉西亚丰隆银行 (7) 2.3在马来西亚的外资银行 (8) 2.3.1马来西亚汇丰银行 (8) 2.3.2马来西亚中国银行 (8) 3 保险 (26)

3.1 工程保险 (26) 3.1.1保险的对象 (26) 3.1.2保险购买方法 (26) 3.2 员工保险 (27) 4 附件 (27) 马来西亚主要的保险公司 (30)

1马来西亚的货币制度和货币政策 1.1马来西亚的货币制度 1.1.1马来西亚的中央银行 马来西亚的中央银行是Bank Negara Malaysia,成立于1959年1月。依据《马来 西亚中央银行法》,马来西亚中央银行的职责包括:1、发行货币,维护货币价值;2、作为政府的银行和金融顾问;3、促进货币稳定和良好的金融结构;4、促进可信、高 效和便利的全国支付结算体系,保证支付结算政策符合马来西亚的利益;5、影响信贷 而有利于国家利益。 马来西亚中央银行政策制定和业务管理由银行理事会负责,理事会共有9位成员,包括中央银行行长,3位副行长和5位非执行董事。马来西亚中央银行设有货币评估 与战略部、经济研究部、国际部、投资操作与金融市场部、外汇管理部、货币管理与 操作部、金融集团监管部、银行监管部、金融产业发展部、金融监测部、伊斯兰银行 和保险部、支付体系政策部、法律部、信息技术服务部、财务部、人力资源部、战略 管理部、风险管理部等部门。 1.1.2 马来西亚的货币 马来西亚联邦成立之初仍沿用英属马来亚和北婆罗洲货币委员会(Board of Commissioners of Currency of Malaya and British Borneo)发行的货币。1967年, 马来西亚国家银行(Bank Negara Malaysia)作为国家中央银行获得了独家发行货币的 特权,开始正式发行流通货币,主币单位为Ringgit(中国称林吉特,国际标准代码MYR, 马来西亚官方简写RM),辅币单位为sen,进位关系是1Ringgit=100sen。马来西亚中央 银行拥有唯一的发行纸币和硬币的权力。马来西亚纸币面值有1元、2元、5元、10元、50元和100元;硬币面值有1分、5分、10分、20分、50分和1元。 1.2 马来西亚货币政策

建筑市场情况分析报告

建筑市场情况分析报告 建筑市场情况分析报告 今年1-9月份我市建筑业完成产值39.11亿元,同比增长6.4%,第三季度较一、二季度分别增加12%、8.7%。1-9月建筑业产值占我市全社会固定资产投资(155.8亿元)的25.1%。全省1-9月份完成建筑业总产值2098亿元,同比增长27.6%,占全省全社会固定资产投资(8696亿元)的24.1%。我市建筑业产值在全社会固定资产投资的占比与全省平均水平相当,但增速低于全省平均水平。预计全年建设业完成总产值70亿元,增长13%,对gdp贡献率有望达2.7%以上,拉动gdp增长0.5个百分点。 一、问题及原因分析: 针对建筑业产值增速低于全省平均水平的问题,经综合分析,主要有以下原因: 1、我市建筑企业资质等级普遍较低,市场竞争力不强。我市目前有170余家建筑业企业,其中:一级企业3家,二级企业28家,大多都是三级或劳务分包企业。而全省有特级企业2家,一级企业170家,二级企业2100余家,我市建筑企业资质等级水平明显落后于省内的其它城市。 2、我市建筑企业占有本市建筑市场的份额低,对外承包工程规模较小。建筑业产值是按照企业注册地(含外地企业设立的经工商、税务登记的分支机构)进行统计,外地施工企业的产值是不计入我市建筑业总产值的。按相关规定,外地施工企业在我市承接工程只实行中标后的备案制度,入市门槛低,导致今年外地施工企业大量涌入自贡建筑市场,且这些外地企业大多资质等级高,承揽的多为规模大的项目,如s305改造工程、檀木林国宾府、龙城国际、南湖体育中心场馆等。根据建设工程招投标管理站的统计,20xx年、20xx年、20xx年外地企业在本市承揽工程的中标金额分别占全市招标项目总金额的13.48%、18.97%、32.78%,呈逐年递增的趋势。特别今年外地企业中标项目的金额比去年猛增约14个百分点,导致我市建筑业产值大量流出。而我市只有市建一司、市建二司等少数总包企业在外地承接工程,且总承揽任务偏少。 3、20xx年“5·12”地震造成重灾区当年的建筑业产值较少,而今年的灾后重建和扩大内需等项目的实施,使得20xx年全省建筑业产值大幅增加,主要贡献地区为成都、德阳、绵阳、阿坝等重灾区,因而我市建筑业产值增速低于全省平均水平。 二、下一步工作措施: 1、着力将建筑业放到突出的位置抓好抓实。把做大做强建筑业纳入国民经济和社会发展规划,整合各种资源,出台相关扶持政策,抓紧培育和完善建筑生产要素市场体系,加强对建筑企业改革的指导,加大服务力度,加快建筑队伍的教育培训、鼓励建筑企业科技创新和对外承包工程,充分发挥建筑业的支柱产业作用。 2、加快调整优化产业结构。积极实施大建筑业战略,着力进行经营结构调整,鼓励建筑企业向房地产开发、物业管理、建材生产经营和其它新兴三产行业发展。要加大对具有一、二级总承包资质企业的扶持力度,尽快催生一批更高资质等级的建筑企业,打造建筑业龙头企业,最近我局就新审批了有较好前景的华西能源工业股份有限公司的电力工程总承包资质。合理发展专业承包企业,

马来西亚通信市场报告

1.国家概况

2.移动市场基本情况 马来西亚政府组织架构由能源、水务及通讯部(Minister of Energy, Water and Communications, MEWC)负责通讯相关政策。另外,1998年成立的马来西亚通讯与多媒体委员会(Malaysia Communications & Multimedia Commission, MCMC),隶属于马来西亚能源、水务及通讯部,负责执行马来西亚的电信法、电信执照发放、频谱的管理规划与分配、技术管制及市场监督等业务。 1998年马来西亚政府废除电信法与电信事业法,而通过通讯与多媒体法案(Communication and Multimedia Act, CMA)与通讯多媒体委员会法案(Communications & Multimedia Commission Act, CMCA)。依照CMA的规范,将电信执照分为个别执照(Individual License)和类别执照(Class License),对通讯多媒体业者的区分由31类别缩减为「网络设备供应业者」、「网络服务供应者」、「应用服务供应业者」以及「内容应用服务供应业者」等四大类,并规定马来西亚通讯服务业者须向国民提供普遍性服务(universal service provision, USP),在通讯普及率较全国平均普及率低于20%以下的地区,加强通讯设备之投资,促进马来西亚通讯的普及。 图:2000-2006年马来西亚移动用户发展状况 马来西亚是手机普及率较高的国家之一,2001年马来西亚预付型用户约为443.1万户,至2006年初增长到1753.7万用户的规模,年复合成长率高达32%,在总用户的比重也由原本的60%提升至85.5%;契约型用户截至2006年初,仅比2001年的295.4万用户增加1.7万户,年复合成长率仅为0.1%。显然,马来西亚移动通信用户增长的主要驱动力来自

江苏省建筑市场分析报告

江苏省建筑市场分析报告 1概述 江苏省地理及行政区划 江苏省东濒黄海,西连安徽,北接经济强省山东,东南与富庶的浙江和上海毗邻。全省总面积万平方千米,占全国总面积的%。其中平原面积万平方千米,水面面积万平方千米。截至2011年末,全省辖13个地级市,55个市辖区、26个县级市、24个县,省会南京。 表一江苏省行政区划 江苏省经济及财政实力

江苏省2011年实现地区生产总值亿元,仅次于广东,位居中国第二。按可比价格计算,比上年增长11%,增幅高于全国平均增幅个百分点。这已是江苏经济连续20年保持两位数增长。固定资产投资完成26000亿元,增长20%以上。 2011全年地方财政一般预算收入亿元,比上年增长%,增收1068亿元。全年完成固定资产投资亿元,比上年增长%。在固定资产投资中,国有及国有控股投资亿元,增长%;外商港澳台经济投资亿元,增长%;民间投资亿元,增长%,其中私营个体经济投资亿元,增长25%。民间投资占固定资产投资的比重达%,比上年提高个百分点。全年新开工项目中亿元项目3457个,完成投资亿元,比上年分别增长%和%。200个省级重点项目进展顺利,一批重大产业、民生、环保项目顺利建成或加快推进。 表二江苏省各地级市主要经济指标

注:*由于资料来源不同,所采用的数据可能有所差异,但大致情况及排序是准确的表三 2010年江苏省各地级市固定资产投资情况表 1.3江苏省建筑市场 江苏省是经济大省,同时也是建筑大省,截止2010年全省共有建筑施工企业8949个,从业人员591万,建筑业总产值12405亿。 表四 2010江苏省建筑业现状

江苏省建设系统包括三个层次,分别是江苏省住房和城乡建设厅,各地级市住房和城乡建设局(下设多个单位,见表五),各县级市住房和城乡建设局。 表五江苏省建设系统部门设置情况

马来西亚房产市场投资环境分析

马来西亚房产市场投资环境分析 近几年来,中国经济增速虽然呈放缓的态势,但国内高净值人群的财富增长仍十分稳健,预计2015年—2020年,高净值人群可投资金融资产年均增速为15%。按照这个速度,中国很有可能成为世界最大的高净值客群市场之一。而在国内经济下行,人民 币贬值风险加大的背景下,越来越多的国内投资者意识到海外置业的重要性,尤以一 二线城市的高净值人群最为突出。据统计,过去四年,高净值人群在海外投资的比例 几乎增长了一倍。 值得注意的是,海外置业与国内买房存在着很大的差异,在投资前一定要对该国的购 房税费政策进行详细了解,否则一不小心就入了坑。比如说遗产税,国内尚未开征, 而世界上很多国家都存在,可别因为不知而最终被巨额遗产税所压垮。 中国买家美国买房血泪史 20套别墅遗产成遗患 美国房产向来备受中国投资者的青睐,根据英国某网站在2015年进行的一次调查显示,约42%的中国高净值人士表示美国是海外置业的首选。然而对美国房产跃跃欲试的很多中国买家,却对美国的购房税费政策了解的少之甚少。 很大程度上是由于购房者对美国购房税费政策了解的过少。在美国,与美国公民和居 民享有545万美元的遗产税免征额度相差甚远的是,外国人在美国的遗产只有6万美 元免税额。要知道遗产税还仅仅是冰山一角,此外还有其它各种税费。难怪很多人都 感慨,在美国是买房容易养房难。 放眼全球多数国家征收遗产税 2013年,中国国务院对188个国家的遗产税实施情况进行了调查,发现有114个国家征收遗产税,占总调查国家数量的61%。这些国家大体都有这样的特征,极具竞争力,科技也先进,GDP总量占全球总量的70%。除美国外,英国征收高达40%的遗产税,德国的遗产税率为7%-30%,荷兰的遗产税率为20%-40%,其余国家征收的遗产税 也各不相同。 在海外购房,不论是出于资产外移、子女教育,还是投资移民的需要,最终都将落到 这项资产如何处理的问题上。有的投资者会选择进行出售,而有的投资者会选择留给 子孙后代,让他们拥有一笔珍贵的财富。这时候就不得不考虑遗产税这个问题了。尽 管采用赠与、家族信托等方法可以规避遗产税,但这些都不是最优的办法。因为无论

东南亚地区市场分析

东南亚地区市场分析 一、地区资源与社会特征 1、地理位置优越性 东南亚地处亚洲与大洋洲、太平洋与印度洋的“十字路口”。马六甲海峡是这个路口的“咽喉”,战略地位非常重要。马六甲海峡地处马来半岛和苏门答腊岛之间,全长约900千米,最窄处仅有37千米,可通行载重25万吨的巨轮,太平洋西岸国家与南亚、西亚、非洲东岸、欧洲等沿海国家之间的航线多经过这里。马六甲海峡沿岸的国家有泰国、新加坡和马来西亚,其中新加坡位于马六甲海峡的最窄处,交通位置尤其重要。1967年8月7-8日,印度尼西亚、泰国、新加坡、菲律宾四国外长和马来西亚副总理在曼谷举行会议,发表了《曼谷宣言》,正式宣告东南亚国家联盟成立。东盟的宗旨和目标是本着平等与合作精神,共同促进本地区的经济增长、社会进步和文化发展,为建立一个繁荣、和平的东南亚国家共同体奠定基础,以促进本地区的和平与稳定。中国和东盟对话始于1991年,中国1996年成为东盟的全面对话伙伴国。2010年1月1日贸易区正式全面启动。自贸区建成后,东盟和中国的贸易占到世界贸易的13%,成为一个涵盖11个国家、19亿人口、GDP达6万亿美元的巨大经济体,是目前世界人口最多的自贸区,也是发展中国家间最大的自贸区。 2、自然资源 ①石油和锡是东南亚的主要矿产。这里有世界最大的锡矿带,马来西亚锡矿砂的产量居世界第一位。印度尼西亚是东南亚重要的石油、天然气出口国。 ②热带经济作物:东南亚是世界上橡胶、油棕、椰子和蕉麻等热带经济作物的最大产区。马来西亚是世界最大的棕油生产国和出口国,泰国的橡胶生产居世界首位,菲律宾是世界上生产椰子最多的国家。 ③粮食作物:水稻是东南亚的主要粮食作物,种植历史悠久,主要分布在肥沃的平原和三角洲地区。这里是世界最重要的稻米产区,泰国、缅甸和越南是世界重要的稻米生产国和出口国。 ④植被:热带雨林气候:马来半岛南部和马来群岛大部分;植被:热带雨林。 热带季风气候:中南半岛和菲律宾群岛北部;植被:热带季雨林。 3、人口及结构 东南亚是世界上人口比较稠密的地区之一。人口特点是人口稠密,多华人聚居。人口多分布在平原和河口三角洲地区。东南亚各国都是多民族的国家,全区有90多个民族。人种以黄色人种为主。东南亚也是世界上外籍华人和华侨最集中的地区之一。 4、政治与政策 东南亚由中南半岛和马来群岛组成,其中有11 个国家,包括:越南、老挝、柬埔寨、泰国、缅甸、马来西亚、新加坡、印度尼西亚、文莱、菲律宾、东帝汶。 5、民族性 宗教以佛教,天主教,伊斯兰教为主。 二、市场特点 1、开放度与市场容量 二十世纪60年代以后,各国发展了外向型市场经济与国家干预相结合的经济发展模式。其主要内容包括:①大力发展制造业。一般优先发展劳动密集型且资本周转较快的轻纺工业和装配工业;②扩大农矿产品的生产和出口。 东南亚是当今世界经济发展最有活力和潜力的地区之一。东南亚地区除新加坡外其余国家经济均落后,在未来新的世界政治、经济格局中,东南亚在政治、经济上的作用和战略

2017年建筑行业市场分析报告

2017年建筑行业市场分析报告

目录 1.投资聚焦 (5) 2. 行业回顾与展望:去杠杆效果显现,投资增速预计温和放缓 (5) 2.1.货币环境:金融监管去杠杆效果已体现 (5) 2.2.固定资产投资:预计下半年温和放缓 (7) 2.3.基建投资: 5 月增速下滑明显,预计下半年韧性仍在 (9) 2.4.房地产投资:投资增速年内首降,后续不过分悲观 (16) 2.5.工业投资:呈弱复苏态势 (21) 2.6.对外工程:海外订单低于预期,一带一路着眼长期 (26) 2.7.PPP 行业:利率上升影响有限,政策规范利于行业长期健康发展 (30) 3. PPP 带来行业格局重构,央企与上市公司市占率快速提升 (33) 3.1.PPP 推广的客观结果:社会资本替代融资平台 (33) 3.2.PPP 投资人占据产业链优势地位 (38) 3.3.谁是最有竞争力的投资人? (40) 4. IPO/重组新环境及 A 股国际化改变市场结构与偏好 (44) 4.1.IPO 加速突显行业龙头稀缺性 (44) 4.2.重组与减持趋严限制小公司优势 (48) 4.3.市场将更加偏好盈利稳健性与高成长性,流动性将获溢价 (49) 5.2017 年下半年投资策略 (52) 6.重点企业评述 (53) 6.1.中国建筑 (53) 6.2.葛洲坝 (54) 6.3.龙元建设 (55) 6.4.东方园林 (57) 6.5.铁汉生态 (57) 6.6.苏交科 (58) 6.7.北方国际 (59) 7.风险提示 (60)

图表目录 图表 1:月度新增人民币贷款额(亿元) (5) 图表 2:我国 M1、M2 月末数同比增速(%) (6) 图表 3:固定资产投资完成额(亿元)及增速(%) (7) 图表 4:民间固定资产投资完成额(亿元)及增速(%) (7) 图表 5:主要行业历年固定资产投资完成额占比(%) (8) 图表 6:三大领域固定资产投资完成额累计增速(%) (8) 图表 7:全国基建固定资产投资额(亿元)及增速(%) (9) 图表 8:基建投资细分领域金额及增速(亿元/%) (10) 图表 9:国家铁路固定资产投资额(亿元)及增速(%) (11) 图表 10:交通固定资产投资额(亿元)及增速(%) (11) 图表 11:公路基建固定资产投资额(亿元)及增速(%) (12) 图表 12:城市轨交运营线路里程(公里) (13) 图表 13:城市轨交每年完成投资额(亿元) (13) 图表 14:轨交运营里程预计(公里) (14) 图表 15:民用航空通航机场数(个) (15) 图表 16:民航基本建设和技术改造投资额(亿元) (16) 图表 17:房地产开发投资完成额(亿元)及增速(%) (17) 图表 18:房地产业固定资产投资额(亿元)及增速(%) (17) 图表 19:商品房销售额(亿元)累计值及增速(%) (18) 图表 20:商品房销售面积(万平米)及增速(%) (18) 图表 21:土地购置费累计同比增速(%) (19) 图表 22:全国月度房价同比变动(%) (20) 图表 23:房屋施工面积(万平米)及同比增速(%) (20) 图表 24:房屋新开工面积(万平米)及同比增速(%) (21) 图表 25:40 大中城市土地成交额(左,亿元)及楼面均价(右,元) (21) 图表 26:制造业固定资产投资(亿元)及增速(%) (22) 图表 27:制造业固定资产单月投资(亿元)及增速(%) (22) 图表 28:化学原料及化学制品制造业投资额(亿元)及增速(%) (23) 图表 29:石油加工炼焦及核燃料加工业投资额(亿元)及增速(%) (24) 图表 30:钢铁冶金行业固定资产投资额(亿元)及增速(%) (25) 图表 31:有色冶金行业固定资产投资额(亿元)及增速(%) (25) 图表 32:中国历年对外承包工程完成营业额及增速 (26) 图表 33:中国历年对外承包工程新签合同额及增速 (27) 图表 34:对外承包工程完成营业额(亿美元)及累计增速(%) (28) 图表 35:对外承包工程新签合同额(亿美元)及累计增速(%) (28) 图表 36:一带一路完成营业额(亿美元)及增速(%) (29) 图表 37:一带一路新签合同额(亿美元)及增速(%) (29) 图表 38:全国 PPP 项目成交情况(亿元) (30) 图表 39:2015 年至今月度成交金额对比(亿元) (30) 图表 40:PPP 项目 2017 年 1-5 月累计落地金额及增速 (31) 图表 41:Shibor各期限利率近期走势图汇总 (32)