步长制药2019年财务分析详细报告

步长制药2019年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

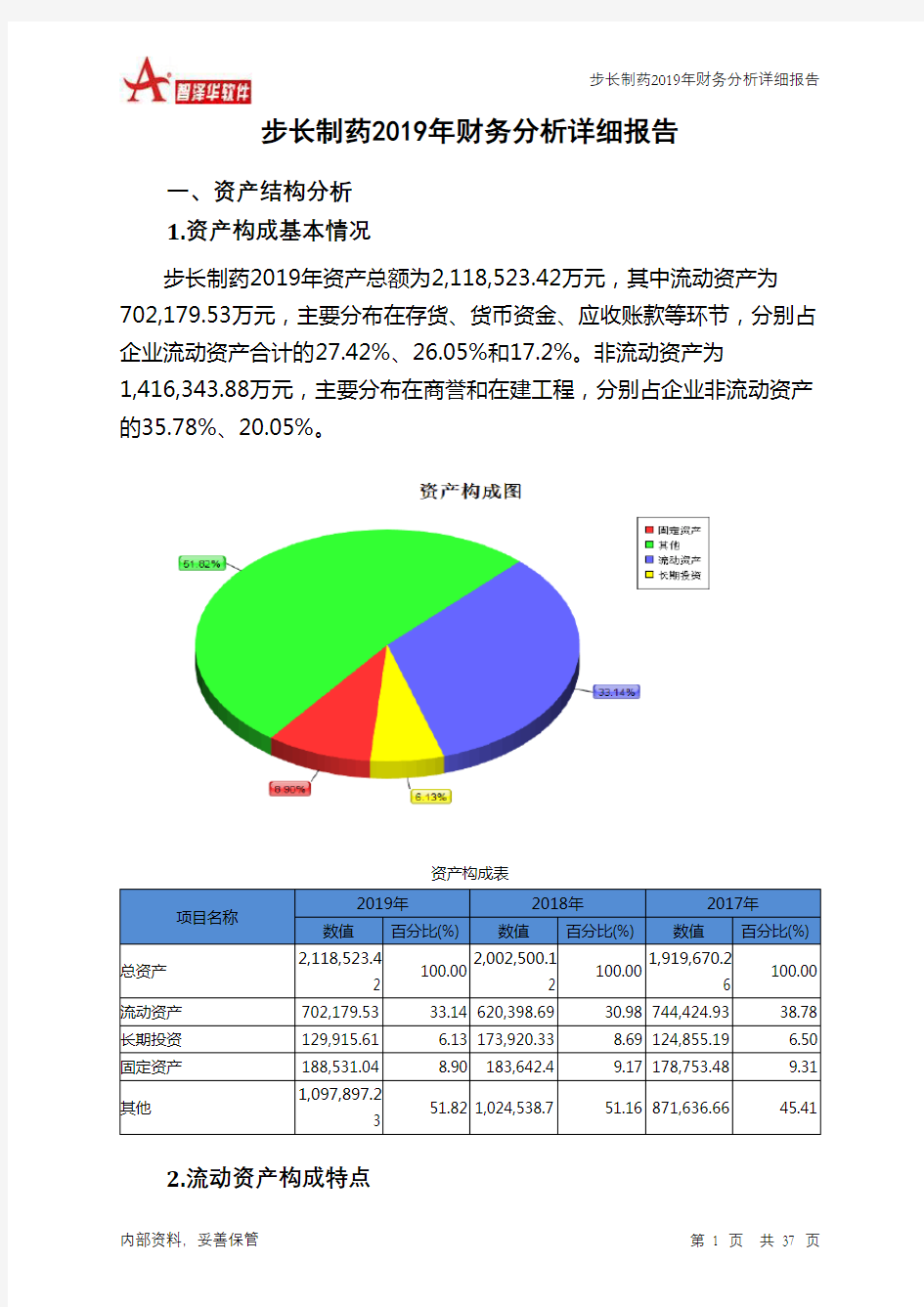

步长制药2019年资产总额为2,118,523.42万元,其中流动资产为702,179.53万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的27.42%、26.05%和17.2%。非流动资产为

1,416,343.88万元,主要分布在商誉和在建工程,分别占企业非流动资产的35.78%、20.05%。

资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产2,118,523.4

2

100.00

2,002,500.1

2

100.00

1,919,670.2

6

100.00

流动资产702,179.53 33.14 620,398.69 30.98 744,424.93 38.78 长期投资129,915.61 6.13 173,920.33 8.69 124,855.19 6.50 固定资产188,531.04 8.90 183,642.4 9.17 178,753.48 9.31

其他

1,097,897.2

3

51.82 1,024,538.7 51.16 871,636.66 45.41 2.流动资产构成特点

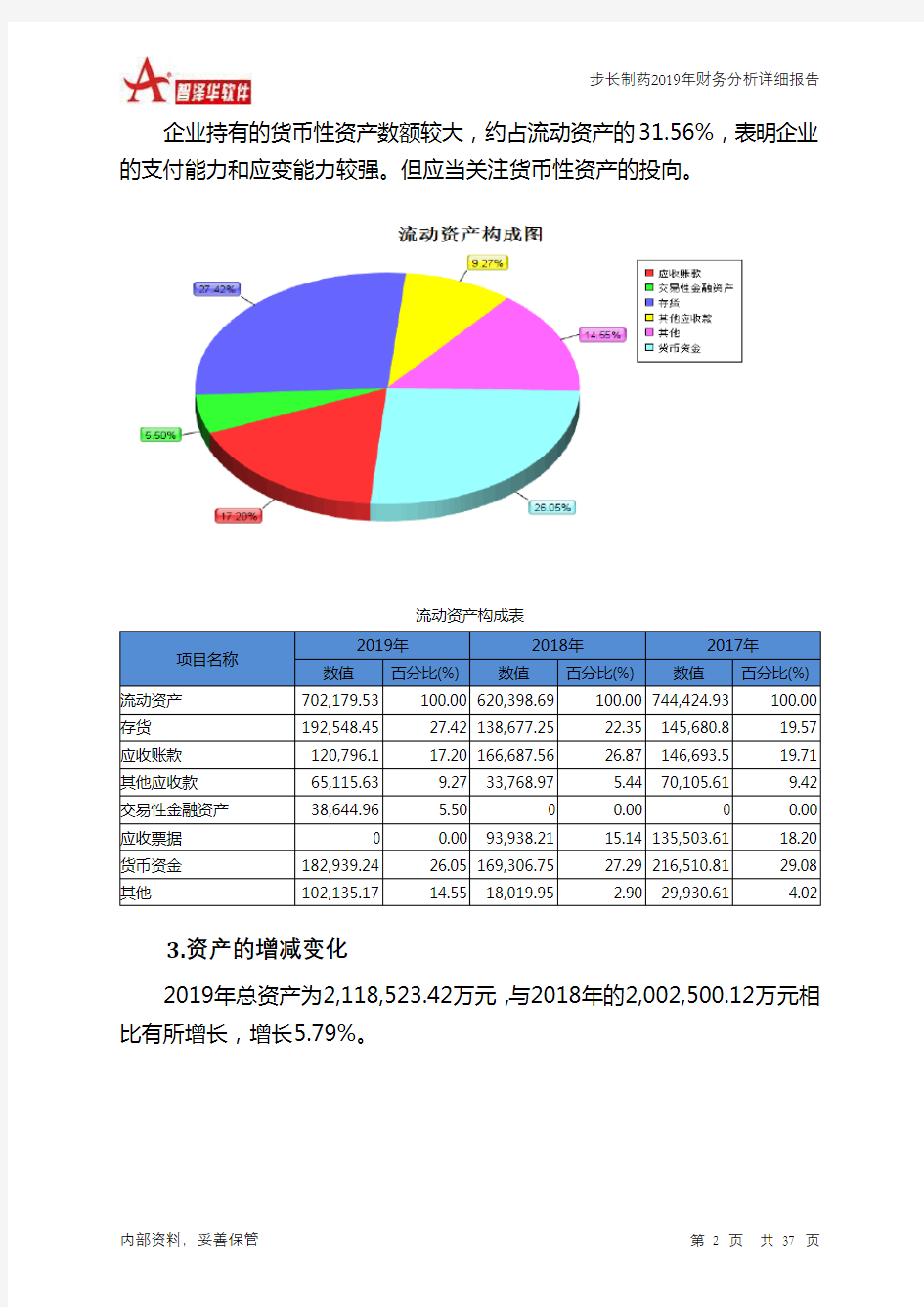

企业持有的货币性资产数额较大,约占流动资产的31.56%,表明企业的支付能力和应变能力较强。但应当关注货币性资产的投向。

流动资产构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产702,179.53 100.00 620,398.69 100.00 744,424.93 100.00 存货192,548.45 27.42 138,677.25 22.35 145,680.8 19.57 应收账款120,796.1 17.20 166,687.56 26.87 146,693.5 19.71 其他应收款65,115.63 9.27 33,768.97 5.44 70,105.61 9.42 交易性金融资产38,644.96 5.50 0 0.00 0 0.00 应收票据0 0.00 93,938.21 15.14 135,503.61 18.20 货币资金182,939.24 26.05 169,306.75 27.29 216,510.81 29.08 其他102,135.17 14.55 18,019.95 2.90 29,930.61 4.02

3.资产的增减变化

2019年总资产为2,118,523.42万元,与2018年的2,002,500.12万元相比有所增长,增长5.79%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:在建工程增加147,012.79万元,存货增加53,871.19万元,交易性金融资产增加38,644.96万元,其他应收款增加31,346.66万元,货币资金增加13,632.48万元,开发支出增加13,373.75万元,预付款项增加10,547.44万元,其他流动资产增加6,555.7万元,商誉增加5,709.48万元,递延所得税资产增加5,643.27万元,固定资产增加4,888.65万元,应收利息增加319.21万元,共计增加331,545.59万元;以下项目的变动使资产总额减少:长期待摊费用减少157.31万元,

无形资产减少18,768.01万元,长期投资减少44,004.72万元,应收账款减少45,891.46万元,应收票据减少93,938.21万元,其他非流动资产减少95,315.35万元,共计减少298,075.06万元。增加项与减少项相抵,使资产总额增长33,470.53万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例基本合理。其他应收款所占比例过高。存货所占比例基本合理。2019年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,与2018年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

项目名称

2019年2018年2017年

数值增长率(%) 数值增长率(%) 数值增长率(%)

流动资产702,179.53 13.18 620,398.69 -16.66 744,424.93 0 长期投资129,915.61 -25.3 173,920.33 39.3 124,855.19 0 固定资产188,531.04 2.66 183,642.4 2.74 178,753.48 0 存货192,548.45 38.85 138,677.25 -4.81 145,680.8 0 应收账款120,796.1 -27.53 166,687.56 13.63 146,693.5 0 货币性资产221,584.19 -15.83 263,244.96 -25.22 352,014.42 0

二、负债及权益结构分析

1.负债及权益构成基本情况

步长制药2019年负债总额为739,718.08万元,资本金为114,158.06万元,所有者权益为1,378,805.33万元,资产负债率为34.92%。在负债总额中,流动负债为612,653.96万元,占负债和权益总额的28.92%;短期借款为172,500万元,非流动负债为127,064.12万元,金融性负债占资金来

源总额的14.14%。

负债及权益构成表

项目名称

2019年2018年2017年

数值百分比(%) 数值百分比(%) 数值百分比(%)

负债及权益总额2,118,523.4

2

100.00

2,002,500.1

2

100.00

1,919,670.2

6

100.00

所有者权益1,378,805.3

3

65.08

1,385,893.9

8

69.21

1,321,869.6

9

68.86

流动负债612,653.96 28.92 492,217.03 24.58 556,417.19 28.99 非流动负债127,064.12 6.00 124,389.1 6.21 41,383.39 2.16

2.流动负债构成情况

企业来自于非经营性应付款项的资金数额较大,约占流动负债的32.17%,经营风险较大。企业短期融资性负债所占比例较大,约占流动负债的28.16%。

企业年度财务分析报告模板

企业年度财务分析报告 单位:演示单位 报告期间:2011年

目录 一、财务状况总体评述 1.企业财务能力综合评价 2.行业标杆单位对比分析 二、财务报表分析 (一)资产负债表分析 1.资产状况及资产变动分析 2.流动资产结构变动分析 3.非流动资产结构变动分析 4.负债及所有者权益变动分析 (二)利润表分析 1.利润总额增长及构成情况 2.成本费用分析 3.收入质量分析 (三)现金流量表分析 1.现金流量项目结构与变动分析 2.现金流入流出结构对比分析 3.现金流量质量分析 三、财务分项分析 (一)盈利能力分析 1.以销售收入为基础的利润率分析 2.成本费用对盈利能力的影响分析 3.收入、成本、利润的协调分析 4.从投入产出角度分析盈利能力(二)成长性分析 1.资产增长稳定性分析 2.资本保值增值能力分析 3.利润增长稳定性分析 4.现金流成长能力分析 (三)现金流量指标分析 1.现金偿债比率 2.现金收益比率 (四)偿债能力分析 1.短期偿债能力分析 2.长期偿债能力分析 (五)经营效率分析 1.资产使用效率分析 2.存货、应收账款使用效率分析 3.营运周期分析 4.应收账款和应付账款周转协调性分析(六)经营协调性分析 1.长期投融资活动协调性分析 2.营运资金需求变化分析 3.现金收支协调性分析 4.企业经营的动态协调性分析 四、综合评价分析 (一)杜邦分析 (二)经济增加值(EVA)分析 (三)财务预警-Z计分模型

一、财务状况总体评述 2006年,演示单位累计实现营业收入231,659.69万元,去年同期实现营业收入175,411.19万元,同比增加32.07%;实现利润总额7,644.27万元,较去年同期增加21.16%;实现净利润6,370.21万元,较同期增加21.11%。 (一)企业财务能力综合评价: 【财务综合能力】 财务状况良好,财务综合能力处于同业领先水平,但仍有采取积极措施以进一步提高财务综合能力的必要。 【盈利能力】 盈利能力处于行业领先水平,请投资者关注其现金收入情况,并留意其是否具备持续盈利的能力与新的利润增长点。 【偿债能力】 偿债能力处于同行业领先水平,自有资本与债务结构合理,不存在债务风险,但仍有采取积极措施以进一步提高偿债能力的必要。 【现金能力】 在现金流量的安全性方面处于同行业中游水平,在改善现金流量方面,投资者应当关注其现金管理状况,了解发生现金不足的具体原因。 【运营能力】 运营能力处于同行业中游水平,但仍有明显不足,公司应当花大力气,充分发掘潜力,使公司发展再上台阶,给股东更大回报。 【成长能力】 成长能力处于行业领先水平,有较乐观的发展前景,但公司管理者仍然应当对某些薄弱环节加以改进。

财务分析报告模板

****年**-**月XX公司**分析 报告摘要 20**年1-6月公司主营业务收入为xx万元,营业利润为xx万元,营业外收支净额为xx万元,实现净利润xxxx万元。 20**年1-6月公司的主营业务成本为xx万元,占主营业务收入的xx%,毛利率为47%,期间费用为xxx万元,营业利润率为xxx%。 20**年1-6月公司资产总额为xxx万元,负债总额为xxx万元,所有者权益为xxx万元,资产负债率为36.94%,资产净利率为4.35%,净资产收益率为7.15%。 一、经营情况分析 20**年1-6月主要经营指标完成情况 项目(合并口径) 20**年1-6月完成 (万元) 上年同期 (万元) 同比增减 全年预算 (万元) 年度预算 完成率 主营业务收入xx xx xx xx41% 主营业务成本xx xx xx xx43% 期间费用xx xx xx xx39% 营业费用xx xx xx xx38% 管理费用xx xx xx xx44% 财务费用xx xx xx xx39% 利润总额xx xx xx xx37% 净利润xx xx xx xx37% 经营性现金流xx xx xx xx-67% 净现金流xx xx xx xx-116% 销售发货xx xx xx xx43% 销售回款xx xx xx xx43% 与去年同期比较,各项指标均有较大幅度的增长,但距离年度预算仍有差距,相信在持续的投入下,下半年度将会有较为显著的增长。

主营业务收入中各品种比例

XXXXXXXXXX xx xx xx xx xx xx xx xx量的增长XXXXXXXXXX xx xx xx xx xx xx xx xx XXXXXXXXXX xx xx xx xx xx xx xx xx价格增长XXXXXXXXXX xx xx xx xx xx xx xx xx量价齐增XXXXXXXXXX类合计xx xx xx xx xx xx xx xx量价齐增XXXXXXXXXX xx xx xx xx xx xx xx xx销售增长XXXXXXXXXX xx xx xx xx xx xx xx xx销售增长XXXXXXXXXX xx xx xx xx xx xx xx xx量价齐减XXXXXXXXXX类合计xx xx xx xx xx xx xx xx量价齐增XXXXXXXXXX xx xx xx xx xx xx xx xx量的增长XXXXXXXXXX xx xx xx xx xx xx xx xx量价下降XXXXXXXXXX xx xx xx xx xx xx xx xx09年无此销售XXXXXXXXXX xx xx xx xx xx xx xx xx09年无此销售XXXXXXXXXX类合计xx xx xx xx xx xx xx xx量升,价减XXXXXXXXXX xx xx xx xx xx xx xx xx销量增长XXXXXXXXXX xx xx xx xx xx xx xx xx XXXXXXXXXX xx xx xx xx xx xx xx xx 合计xx xx xx xx xx xx xx xx总体增长与去年同期相比,销售收入中各品种所占比例没有较大的变化,仍呈三足鼎立状态,品种 XXXXXXXXXX的销售比重一直缓慢下降、XXXXXXXXXX品种的销售没有延续去年的增长出现小幅 下跌、生产上对依存度较高的XXXXXXXXXX和XXXXXXXXXX的销售比重,稳步上升。公司总体 销售收入比去年同期增长12%。

财务报告分析模板

青花鱼(北京)健康产业科技有限公司 2018年财务分析报告 1 .主要会计数据摘要 2 .基本财务情况分析 2-1资产状况 截至2011年3月31日,公司总资产20.82亿元。 2- 1-1 资产构成 公司总资产的构成为:流动资产10.63亿元,长期投资3.57亿元,固定资产净值 5.16 亿元,无形资产及其他资产 1.46亿元。主要构成内容如下: (1) 流动资产:货币资金7.01亿元,其他货币资金6140万元,短期投资净值1.64亿元,应收票据2220万元,应收账款3425万元,工程施工6617万元,其他应收款1135 万元。 (2) 长期投资:XXXXX2亿元,XXXXX1.08 亿元,XXXX3496 万元。 (3) 固定资产净值:XXXX净值4.8亿元,XXXXX等房屋净值2932万元。 (4) 无形资产:XXXXXX摊余净值8134万元,XXXXX摊余净值5062万元。 (5) 长期待摊费用:XXXXX摊余净值635万元,XXXXX摊余净值837万元。 2- 1-2 资产质量 (1) 货币性资产:由货币资金、其他货币资金、短期投资、应收票据构成,共计9.48亿元,具备良好的付现能力和偿还债务能力。 (2) 长期性经营资产:由XXXXX构成,共计5.61亿元,能提供长期的稳定的现金流。 (3) 短期性经营资产:由工程施工构成,共计6617万元,能在短期内转化为货币性资

产并获得一定利润。 (4) 保值增值性好的长期投资:由XXXX与XXXX的股权投资构成,共计3.08亿元, 不仅有较好的投资回报,而且XXXX的股权对公司的发展具有重要作用。 以上四类资产总计18.83亿元,占总资产的90%,说明公司现有的资产具有良好的质量。 2-2负债状况 截至2011年3月31日,公司负债总额10.36亿元,主要构成为:短期借款(含本年到期的长期借款)9.6亿元,长期借款5500万元,应付账款707万元,应交税费51万元。 目前贷款规模为10.15亿元,短期借款占负债总额的93%,说明短期内公司有较大的偿 债压力。结合公司现有7.62亿元的货币资金量来看,财务风险不大。 目前公司资产负债率为49.8%,自有资金与举债资金基本平衡。 2-3经营状况及变动原因 扣除XXXX影响后,2011年1-3月(以下简称本期)公司净利润605万元,与2010年同期比较(以下简称同比)减少了1050万元,下降幅度为63%。变动原因按利润构成的主要项目分析如下:2- 3-1 主营业务收入 本期主营业务收入3938万元,同比减少922万元,下降幅度为19%。其主要原因为: (1) XXXX收入3662万元,同比增加144万元,增长幅度为4.1%,系XXXXXXXXXXX 增加所致。 (2) XXXXX126万元,同比增加3万元,增长幅度为2%,具体分析详见“重要问题综 述4-1 ”。 (3) 工程收入150万元,同比减少1069万元,下降幅度为88%,原因是:一、本期开工项目同比减少;二、XXXX办理结算的方式与其他工程项目不同。

年度财务分析报告范文

年度财务分析报告范文 年度财务分析报告范文 xxxx年,对于我们祖国来说是充满着诸多回忆的一年,我们的国家在xxxx年经历了严寒和温情、经历了磨难和荣誉、经历了经济的低谷和复苏;xxxx年,对于我们房地产行业来说是非常值得深思的一年,房地产业在xxxx年步入了行业的周期,房地产业在一片该不该“”的争论中从年头走到了年尾,房地产业的生存之路将走向何方?需要我们地产人用智慧和汗水去描绘;同样,xxxx年,对于我们xx 公司来说更是不平凡的一年,是内涵丰富的一年,是蜕变成长的一年。xx公司在xxxx年经历了bsc的阵痛、经历了培训老师的洗礼、经历了xx改制成功的荣耀、经历了工业项目挂牌的喜悦、也经历了房产销售的低谷。 就是在这样一个复杂多变、跌荡起伏的外部环境和内部环境下,xx财务部在公司领导班子的正确指引下,理清思路、不断学习、求实奋进,在财务部的各项工作上实现了阶段性的成长和收获。下面就将财务部所做的各项工作在这里向各位领导和同仁一一汇报: 一、会计核算工作 众所周知,会计核算是财务部最基础也是最重要的工作,是财务人员安身立命的本钱,是各项财务工作的基石和根源。随着公司业务的不断扩张、随着公司走向精细化管理对财务信息的需要,如何加强会计核算工作的标准化、科学性和合理性,成为我们财务部向上进阶

的新课题。为努力实现这一目标,财务部主要开展了以下工作: 1、建立会计核算标准规范,实现会计核算的标准化管理。财务部根据房地产项目核算的需要、根据纳税申报的需要、根据资金预算的需要,设计了一套会计科目表,制定了详细的二级和三级明细科目,并且对各个科目的核算范围进行了清晰的约定。同时还启用一本房地产会计核算的教科书做为财务部做帐的参考书。有了这一套会计科目表和参考书就保证了会计核算口径的统一性、一贯性和连续性;有了这套会计核算标准规范可以使我公司的帐务不管什么时候去看这套帐都象是一个人做出来的,有了这套会计核算标准规范也使得新的会计人员能快速上手公司的帐务。值得一提的是,按照我们设的明细科目和项目辅助核算能直接快速地计算出某个房开细项的收入、成本、费用,相关税金,迅速地计算出土地增值税的增值额,使得土地增值税和所得税清算工作变得轻松、快捷、明了。我公司的会计科目设置得到了集团领导的好评。 2、重新对原有的会计核算流程进行了梳理和制定,现在的财务部内部会计核算流程更加突出了内部控制,明确了各个流程所占用的时间,对什么时候出什么表、出什么帐、出什么凭证,凭证如何传输都做出了明确清晰的规定。保证了财务信息能有序地、按时、按质地提供出来。采用新的工作流程后,工作效率提高了,各岗位的矛盾和扯皮现象减少了,财务报告的及时性得到了有效地保障。使我公司上报集团财务部的各类财务数据的及时性和准确性均达到集团财务部的要求。

公立医院年度财务分析报告

附件2 公立医院年度财务分析报告模板 为进一步提升公立医院经济管理水平,客观反映医院的财务状况及营运成果,为医院管理者和主管部门提供决策支持,根据《公立医院财务报告制度暂行办法》、《医院会计制度》及《医院财务制度》等相关规定,我们对*年*月*日至*年*月*日医院会计报表(或者20**年度医院财务决算报告)及相关财务会计资料在核对无误后,进行了财务分析,出具如下财务分析报告: 一、医院基本情况 ****医院(以下简称医院)是***直属医院,是**型**级**等综合医院(或专科医院),始建于***年,注册地址:***,注册资本:***,现任法定代表人:***。医院现有**个院区,编制床位***张,总建筑面积***平方米。 表1 医院基本情况表

截至20**年**月**日,医院设有临床和医技科室***个,与上期比较,增加(或减少)***个科室,主要原因是:截至20**年**月**日,医院平均在职职工***人,与上期比较,增加(或减少)***人,在编人员**人,增(减)**人;合同制人员**人,增(减)**人;离退休人员**人,增(减)**人;临时工**人,增(减)**人。 截至20**年**月**日,医院编制床位***张,与上期比

较,增加(或减少)***张,原因:;平均开放床位**张,增(减)**张;年末实际开放床位**张,增(减)**张。诊疗人次**人次,增(减)**人;实际开放总床日数**,增(减)**;实际占用总床日数**,增(减)**;出院人数**人,增(减)**人。 二、财务状况 截至20**年**月**日,医院编报了会计报表(或财务决算报告)。医院主要财务状况如下: (一)预算批复情况。 表2 预算批复情况表 根据**卫生计生委《关于批复**年预算的通知》(文件

财务分析报告模板93335

二○一三年一季度财务分析报告 第一段落,开头语,结合公司年度经营管理主题,简要介绍本季度公司整体经营管理运作情况。 第二段落,过渡语。(范例:现就公司2012年一季度的经营总体情况及财务状况,并结合年度预算和上年实际,做出如下简要分析。)*编制报表合并的单位,以下分析均采用合并报表数。 一、总体经营情况 文字说明:简要从本季度考核目标的执行情况、与上年同期的对比情况来阐述说明主要经营指标完成情况。 单位:万元

1、合同执行情况 文字说明:简要对合同的签订、执行情况、市场拓展、市场环境变化情况进行说明。 单位:万元 2、营业收入情况 文字说明:简要说明本季度公司实现营业收入与同期、预算的对比情况说明。 (可用表格或图形辅助) (1)收入构成情况分析: 文字说明:从产品线分类或业务板块构成情况,说明各块收入的构成情况、各产品线获利情况、新业务领域拓展情况。对各产品线同比收入或毛利率变动较大的要说明原因。 单位:万元

(2)客户群分类情况分析: 文字说明:从客户群的分类情况,说明收入的分布及来源情况、核心客户群的巩固情况、新客户的拓展情况、前5名客户收入占比情况。对主要客户同比收入变动较大的要说明原因。 单位:万元 3、利润实现情况 文字说明:简要说明本季度公司利润实现情况、与同期对比情况、预算执行情况。(可结合因素分析法、瀑布图辅助)

单位:万元金额影响比率2011年1季度利润总额— 收入影响 毛利率变动影响 期间费用影响 …… 2012年1季度利润总额— 同比增减额 4、五项费用情况 文字说明:总体说明本季度五项费用实际发生情况、与上年同期对比情况以及变动原因说明。 单位:万元 (1)直接人工

珠海格力三年财务分析报告

宁波大红鹰学院珠海格力公司财务分析报告 专业财务管理 班级09财管8班 学号091360805 姓名陈璐璐 指导教师陈宏 2012年6月6日

目录 一、公司简介 (1) 二、行业分析 (1) 三、战略分析 (1) 四、会计分析 (2) (一) 资产负债表分析 (3) 1、水平分析 (4) 2、垂直分析 (10) (二)利润表分析 (13) 1、水平分析 (13) 2、垂直分析 (16) (三)现金流量表分析 (18) 1、水平分析 (20) 2、垂直分析 (24) 五、财务分析 (27) (一)盈利能力分析表 (27) 1、营业毛利率 (27) 2、营业净利率 (27) 3、资产净利率 (27) 4、净资产收益率 (27) (二)营运能力分析 (27) 1、存货周转率 (28) 2、应收账款周转率 (28) 3、固定资产周转率 (28) 4、总资产周转率 (28) (三)偿债能力分析 (28) 1、流动比率 (29) 2、速动比率 (29) 3、现金比率 (29) 4、资产负债率 (29) 5、股东权益比率 (30) (四)增长能力分析 (30) (五)杜邦综合分析 (30) 六、结论及建议 (35) (一)应注意提高短期借款的偿债能力。 (35) (二)注重改善资产负债结构; (35) (三)加强存货管理,提高存货周转率; (35)

珠海格力电器近三年财务分析报告 一、公司简介 成立于1991年的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的专业化空调企业,2009年销售收入426.37亿元,连续9年上榜美国《财富》杂志“中国上市公司100强”。格力电器旗下的“格力”品牌空调,是中国空调业唯一的“世界名牌”产品,业务遍及全球100多个国家和地区。2005年至今,格力空调连续5年全球销量领先。 二、行业分析 1985年,珠海市政府决定以公司为主体开发北岭工业区,珠海经济特区工格力专卖店业发展总公司——珠海格力集团公司的前身诞生了,它的使命,是发展特区的工业,壮大珠海的经济实力。在一片荒地上开发工业区,带动了房地产项目的兴起;身处特区的独特环境,以贸促工方式的广泛应用,使贸易业也得到了发展。从此,工业、房地产、商贸“一体两翼”的产业结构便在格力集团这片土壤中生根发芽。经过二十年的培育和优选,目前集团具有年产空调器系列产品1500万台(套)、小型家电800万台、空调压缩机600万台、特种漆包线12000吨、电子元器件15亿只、打印机墨盒2000万只等产品的能力。其中,格力空调已连续11年产量、销量排名全国同行业第一。格力电风扇、暖气机、电饭煲、饮水机、电磁炉、打印机墨盒、特种漆包线等产品,也都在全国同行业占据重要地位。 2002年3月,珠海市政府对格力集团实施授权经营。作为国有资产授权经营主体,肩负着确保国有资产保值增值的使命,一方面,通过国有资产在不同产业的渗透,提高国有资本的使用效率,另一方面,通过国有资产的授权管理,优化生产要素配置,整合集团现有资源,体现国有资本的集优功能,集中优势扩大整个产业链,促进产业选择的多元化。集团公司以资本为纽带,对集团内授权经营企业实行分级管理,分层经营,确保国有资产保值增值,同时实施品牌拓展、多元化、社会化发展战略,逐步实现大集团战略,小核算体系,塑造格力系列品牌,打造格力航空母舰,努力使格力集团成为大型国际化、多元化的现代企业集团。 为充分利用品牌、资金、技术和人才上的优势,格力集团不断开展资本经营和对外投资。1996年5月,格力电器兼并了江苏丹阳黄河纽士威空调器厂。1996年11月,格力电器股票在深圳证券交易所成功上市,格力空调迎来了一个大发展时期。1998年,格力集团在重庆万县建立重庆格力新元电子有限公司。2001年,格力电器(重庆)有限公司成立,一期工程于2002年5月竣工投产,二期工程于2004年4月份建成,形成了年产空调300万台(套)的生产能力。2001年6月格力电器投资2000万美元在巴西建设的空调器生产基地正式投产。2002年5月,格力漆包线马鞍山生产基地建成投产。2002年10月,入股香港环球动力控股有限公司。一系列重大投资项目的顺利推进,为格力集团持续注入新的活力。 三、战略分析 2011年年度,格力电器全年实现营业收入835.17亿元,同比增长37.35%;实现归属母公司股东净利润52.36亿元,同比增长22.48%;基本每股收益1.86元,公司拟每10股派发现金5元(对应的股息率约为2.33%,分红比预期略微偏少)。现金流量净额为33.6亿元,低于净利润,但比去年同期要好。2011年格力电器实现盈利增长22%,盈利水平逐季提升。报告期内,公司实现营业收入835.2亿元,同比增长37.4%;利润总额63.3亿元,同比增长25.2%;实现归属母公司净利润52.4亿元,同比增长22.5%,对应每股收益1.74元。公司2011年综合毛利率为18.1%,较2010年的21.6%下滑约3.5个百分点,其中四季度毛利率为20.4%,较去年同期的25.4%下滑4.9个百分点。铜铝等原材料价格的过快上涨是公司2011年毛利率水平整体低于2010年的主要原因(低毛利率的出口增速快于内销也是因素之一)。然而公

振东制药2019年度财务分析报告

振东制药[300158]2019年度财务分析报告 目录 一.公司简介 (3) 二.公司财务分析 (3) 2.1 公司资产结构分析 (3) 2.1.1 资产构成基本情况 (3) 2.1.2 流动资产构成情况 (4) 2.1.3 非流动资产构成情况 (5) 2.2 负债及所有者权益结构分析 (7) 2.2.1 负债及所有者权益基本构成情况 (7) 2.2.2 流动负债基本构成情况 (8) 2.2.3 非流动负债基本构成情况 (9) 2.2.4 所有者权益基本构成情况 (10) 2.3利润分析 (12) 2.3.1 净利润分析 (12) 2.3.2 营业利润分析 (12) 2.3.3 利润总额分析 (13) 2.3.4 成本费用分析 (14) 2.4 现金流量分析 (15) 2.4.1 经营活动、投资活动及筹资活动现金流分析 (15) 2.4.2 现金流入结构分析 (16) 2.4.3 现金流出结构分析 (20) 2.5 偿债能力分析 (24) 2.5.1 短期偿债能力 (24) 2.5.2 综合偿债能力 (25) 2.6 营运能力分析 (26) 2.6.1 存货周转率 (26)

2.6.2 应收账款周转率 (27) 2.6.3 总资产周转率 (28) 2.7盈利能力分析 (29) 2.7.1 销售毛利率 (29) 2.7.2 销售净利率 (30) 2.7.3 ROE(净资产收益率) (31) 2.7.4 ROA(总资产报酬率) (32) 2.8成长性分析 (33) 2.8.1 资产扩张率 (33) 2.8.2 营业总收入同比增长率 (34) 2.8.3 净利润同比增长率 (35) 2.8.4 营业利润同比增长率 (36) 2.8.5 净资产同比增长率 (37)

财务分析报告模板

目录 令狐采学 第一篇公司简介 (3) 第二篇财务报告分析 (4) 一、资产负债表分析 (4) 1、资产负债表水平分析 (4) 2、资产负债表垂直分析 (10) 3、资产负债表变动原因分析 (13) 4、资产负债表的对称结构分析 (14) 二、利润表分析 (15) 1、利润表综合分析 (15) 2、利润表分部分析 (19) 三、现金流量表分析 (24) 1、现金流量表水平分析 (24) 1、现金流量表垂直分析 (28) 第三篇财务效率分析 (31) 一、企业盈利能力分析 (31)

1、资本经营能力因素分析 (31) 2、盈利能力历史分析 (32) 3、盈利能力同行业分析 (34) 二、营运能力分析 1、总资产周转率分析 (36) 2、营运能力历史分析 (37) 3、营运能力同行业分析 (38) 三、偿债能力分析 (39) 1、偿债能力历史分析 (39) 2、偿债能力同行业分析 (41) 四、发展能力分析 (42) 1、发展能力趋势分析 (42) 2、发展能力同行业分析 (43) 第四篇杜邦分析模型 (44) 第五篇财务报告综合分析 (47) 第一篇公司简介 成立于1991年的珠海格力电器股份有限公司是目前全球最大的集研发、生产、销售、服务于一体的专业化空调企业,2010年实现营业总收入608.07亿元,净利润42.76亿元,连续9年上榜美国《财富》杂志“中国上市公司100强”。 格力电器旗下的“格力”品牌空调,是中国空调业唯一的

“世界名牌”产品,业务遍及全球100多个国家和地区。家用空调年产能3000万台(套),商用空调年产能400万台(套);2005年至今,格力空调连续6年全球销量第一。 作为一家专注于空调产品的大型电器制造商,格力电器致力于为全球消费者提供技术领先、品质卓越的空调产品。在全球拥有珠海、重庆、合肥、郑州、武汉、巴西、巴基斯坦、越南8大生产基地,6万多名员工,至今已开发出包括家用空调、商用空调在内的20大类、400个系列、7000多个品种规格的产品,能充分满足不同消费群体的各种需求;拥有专利3500多项,自主研发的超低温数码多联机组、高效离心式冷水机组、G10变频空调、超高效定速压缩机等一系列“国际领先”产品,填补了行业空白。 在激烈的市场竞争中,格力空调先后中标2008年“北京奥运媒体村”、2010年南非“世界杯”主场馆及多个配套工程、2010年广州亚运会14个比赛场馆等国际知名空调项目,在国际舞台上赢得了广泛的知名度和影响力,引领“中国制造”走向“中国创造”。 “一个没有创新的企业,是一个没有灵魂的企业;一个没有核心技术的企业是没有脊梁的企业,一个没有脊梁的人永远站不起来。”展望未来,格力电器将坚持“自我发展,自主创新,自有品牌”的发展思路,以“缔造全球领先的空调企业,成就格力百年的世界品牌”为目标,为“中国创造”贡献更多的力量。 第二篇财务报告分析(母公司报表数据) 一、资产负债表分析 1、资产负债表水平分析单位:元

制药股份有限公司财务分析报告分析

案例浙江康恩贝制药股份有限公司 财务报告分析 目录 1浙江康恩贝制药股份有限公司差不多情况 (1) 2浙江康恩贝股份制药有限公司财务比率分析 (1) 2.1偿债能力比率分析 (1) 2.2盈利能力比率分析 (2) 2.3资产营运能力比率分析 (3) 2.4进展能力比率分析 (4) 3杜邦财务分析 (5) 4结论及建议 (6)

1浙江康恩贝制药股份有限公司差不多情况 浙江康恩贝制药股份有限公司的前身为兰溪云山制药厂,成立于1969年,1990年更名为浙江康恩贝制药公司。1992年6月5日,经浙江省股份制试点工作协调小组浙股(1992)5号文批准,将原浙江康恩贝制药公司改组为浙江康恩贝股份有限公司,并于1993年1月9日在浙江省工商行政治理局取得注册号为14738561-1的《企业法人营业执照》。1999年10月27日,公司更名为浙江康恩贝制药股份有限公司,并换领了注册号为

3300001000769的《企业法人营业执照》。截至2008年12月31日,注册资本324,000,000.00元,股份总数324,000,000股(每股面值1元)。公司股票已于2004年4月12日上海证券交易所挂牌交易。其中,有限售条件的流通A股155,599,601股,无限售条件的流通A股168,400,399股。主营业务为现代中药和天然植物药产品的研制、生产和销售,以心脑血管药、泌尿系统药、镇咳、祛痰药等类产品的研制和销售。 2浙江康恩贝制药股份有限公司财务比率分析 2.1偿债能力比率分析 2.1.1长期偿债能力比率分析 依照公司历年的财务信息[2,3,4], 计算出相关的负债比率方面的财务指标。如表1所示 表1 偿债能力比率指标 单位:%年份流淌比率速动比率产权比率资产负债 比率2006 0.9157 0.7043 108.3271 51.9986 2007 1.2084 0.9923 81.1148 44.7864 2008 1.3097 1.0366 70.6353 41.3955

医院财务分析报告

医院财务分析报告 医院财务分析报告(一) XX医院****年是比较平稳的一年,在面对医疗市场激烈的竞争,本院门诊楼改建搬迁,道路施工交通不便等诸多因素下,全院领导员工上下一心,共同努力,始终坚持以过硬的医疗技术,先进的医疗设备,低廉的医疗价格,温馨的医疗服务为XX创下了良好的口碑。现将****年度财务分析状况报告如下: 一、年度财务分析---本年度收入分析 本年度实现账面收入万元,比上年度的万元减少了10%。其中主营业务收入万元,其他业务收入X万元,分别比去年减少了10% 和20%。在主营业务收入中,门诊收入万元,比去年增加了8%,其中XX门诊收入万元,比去年的万元增加了25%;住院收入万元,比去年下降了19%,较去年相比,主要是本年减少了手外住院收入。本年度其他收入总额为X 万元,其中:防疫站收入为万元,比去年万元增加了16%,房租及利息收入万元。 二、年度财务分析---本年度主要成本费用分析 本年度共发生成本费用万元,比上年度万元减少了7%,经年度财务分析thldl. 得知费用主要表现在: 1、本年度药品消耗万元,卫生材料消耗万元,分别比

去年的万元和万元下降了12%和20%,主要是受收入减少的影响。本年度药品收入达到万元,与去年持平。医疗收入达到万元,比去年减少了15%。 2、本年度工资奖金及社会保障费万元,比上年度万元增加支出万元,增加了1%。 3、本年度发生能源费支出36万元。其中:耗电万度万元,用汽吨万元,支付水费万元。本年能源费比上年度增加了万元。 4、本年度计提房屋设备折旧万元,与上年基本持平。 5、全年还发生电话费万元,差旅及交通费万元,印刷及复印费万元,购办公用品及消耗用物资万元,招待费支出万元,计量强检医疗废水监测证件年审等万元,宽带网及医保卡使用费,软件服务费万元,门诊及住院票据费万元,刷卡手续费万元,汽车加油保养保险养路费5万元,垃圾清运费万元,购工装及医用图书报刊费万元等。 6、本年计提董事长基金万元,推销上年待摊费用X万元。 三、年度财务分析---本年度发生的其他重大资金支出项目 1、CT后续维护费,移机费万元。 2、广告宣传及招牌制作费万元。 3、设备维修及汽管安装。维修。保养。改造费万元。

上市公司财务分析报告模板

上市公司财务分析报告模板 上市公司财务分析报告大家知道怎么书写吗?书写这份文书应该注意什么呢?朋友们,以下是上市公司财务分析报告模板,请参考! 上市公司月度财务分析报告模板 市民政局: XX医院2007年是比较平稳的一年,在面对医疗市场激烈的竞争,本院门诊楼改建搬迁,道路施工交通不便等诸多因素下,全院领导员工上下一心,共同努力,始终坚持以过硬的医疗技术,先进的医疗设备,低廉的医疗价格,温馨的医疗服务为 XX 创下了良好的口碑。 现将2007年度财务状况报告如下: 一、本年度收入分析 本年度实现账面收入X.27万元,比上年度的X.09万元减少了10%。 其中主营业务收入X.27万元,其他业务收入X万元,分别比去年减少了10%和20%。 在主营业务收入中,门诊收入X.3万元,比去年增加了8%,其中XX门诊收入8.42万元,比去年的X.75万元增加了25%;住院收入X.94万元,比去年下降了19%,较去年相比,主要是本年减少了手外住院收入。 本年度其他收入总额为X万元,其中:防疫站收入为X.47万元,比去年X.73万元增加了16%,房租及利息收入X.8万元。

二、本年度主要成本费用分析 本年度共发生成本费用X.51万元,比上年度X.10万元减少了7%,主要表现在:1、本年度药品消耗X.88万元,卫生材料消耗X.69万元,分别比去年的X.86万元和X.6万元下降了12%和20%,主要是受收入减少的影响。 本年度药品收入达到X.71万元,与去年持平。 医疗收入达到X.56万元,比去年减少了15%。 2、本年度工资奖金及社会保障费X.18万元,比上年度X.44万元增加支出X.74万元,增加了1%。 3、本年度发生能源费支出36万元。 其中:耗电22.8万度21.4万元,用汽962.3吨12.5万元,支付水费2.1万元。 本年能源费比上年度增加了9.5万元。 4、本年度计提房屋设备折旧X.3万元,与上年基本持平。 5、全年还发生电话费1.3万元,差旅及交通费2.5万元,印刷及复印费5.5万元,购办公用品及消耗用物资7.2万元,招待费支出X.9万元,计量强检医疗废水监测证件年审等1.4万元,宽带网及医保卡使用费,软件服务费4.85万元,门诊及住院票据费1.48万元,刷卡手续费1.38万元,汽车加油保养保险养路费5万元,垃圾清运费0.38万元,购工装及医用图书报刊费1.2万元等。 6、本年计提董事长基金X.89万元,推销上年待摊费用X万元。

2017公司年度财务分析报告范文

2017 公司年度财务分析报告范文 财务分析是通过对比两期或连续数期财务报告 中的相同指标,确定其增减变动的方向、数额和幅度,来说明企业财务状况 或经营成果变动趋势的一种方法。以下是小编整理的关于 2017 公司年度财务分 析报告 范文。欢迎大家参考! 2017 公司年度财务分析报告范文(一) ××市商业局企业年度财务分析报告 ××××年度,我局所属企业在改革开放力度加大, 全市经济持续稳步发展的形势下, 坚持以提高效益为中心, 以搞活经济强化管理 为重点,深化企业内部改革,深入挖潜,调整经营结构,扩大经营规模,进一步 完善了企业内部经营机制,努力开拓,奋力竞争。销售收入实现 ×××万元,比去年增加 30%以上,并在取得较好经济效益的 同时,取得了较好的社会效益。 (一)主要经济指标完成情况 本 年 度 商 品 销 售 收 入 为 ××× 万 元 , 比 上 年 增 加 ××× 万 元 。 其 中 , 商 品 流 通 企 业 销 售 实 现 ××× 万 元 , 比 上 年 增 加 5.5% , 商 办 工 业 产 品 销 售 ××× 万 元 , 比 上 年 减 少 10% , 其 它 企 业 营 业 收 入 实 现 ×××万元,比上年增加 43%。全年毛利率达到 14.82%,比上 年提高 0.52%。费用水平本年实际为 7.7%,比上年升高 0.63%。全年实现利润 ××× 万 元 , 比 上 年 增 长 4.68% 。 其 中 , 商 业 企 业 利 润 ××× 万 元 , 比 上 年 增 长 12.5% , 商 办 工 业 利 润 ×××万元,比上年下降 28.87%。销售利润率本年为 4.83%, 比上年下降 0.05%。其中,商业企业为 4.81%,上升 0.3%。全部流动资金周转天 数为 128 天,比上年的 110 天慢了 18 天。其中,商业企业周转天数为 60 天,比 上年的 53 天慢了 7 天。 (二)主要财务情况分析 1.销售收入情况 通过强化竞争意识,调整经营结构,增设经营网点,扩大销售范围,促进了 销售收入的提高。如南一百货商店销售收入比去年增加 296.4 万元;古都五交公 司比上年增加 396.2 万元。 2.费用水平情况 全局商业的流通费用总额比上年增加 144.8 万元,费用水平上升 0.82%其其 中: ①运杂费增加 13.1 万元;②保管费增加 4.5 万元;③工资总额 3.1 万元;④福

1 / 12

2019年酒店业财务分析报告

酒店业财务分析报告 一、收入数据: 1、全年共实现收入:19548450,其中元月份11天及1、2月份桑拿收入:859371,2~12月份收入:18689079,其中餐510万,占27.3%,月均46.4万、ktv826万,占44.2%,月均75万、客房532万,占28.3%,月均48.4万。 2、附表(1) 3、备注:(1)20XX年度实际税负:1218024,其中部分由SN及福兴公司支付 (2)部门管理费用为部门签免之应酬部分,其中餐饮早餐 部分327000 (3)应分摊管理费用为后勤工资、租金、电水费、应酬费、广告费 等平均33%分摊。 (4)⑦=①-②-③-④-⑤-⑥ 二、成本费用数据: 1、各部门成本费用分类明细参考附表(2)(成本费用明细汇总表) 2、总收入——总成本——费用——管理费用——税负 即:18689079——6869401——5601589——2830975——1061546.36==2326267.64

即酒店20XX年度发生总支出16362811.36;其中成本为42%,费用:34.2% 管理费用:17.3%,税收:6.5% 附表(3) 项目指数成本费用管理费用税兑合计 发生额 6869401 5601589 2830975 1061546 16362811 百分比(%) 42% 34.2% 17.3% 6.5% 100% 三、管理费用、营业外收入、应收账款明细汇总表(4)(5)(6) 四、分类收入成本率分析: 四、分类收入成本率分析: 1、附表(7)餐饮部 项目指数成本收入 % 备注 食品 1684091 2844549 59.2% 定价60% 海鲜 673722 1095263 62% 定价65% 酒水 433468 704160 62% 定价60% 备注:(1)中餐指数受几次价格调整及“宴会价格”影响,整体与“定价原 则持平………………. (2)食品部分受客房早餐及KTV小菜等调拔影响不具有多少参考价 值(早餐8/份,素菜3/碟,荤菜5/碟) (3)海鲜毛利超过“预期订价毛利…………………………………

单位年度财务分析报告模板

企业年度财务分析报告 单位:xxx单位 报告期间:2012年

一、财务状况总体评述 2006年,xxx单位累计实现营业收入231,659.69万元,去年同期实现营业收入175,411.19万元,同比增加32.07%;实现利润总额7,644.27万元,较去年同期增加21.16%;实现净利润6,370.21万元,较同期增加21.11%。 (一)企业财务能力综合评价: 【财务综合能力】 财务状况良好,财务综合能力处于同业领先水平,但仍有采取积极措施以进一步提高财务综合能力的必要。 【盈利能力】 盈利能力处于行业领先水平,请投资者关注其现金收入情况,并留意其是否具备持续盈利的能力与新的利润增长点。 【偿债能力】 偿债能力处于同行业领先水平,自有资本与债务结构合理,不存在债务风险,但仍有采取积极措施以进一步提高偿债能力的必要。 【现金能力】 在现金流量的安全性方面处于同行业中游水平,在改善现金流量方面,投资者应当关注其现金管理状况,了解发生现金不足的具体原因。 【运营能力】 运营能力处于同行业中游水平,但仍有明显不足,公司应当花大力气,充分发掘潜力,使公司发展再上台阶,给股东更大回报。 【成长能力】

成长能力处于行业领先水平,有较乐观的发展前景,但公司管理者仍然应当对某些薄弱环节加以改进。 实际值行业标准值综合能力得分标识一、盈利能力得分25.79 ★★★★★ 净资产收益率19.14 9.91 9.00 总资产利润率 5.50 6.90 4.79 营业毛利率19.74 18.88 6.00 主营业务比率 5.90 5.14 6.00 二、偿债能力得分14.86 ★★★★ 现金流动负债比率7.84 28.74 1.64 资产负债率77.84 58.97 6.00 速动比率58.14 44.00 4.00 已获利息倍数7.91 9.83 3.22 三、现金能力得分11.55 ★★★ 销售现金比率0.04 0.11 2.27 经营现金净流量增长率470.17 62.80 6.00 盈余现金保障倍数 1.52 5.31 1.43 资产现金回收率 6.08 16.46 1.85 四、运营能力得分 6.61 ★★ 总资产周转率 1.46 1.57 3.70 应付账款周转率 2.81 7.45 1.51 应收账款周转率 3.57 398.31 0.04

新华制药2019年上半年财务分析详细报告

新华制药2019年上半年财务分析详细报告 一、资产结构分析 1.资产构成基本情况 新华制药2019年上半年资产总额为609,627.5万元,其中流动资产为230,316.63万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的33.99%、28.74%和25.83%。非流动资产为379,310.87万元,主要分布在固定资产和在建工程,分别占企业非流动资产的67.09%、12.25%。 资产构成表 项目名称 2019年上半年2018年上半年2017年上半年 数值百分比(%) 数值百分比(%) 数值百分比(%) 总资产609,627.5 100.00 567,164.2 100.00 499,767.74 100.00 流动资产230,316.63 37.78 230,328.58 40.61 186,164.01 37.25 长期投资16,045.88 2.63 7,183.77 1.27 29,645.6 5.93 固定资产254,497.63 41.75 224,741.23 39.63 211,453.1 42.31 其他108,767.36 17.84 104,910.61 18.50 72,505.02 14.51 2.流动资产构成特点 企业营业环节占用的资金数额较大,约占企业流动资产的33.99%,说

明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。企业持有的货币性资产数额较大,约占流动资产的28.74%,表明企业的支付能力和应变能力较强。但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。 流动资产构成表 项目名称 2019年上半年2018年上半年2017年上半年 数值百分比(%) 数值百分比(%) 数值百分比(%) 流动资产230,316.63 100.00 230,328.58 100.00 186,164.01 100.00 存货78,274.9 33.99 67,063.77 29.12 49,981.58 26.85 应收账款59,497.56 25.83 48,639.19 21.12 50,789.73 27.28 其他应收款2,630.74 1.14 0 0.00 5,455.69 2.93 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据0 0.00 13,032.56 5.66 18,598.52 9.99 货币资金66,196.5 28.74 90,487.58 39.29 57,521.21 30.90 其他23,716.93 10.30 11,105.48 4.82 3,817.27 2.05 3.资产的增减变化 2019年上半年总资产为609,627.5万元,与2018年上半年的 567,164.2万元相比有所增长,增长7.49%。

半年度财务分析报告模板之令狐采学创编

20**年16月XX公司财务分析 令狐采学 报告摘要 20**年16月公司主营业务收入为xx万元,营业利润为xx万元,营业外收支净额为xx万元,实现净利润xxxx万元。 20**年16月公司的主营业务成本为xx万元,占主营业务收入的xx%,毛利率为47%,期间费用为xxx万元,营业利润率为xxx%。 20**年16月公司资产总额为xxx万元,负债总额为xxx万元,所有者权益为xxx万元,资产负债率为36.94%,资产净利率为 4.35%,净资产收益率为7.15%。 一、经营情况分析 20**年16月主要经营指标完成情况 项目 (合并口 径)20**年16月完成 (万元) 上年同期 (万元) 同比增减 全年预算 (万元) 年度预算 完成率 主营业务收入xx xx xx xx41%主营业务成本xx xx xx xx43%期间费用xx xx xx xx39%营业费用xx xx xx xx38%管理费用xx xx xx xx44%财务费用xx xx xx xx39%利润总额xx xx xx xx37%净利润xx xx xx xx37%经营性现金流xx xx xx xx67%净现金流xx xx xx xx116%销售发货xx xx xx xx43%

与去年同期比较,各项指标均有较大幅度的增长,但距离 年度预算仍有差距,相信在持续的投入下,下半年度将会 有较为显著的增长。 主营业务收入中各品种比例 金额:万元 20**年16月分品种收入与上年同期对比 与去年同期相比,销售收入中各品种所占比例没有较大的变

化,仍呈三足鼎立状态,品种XXXXXXXXXX的销售比重一直缓慢下降、XXXXXXXXXX品种的销售没有延续去年的增长出现小幅下跌、生产上对依存度较高的XXXXXXXXXX 和XXXXXXXXXX的销售比重,稳步上升。公司总体销售收入比去年同期增长12%。 20**年16月分品种成本毛利与上年同期对比 20**年16月总体销售毛利率17.46%,较上年同期18.46%,下降一个百分比。主要原因为XXXXXXXXXX半成品采购成本