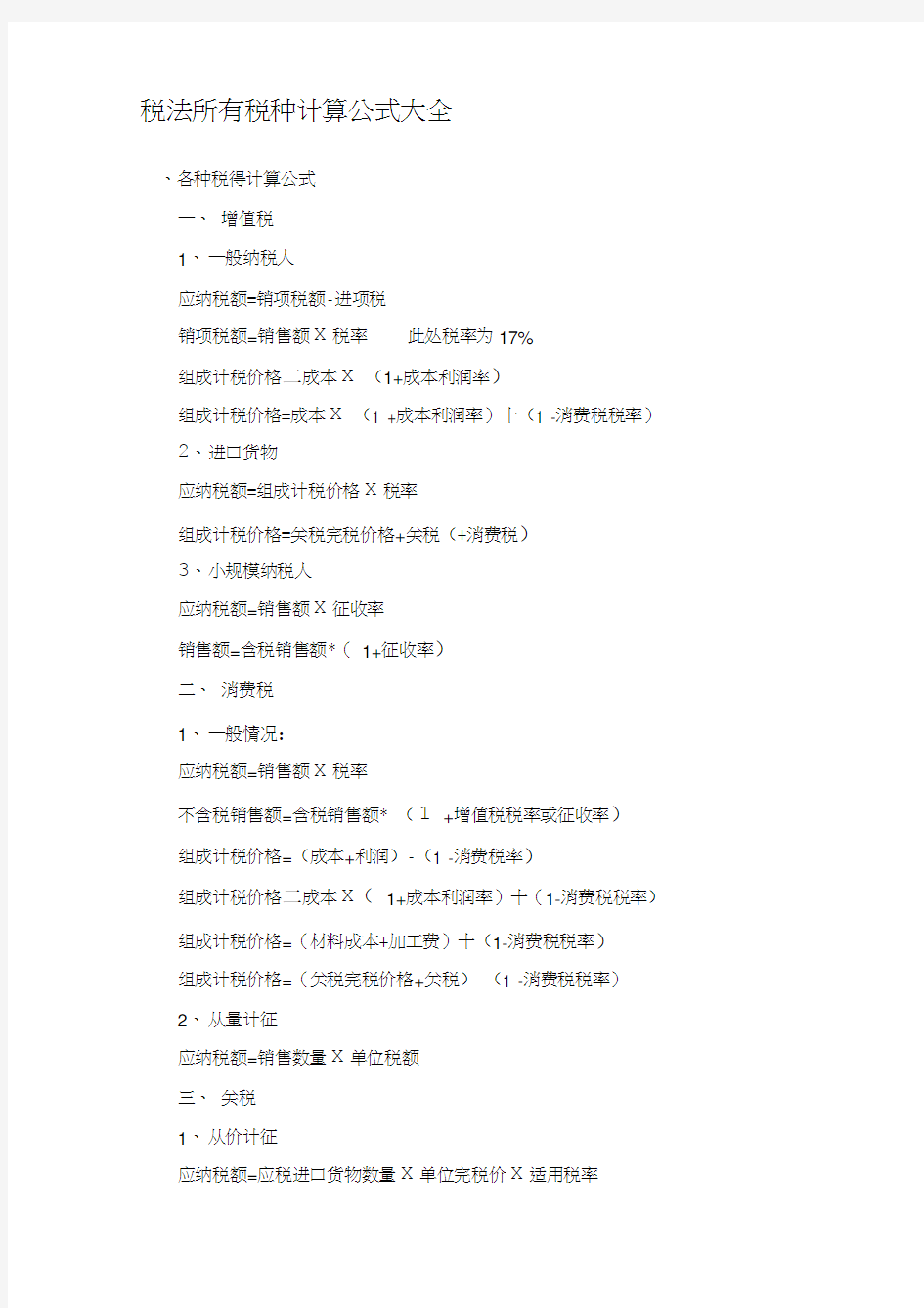

税法所有税种计算公式大全

税法所有税种计算公式大全

、各种税得计算公式

一、增值税

1、一般纳税人

应纳税额=销项税额-进项税

销项税额=销售额X税率此处税率为17%

组成计税价格二成本X (1+成本利润率)

组成计税价格=成本X (1 +成本利润率)十(1 -消费税税率)

2、进口货物

应纳税额=组成计税价格X税率

组成计税价格=关税完税价格+关税(+消费税)

3、小规模纳税人

应纳税额=销售额X征收率

销售额=含税销售额*(1+征收率)

二、消费税

1、一般情况:

应纳税额=销售额X税率

不含税销售额=含税销售额* (1 +增值税税率或征收率)

组成计税价格=(成本+利润)-(1 -消费税率)

组成计税价格二成本X(1+成本利润率)十(1-消费税税率)组成计税价格=(材料成本+加工费)十(1-消费税税率)

组成计税价格=(关税完税价格+关税)-(1 -消费税税率)

2、从量计征

应纳税额=销售数量X单位税额

三、关税

1、从价计征

应纳税额=应税进口货物数量X单位完税价X适用税率

2、从量计征

应纳税额=应税进口货物数量X关税单位税额

3、复合计征

应纳税额=应税进口货物数量X关税单位税额+应税进口货物数量X单位完税价格X适用税率

四、企业所得税

应纳税所得额二收入总额-准予扣除项目金额

应纳税所得额=利润总额+纳税调整增加额-纳税调整减少额

应纳税额=应纳税所得额X税率

月预缴额二月应纳税所得额X 25%

月应纳税所得额=上年应纳税所得额X 1/ 12

五、个人所得税:

1、工资薪金所得:

应纳税额二应纳税所得额X适用税率-速算扣除数

2、稿酬所得:

应纳税额=应纳税所得额X适用税率X (1 - 3 0 %

3、其她各项所得:

应纳税额=应纳税所得额X适用税率

六、其她税收

1 、城镇土地使用税

年应纳税额=计税土地面积(平方米)X适用税率

2、房地产税

年应纳税额二应税房产原值X (1 —扣除比例)X 1、2%

或年应纳税额=租金收入X 1 2 %

3、资源税

年应纳税额二课税数量X单位税额

4、土地增值税增值税=转让房地产取得得收入—扣除项目

应纳税额=E (每级距得土地增值额X适用税率)

5、契税

应纳税额计税依据X税率

二、应纳税额得计算公式

(一)增值税计算方法

1、直接计税法

应纳增值税额:二增值额X增值税税率

增值额二工资+利息+租金+利润+其她增值项目-货物销售额得全值-法定扣除项目购入货物金额

2、间接计税法

扣除税额=扣除项目得扣除金额>扣除税率

(1)购进扣税法

扣除税额=本期购入扣除项目金额对口除税率+已由受托方代收代缴得税额

(2)实耗扣税法?

扣除税额二本期实际耗用扣除项目金额对口除税率+已由受托方代收代交得税额

一般纳税人应纳增值税额

一般纳税人应纳增值税额二当期销项税额-当期进项税额

1、销项税额=销售额X税率

销售额=含税销售额/(1 +税率)

组成计税价格二成本X1 +成本利润率)

2、进项税额

不得抵扣得进项税额=当月全部进项税额X当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计

小规模纳税人应纳增值税额

小规模纳税人应纳增值税额=销售额X征收率

销售额=含税销售额/ (1 +征收率)

销售额二含税收入(1+增值税征收率)

进口货物应纳增值税额

进口货物应纳增值税额=组成计税价格X税率

组成计税价格=关税免税价格+关税+消费税

二、消费税额

1、从价定率得计算

实行从价定率办法计算得应纳消费税额=销售额迹税率

(1) 应税消费品得销售额二含增值税得销售额/(1 +增值税税率或征收率)

(2) 组成计税价格=(成本+利润)/ (1—消费税率)

(3) 组成计税价格=(材料成本+加工费)/(1-消费税率)

(4) 组成计税价格=关税完税价格+关税+应纳消费税税额

(5) 组成计税价格=(关税完税价格+关税)/( 1 -消费税税率)

2、从量定额得计算

实行从量定额办法计算得应纳消费税额=销售数量x单位数额

三、企业所得税额

应纳税额=应纳税所得额X税率

应纳税所得额二收入总额-准予扣除项目金额

应纳税所得额二利润总额+(-)税收调整项目金额

利润总额=收入总额-成本、费用、损失

1、工业企业应纳税所得额公式

工业企业应纳税所得额=利润总额+ (—)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润二产品销售利润+其她业务利润一管理费用一财务费用

产品销售利润=产品销售收入一产品销售成本-产品销售费用一产品销售税金及附加

其她业务利润=其她业务收入-其她业务成本-其她销售税金及附加

本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额

本期产品成本会计=材料+工资+制造费用

2、商品流通企业应纳税所得额公式

应纳税所得额=利润总额+(-)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润二主营业务利润+其她业务利润-管理费用-财务费用-汇兑损失

主营业务利润=商品销售利润+代购代销收入

商品销售利润=商品销售净额一商品销售成本一经营费用一商品销售税金及附加商品销售净额=商品销售收入一销售折扣与折让

3、饮服企业应纳税所得额公式

应纳税所得额二利润总额+(-)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润=经营利润+附营业务收入—附营业务成本

经营利润=营业收入-营业成本-营业费用-营业税金及附加

营业成本二期初库存材料、半成品产成(商)品盘存余额+本期购进材料、

商品金额金额-期末库存材料、半成品、产成(商)品盘存余额

四、个人所得税额

1、工资、薪金所得

工资、薪金所得应纳个人所得税额二应纳水所得额涎用税率-速算扣除数

应纳税所得额=每月收入额—35 0 0

应纳税额=应纳税所得额涎用税率-速算扣除数

应纳税所得额=(不含税所得额-速算扣除数)/(1-税率)

2、个体工商户

应纳所得税额=应纳税所得额涎用税率-速算扣除数

(1 )将当月累计应纳税所得额换算成全年应纳税所得额

全年应纳税所得额=当月累计应纳税所得额X12/当月累计经营月份数

(2)计算全年应纳所得税额

全年应纳所得税额二全年应纳税所得额X适用税率-速算扣除数

(3 )计算当月累计应纳所得税额

当月应纳所得税额=全年应纳所得税额X当月累计经营月份数/12

(4 )计算本月应纳所得税额

本月应纳所得税额二当月累计应纳所得税额-累计已缴所得税额

3、稿酬所得

应纳所得税额=应纳税所得额&0%<(1-30%)

=应纳税所得额>20 %X7 0 %

4、劳务报酬所得

⑴一次收入在2 0 000元以下时

应纳所得税额=应纳税所得额X 0 %

(2)一次收入2 0 0 0 0?5 00 0 0时

应纳所得税额=应纳税所得额X2 0% +应纳税所得额X20%< 5 0%=应纳税所得额<20% + 1 0% )

(3) 一次收入超过5 0 000时

应纳所得税税额=应纳税所得额X20 % +应纳税所得额X20%<10 0 % =应纳税所得额<20% +20% )

5、财产转让

财产转让应纳所得税额=应纳税所得额X20%

应纳税所得额=转让财产收入额-财产原值-合理费用

6、利息、股息红利所得

应纳所得税额=应纳税所得额X20%

7、境外个人所得税款扣除限额

境外个人所得税税款扣除限额二境内、境外所得按税法计算得应纳税总额X 来源于某外国得所得额/境内、外所得总额

8、支付给扣缴义务人手续费得计算

手续费金额二扣缴得个人所得税额X2%

五、土地增值税额

1、一般计算方法

应纳税总额=刀各级距土地增值额>适用税率

某级距土地增值额X适用税率

土地增值率=土地增值额X0 0 %/扣除项目金额

土地增值额=转让房地产收入-扣除项目金额

2、简便计税方法

(1) 土地增值额未超过扣除项目金额金额50%得

应纳税额=土地增值额X3 0 %

(2)土地增值额超过扣除项目金额50%,未超过1 00 %得

应纳税额=土地增值额X40% —扣除项目金额X)、0 5

(3 )土地增值额超过扣除项目金额1 0 0 %、未超过2 00%得

应纳税额=土地增值额X5 0 %-扣除项目金额X D、15

(4) 土地增值额超过项目金额200%得

应纳税额=土地增值额X50 %-扣除项目金额X0、35

六、城市建设维护税

应纳城市维护建设税额=(产品销售收入额+营业收入额+其她经营收入额)X地区适用税率

应补交税额=实际营业收入额X!区适用税率-已纳税额

应退税额=已交税额-核实后得应纳税额

七、资源税额

应纳税额二课税数量X单位税额

八、车船税

1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆得年应纳税额得计算公式为:

年应纳税额=车辆拥有量X适用得年税额

2、载货车年应纳税额得计算公式为:

年应纳税额=载货汽车净吨位XS用得年税额

3、客货两用得车应纳税额得计算公式为:

年应纳税额=载人部分年应纳税额+载货部分年应纳税额

载人部分年应纳税额=载人车适用年税额X5 0 %

载货部分年应纳税额=载货部分得净吨位数XS用得年税额