环保税征收标准及计算方法

环保税征收标准及计算方法

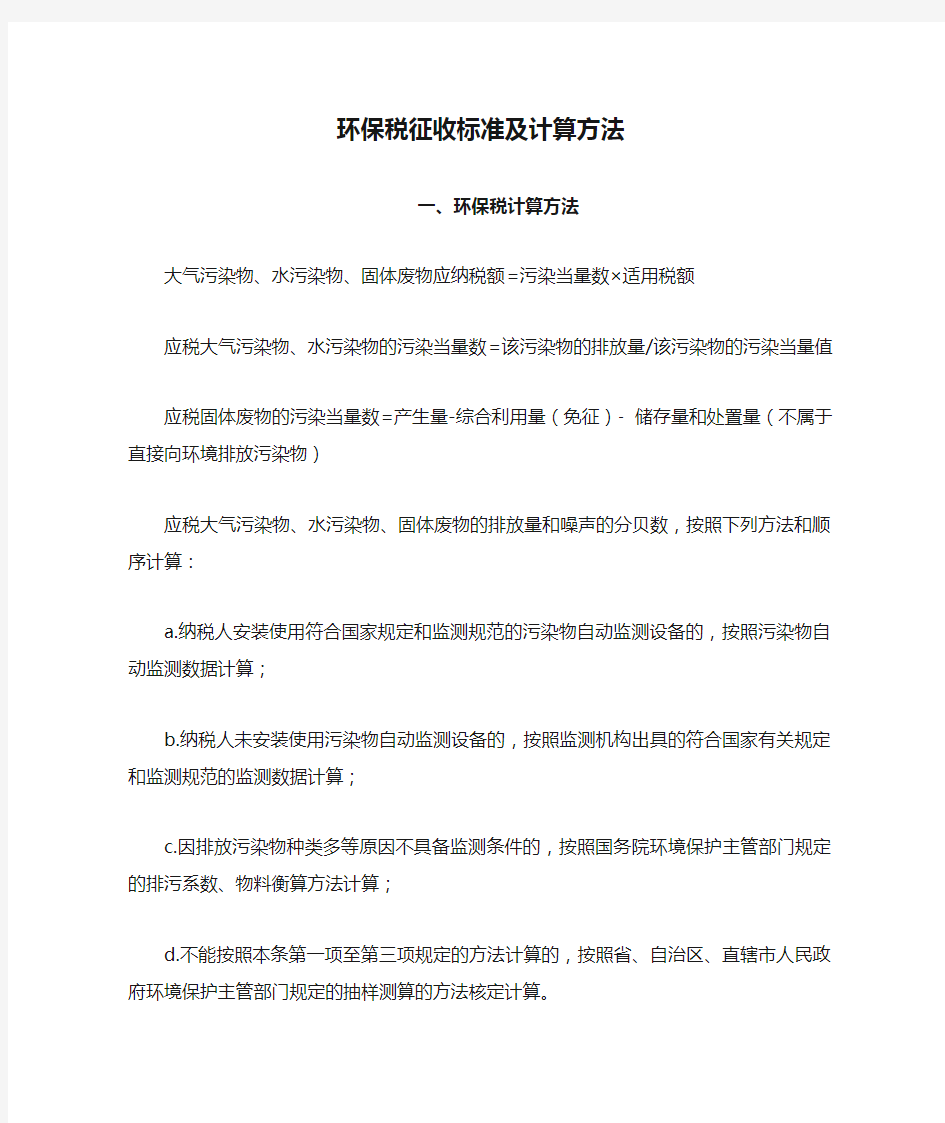

一、环保税计算方法

大气污染物、水污染物、固体废物应纳税额=污染当量数×适用税额

应税大气污染物、水污染物的污染当量数=该污染物的排放量/该污染物的污染当量值

应税固体废物的污染当量数=产生量-综合利用量(免征)- 储存量和处置量(不属于直接向环境排放污染物)

应税大气污染物、水污染物、固体废物的排放量和噪声的分贝数,按照下列方法和顺序计算:

a.纳税人安装使用符合国家规定和监测规范的污染物自动监测设备的,按照污染物自动监测数据计算;

b.纳税人未安装使用污染物自动监测设备的,按照监测机构出具的符合国家有关规定和监测规范的监测数据计算;

c.因排放污染物种类多等原因不具备监测条件的,按照国务院环境保护主管部门规定的排污系数、物料衡算方法计算;

d.不能按照本条第一项至第三项规定的方法计算的,按照省、自治区、直辖市人民政府环境保护主管部门规定的抽样测算的方法核定计算。

每一排放口或者没有排放口的应税大气污染物,对前三项污染物征收环境保护税。按照污染当量数从大到小排序。

每一排放口的应税水污染物,按照本法所附《应税污染物和当量值表》,区分第一类水污染物和其他类水污染物,按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税,对其他类水污染物按照前三项征收环境保护税。(省、自治区、直辖市人民政府根据本地区污染物减排的特殊需要,可以增加同一排放口征收环境保护税的应税污染物项目数,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。)

1

水污染物税计算案例

某企业8月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。假设水污染物每污染当量税额按《环境保护税税目税额表》最低标准1.4元计算,计算企业8月水污染物应缴纳的环境保护税。(注:相应污染物的污染当量值分别为:0.0005、0.005、0.04、0.02、0.025、0.02(单位:千克)。)

1

第一步,计算第一类水污染物的污染当量数

总汞:10/0.0005=20000

总镉:10/0.005=2000

总铬:10/0.04=250

总砷:10/0.02=500

总铅:10/0.025=400

总银:10/0.02=500

2

第二步,对第一类水污染物污染当量数排序(每一排放口的应税水污染物按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税)

总汞(20000)>总镉(2000)>总砷(500)=总银(500)>总铅(400)>总铬(250)

选取前五项污染物

3

第三步,计算第一类水污染物应纳税额

总汞:20000×1.4=28000(元)

总镉:2000×1.4=2800(元)

总砷:500×1.4=700(元)

总银:500×1.4=700(元)

总铅:400×1.4=560(元)

4

第四步,计算第二类水污染物的污染当量数

悬浮物(SS):10/4=2.5

总有机碳(TOC):10/0.49=20.41(《应税污染物和当量值表》中,对同一排放口中的化学需氧量、生化需氧量和总有机碳,只征收一项。按三者中污染当量数最高的一项收取)

挥发酚:10/0.08=125

氨氮:10/0.8=12.5

5

第五步,对第二类水污染物污染当量数排序(每一排放口的应税水污染物按照污染当量数从大到小排序,对其他类水污染物按照前三项征收环境保护税。)

挥发酚(125)>总有机碳(20.41)>氨氮(12.5)>悬浮物(2.5)

6

第六步,计算第二类水污染物应纳税额

挥发酚:125×1.4=175(元)

总有机碳:20.41×1.4=28.57(元)

氨氮:12.5×1.4=17.5(元)

2

大气污染物环保税计算案例

某企业8月向大气直接排放二氧化硫、氟化物各10千克,一氧化碳、氯化氢各100千克,假设大气污染物每污染当量税额按《环境保护税税目税额表》最低标准1.2元计算,这家企业只有一个排放口,计算企业8月大气污染物应缴纳的环境保护税。(注:相应污染物的污染当量值分别为0.95、0.87、16.7、10.75(单位:千克)。)

1

第一步,计算各污染物的污染当量数

二氧化硫:10/0.95=10.53

氟化物:10/0.87=11.49

一氧化碳:100/16.7=5.99

氯化氢:100/10.75=9.3

2

第二步,按污染物的污染当量数排序(每一排放口或者没有排放口的应税大气污染物,对前三项污染物征收环境保护税)

氟化物(11.49)>二氧化硫(10.53)>氯化氢(9.3)>一氧化碳(5.99 )

选取前三项污染物

3

第三步,计算应纳税额

氟化物:11.49×1.2=13.79(元)

二氧化硫:10.53×1.2=12.63(元)

氯化氢:9.3×1.2=11.16(元)

3

固体废物环保税计算案例

假设某企业8月产生尾矿1000吨,其中综合利用的尾矿300吨(符合国家和地方环境保护标准),在符合国家和地方环境保护标准的设施贮存200吨,计算这家企业8月尾矿应缴纳的环境保护税。

(1000-300-200)×15=7500(元)

4

噪声污染环保税计算方法

应税噪声按照超过国家规定标准的分贝数确定(如下图所示)

备注:

1.一个单位边界上有多处噪声超标,根据最高一处超标声级计算应纳税额;当沿边界长度超过100米有两处以上噪声超标,按照两个单位计算应纳税额。

2.一个单位有不同地点作业场所的,应当分别计算应纳税额,合并计征。

3.昼、夜均超标的环境噪声,昼、夜分别计算应纳税额,累计计征。

4.声源一个月内超标不足15天的,减半计算应纳税额。

5.夜间频繁突发和夜间偶然突发厂界超标噪声,按等效声级和峰值噪声两种指标中超标分贝值高的一项计算应纳税额。

二、不/免征环境保护税的情况

不需缴纳环境保护税的纳税人:

向依法设立的污水集中处理、生活垃圾集中处理场所排放应税污染物的,在符合国家和地方环境保护标准的设施、场所贮存或者处置固体废物的,不属于直接向环境排放污染物,不用缴纳环境保护税。

可免征环境保护税的纳税人:

《中华人民共和国环境保护税法》第十二条下列情形,暂予免征环境保护税:

(一)农业生产(不包括规模化养殖)排放应税污染物的;

(二)机动车、铁路机车、非道路移动机械、船舶和航空器等流动污染源排放应税污染物的;

(三)依法设立的城乡污水集中处理、生活垃圾集中处理场所排放相应应税污染物,不超过国家和地方规定的排放标准的;

(四)纳税人综合利用的固体废物,符合国家和地方环境保护标准的;

(五)国务院批准免税的其他情形。

前款第五项免税规定,由国务院报全国人民代表大会常务委员会备案。

环境保护税纳税申报计算表(噪声适用)

环境保护税纳税申报计算表 (噪声适用) 税款所属期:自年月日至年月日 纳税人名称:统一社会信用代码(纳税人识别号): 1.本表适用于污染物为噪声的申报计算。 2.第1栏“月份”:按税款所属期进行分月填报,如1月、2月、3月等。 3.第2栏“税源编号”:纳税人申报时无需填写,由税务机关的征管系统根据纳税人的排放口信息赋予编号。 4.第3栏“噪声源名称”:指产生噪声源的单位名称,如某厂区等。 5.第4栏“噪声源位置”:指纳税人边界噪声源位置描述。 6.第5栏“噪声时段”:填写产生噪声的时段,具体为:昼间(6时-22时),夜间(22时-次日6时)。 7.第6栏“监测分贝数”:根据纳税人实际监测数据据实填报。昼间填写等效声级,夜间频繁突发和夜间偶然突发厂界超标噪声,按照等效声级和峰值噪声两者中的较高者确定。 8.第7栏“标准限值”:按所属噪声功能区的应执行标准填报。 9.第8栏“超标分贝数”:超标分贝数=监测分贝数-标准限值。 10.第9栏“污染物名称”:按照《环境保护税税目税额表》的税目小类和计税单位确定,根据“超标分贝数”具体填报“工业噪声超标1-3分贝”、“工业噪声超标4-6分贝”、“工业噪声超标7-9分贝”、“工业噪声超标10-12分贝”、“工业噪声超标13-15分贝”、“工业噪声超标16分贝以上”。 11.第10栏“超标天数”:填写实际超标的天数。 12.第11栏“超标天数系数”:当月超标天数不足15天的,为0.5;大于或等于15天的为1。

13.第12栏“两处以上噪声超标”:按照沿边界实际长度和超标情况,填报是或否 14.第13栏“边界超标系数”:当沿边界长度超过100米有两处以上噪声超标时,填写2;其余情况填写1。 15.第14栏“计税依据”:分昼、夜分别确定超标及计算的计税依据。昼间(夜间)计税依据=超标天数系数×边界超标系数

环保税污染物当量值.docx

环保税污染物当量值 、第一类水污染物污染当量值 污染物污染当量值(千克)1.总汞0.0005 2?总镉0.005 3?总铬0.04 4.六价铬 0.02 5.总砷0.02 6.总铅0.025 7.总镍0.025 8.苯并(a)芘0.0000003 9?总铍0.01 10.总银0.02 二、第二类水污染物污染当量值 污染物污染当量值(千克) 11.悬浮物(SS)4 12.生化需氧量(B0D5)0.5 13.化学需氧量(COD)1 14.总有机碳(ToC)0.49 15.石油类0.1 16.动植物油0.16 17.挥发酚0.08 18.总氰化物0.05 19.硫化物0.125 20.氨氮0.8 21.氟化物0.5 22.甲醛0.125 23.苯胺类0.2 24.硝基苯类0.2 25.阴离子表面活性剂(LAS)0.2

26 .总铜 0.1 27.总锌 0.2 28 .总锰 0.2 29.彩色显影剂(CD-2) 0.2 30.总磷0.25 31.元素磷(以P计)0.05 32.有机磷农药(以P计)0.05 33.乐果0.05 34 .甲基对硫磷0.05 35.马拉硫磷0.05 36.对硫磷0.05 37.五氯酚及五氯酚钠(以五氯酚计)0.25 38 .三氯甲烷0.04 39.可吸附有机卤化物(AoX)(以Cl计)0.25 40.四氯化碳0.04 41.三氯乙烯0.04 42.四氯乙烯0.04 43.苯0.02 44.甲苯0.02 45.乙苯0.02 46.邻一二甲苯0.02 47.对一二甲苯0.02 48.间一二甲苯0.02 49.氯苯0.02 50.邻二氯苯0.02 51.对二氯苯0.02 52.对硝基氯苯0.02 53.2.4 —二硝基氯苯0.02 54.苯酚0.02 55 .间一甲酚0.02 56.2.4 —二氯酚0.02 57.2.4.6-三氯酚0.02

环境保护税应怎样计算缴纳

环境保护税应怎样计算缴纳 《中华人民共和国环境保护税法》已于2018年1月1日起施行。环境保护税法将直接向环境排放应税污染物的企业事业单位和其他生产经营者确定为纳税人,将大气污染物、水污染物、固体废物和噪声四类污 案例1100千克。甘肃省大气污染物适用税额为1.2元/每污染当量。这家企业只有一个排放口,计算该企业1月大气污染物应缴纳的环境保护税。0.95、0.87、16.7、10.75分别为相应污染物的污染当量值(单位:千克)。 第一步,计算各污染物的污染当量数(单位:千克) 二氧化硫:10/0.95=10.53 氟化物:10/0.87=11.49

一氧化碳:100/16.7=5.99 氯化氢:100/10.75=9.3 第二步,按污染物的污染当量数排序 氟化物(11.49)>二氧化硫(10.53)>氯化氢(9.3)>一氧化碳(5.99) , 应税水污染物污染当量数=该污染物排放量/该污染物的污染当量值 案例2:某企业2018年1月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。甘肃省水污染物适用税额为1.4元/每污染当量。计算该企业1月水污染物应缴纳的环境保护税。0.0005、0.005、0.04、0.02、0.025、0.02分别为第一类水污染物的污染当量值;4、0.49、0.08、0.8分别为第二类水污染物的污染当量值(单位:千克)。

第一步,计算第一类水污染物的污染当量数(单位:千克)总汞:10/0.0005=20000 总镉:10/0.005=2000 总铬:10/0.04=250 总砷: 总铅: 总银: 总汞( 总汞: 总镉: 总砷: 总银: 总铅:400×1.4=560 第四步,计算第二类水污染物的污染当量数(单位:千克)悬浮物(SS):10/4=2.5 总有机碳(TOC):10/0.49=20.41

环保税详解及案例分析

自从3月28号晚上公布了减税的消息后,很多人一直没有搞懂是否取消17%和11%税率,现在有了明确的答复:5月1日17%税率取消,增值税三档税率为16% 10% 6% 从2018年5月1日起,实施以下深化增值税改革征收标准如下: 税改主要目的 一是适当降低税率水平。 二是统一增值税小规模纳税人标准。 三是退还部分企业的留抵税额。 这一次的增值税税改,是在营改增后重大的完善,这为未来的税收打下了基础,彻底颠覆了税收。 4月1日进入环境保护税开征后首个征期。当天上午,巴斯夫新材料有限公司的财务人员从上海市浦东新区地税局工作人员手中接过该市开出的首张环境保护税税票,这也是我国环境保护税开征后开出的首张税票。各税务机关统计,初步即将有24万户纳入环境保护税系统(一户一个会计,那就是24万个会计工作都要增加一个税收的活了)注:税收财务人员不用担心,初步征收此税,财政部和环保部门肯定会辅助报税。关于计算,我们怎么得手 关于税收直接就上导图了,后面对应的四个例题是对应的四个征收对象。 1、大气污染物例题 某企业2018年4月向大气直接排放二氧化硫、氟化氢各10千克,一氧化碳、氟化氢100千克。甘肃省大气污染物适用税额为元/每污染当量。这家企业只有一个排放口,计算该企业1月大气污染物应缴纳的环境保护税,、、、分别为响应污染物的污染当量值(单位:千克)。 第一步,计算各污染物的污染当量数(单位:千克) 二氧化硫:10/=,

氟化物:10/=, 一氧化碳:100/=, 氯化氢:100/= 第二步,按污染物的污染当量数排序 氟化物()>二氧化硫>氯化氢>一氧化碳 ) 第三步,计算应纳税额(单位:元) 氟化物:×= 二氧化硫:×= 氯化氢:×= 2、水污染物例题 某企业2018年1月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。甘肃省水污染物适用税额为元/每污染当量。计算该企业1月水污染物应缴纳的环境保护税。、、、、、分别为第一类水污染物的污染当量值;4、、、分别为第二类水污染物的污染当量值(单位:千克)。 第一步,计算第一类水污染物的污染当量数(单位:千克) 总汞:10/=20000 总镉:10/=2000 总铬:10/=250 总砷:10/=500 总铅:10/=400 总银:10/=500 第二步,对第一类水污染物污染当量数排序 总汞(20000)>总镉(2000)>总砷(500)=总银(500)>总铅(400)>总铬(250)

环境保护税纳税申报计算表

环境保护税纳税申报计算表 (大气污染物适用) 税款所属期:自年月日至年月日 纳税人名称:统一社会信用代码(纳税人识别号):

填表说明: 1.本表适用于污染物为大气污染物的申报计算。 2.第1栏“月份”:按税款所属期进行分月填报,如1月、2月、3月等。 3.第2栏“税源编号”:纳税人申报时无需填写,由税务机关的征管系统根据纳税人的排放口信息赋予编号。 4.第3栏“排放口名称”:填写每一排放口对应的具体名称,与《环境保护税基础信息采集表》中填写的名称一致。 5.第4栏“污染物名称”:根据《应税污染物和当量值表》的污染物名称填写,按照同一排放口污染当量数从大到小排序,取前三项污染物填报。各省、自治区、直 辖市另有规定的按其规定填写。 6.第5栏“污染物排放量计算方法”:根据纳税人每一污染物名称填写其实际使用的计算方法,包括自动监测、监测机构监测、排污系数和物料衡算,应与《环境保 护税基础信息采集表》中的计算方法一致。 7.第6栏“废气排放量”:采用自动监测、监测机构监测时填写。采用自用监测方式时,按照实际监测出的废气排放量填报;采用监测机构监测方式时,按照实际排放量填写; 8.第7栏“实测浓度值”:采用自动监测、监测机构监测时填写。根据实际监测填写月均值。 9.第8栏“计算基数”:污染物排放量计算方法为排污系数法时填写。按照排污系数法规则填写产品产量值或者原材料耗用值。 10.第9栏“产污系数”:污染物排放量计算方法为排污系数法排污系数为空时填报。满足《中华人民共和国环境保护税法实施条例》第十九条条件时,按《污染源普 查产排污系数手册》或各省环保部门确定的产污系数填报,应与《环境保护税基础信息采集表》中相关内容一致。同一排放口同一污染物需采用2个以上产(排)污系数的,分多行分别计算填写。 11.第10栏“排污系数”:污染物排放量计算方法为排污系数法时填报。《污染源普查产排污系数手册》或各省环保部门确定的排污系数填报,应与《环境保护税基础 信息采集表》中相关内容一致。同一排放口同一污染物需采用2个以上产(排)污系数的,分多行分别计算填写。 12.第11栏“污染物排放量”:使用自动监测,污染物排放量按照监测数据据实填写;使用监测机构监测方法的,污染物排放量=废气排放量×实测浓度值÷100;使用 排污系数的,污染物排放量=计算基数×排污系数或污染物排放量=计算基数×产污系数;使用物料衡算方法的,据实填写污染物排放量,并提供相关来源数据支撑,计算过程留档备查。 13.第12栏“污染当量值”:根据《应税污染物和当量值表》确定填写。 14.第13栏“污染当量数”:污染当量数=污染物排放量÷污染当量值。

中国环保税收政策

中国环保税收政策 一、我国关于环境保护的税费政策现状 以下几个方面 (一)鼓励节约资源,防止污染的相关税收政策 1、资源税.我国现行资源税是对在我国境内开采应税矿产品以及生产 盐的单位和个人,就其因自然资源和开采条件差异而形成的级差收入 征收的一种税,具体税目包括:原油、天然气、煤炭、其它非金属矿 原矿、黑色金属矿原矿、有色金属矿原矿、盐,实行定额税率.即使2007年以来,焦煤资源税适用税额和铅锌矿石等税目资源税适用税额 都实行了上调,但长期以来我国的资源税仅仅针对部分不可再生资源 所获得的收益征收,一直都被作为一种调节级差收入的手段,在政策 制定执行过程中,其环境保护功能往往被忽略,过低的资源价格驱使 企业不重视资源开采使用的效率.同时,又因为资源税收人绝大多数归 地方,过度开发、资源浪费现象受到地方政府的默许,这反而加剧了 生态环境的恶化 2、消费税.我国消费税征收范围涉及五类消费品,其中对环境造成污 染的有鞭炮、焰火、汽油、柴油以及摩托车、小汽车等.2006年4月,国家对消费税作出重大调整,对航空煤油、石脑油、溶剂油、润滑油、燃料油开征消费税,扩大石油制品的消费税征收范围.同时,将游艇、 木制一次性筷子和实木地板纳入征税范围.不过我们生活中对生态环境 有害的产品远不止这些,比如塑料袋及其它包装材料、化学溶剂、一 次性餐饮用品、洗涤用品,都会不同水准带来环境污染.所以,从抑制 对环境造成破坏的特定消费品消费角度讲,现行消费税征收范围有些 窄了 3、车辆购置税和车船使用税.近年来,国内各种交通车辆数目剧增, 排放的尾气对环境造成了极大的污染,同时也消耗了大量燃料能源.鉴 于此,我国对在境内购置汽车、摩托车、电车、农用运输车和挂车征

环境保护税应纳税额的计算

环境保护税应纳税额的计算 我国当前的环境保护税采用的是从量定额征收。以大气污染物、水污染物、固体废物和噪声四类污染物为征税对象。一方面,环境保护税针对同一危害程度的污染因子按照排放量征税,排放越多,征税越多;另一方面,环境保护税针对不同危害程度的污染因子设置差别化的污染当量值,实现对高危害污染因子多征税。 一、应税污染物的计税依据 (一)应税大气污染物的计税依据 应税大气污染物按照污染物排放量折合的污染当量数确定计税依据。 所谓污染当量,是指根据污染物或者污染排放活动对环境的有害程度以及处理的技术经济性,衡量不同污染物对环境污染的综合性指标或者计量单位。同一介质相同污染当量的不同污染物,其污染程度基本相当。 应税大气污染物的污染当量数,以该污染物的排放量除以该污染物的污染当量值计算。每种应税大气污染物的具体污染当量值,依照环境保护税法所附《应税污染物和当量值表》执行。 应税大气污染物的污染当量=应税大气污染物的排放量÷应税大气污染物的污染当量值应税大气污染物纳税人,每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收环境保护税。 特别强调,纳税人有下列情形之一的,以其当期应税大气污染物、水污染物的产生量作为污染物的排放量: 1.未依法安装使用污染物自动监测设备或者未将污染物自动监测设备与环境保护主管部门的监控设备联网; 2.损毁或者擅自移动、改变污染物自动监测设备; 3.篡改、伪造污染物监测数据; 4.通过暗管、渗井、渗坑、灌注或者稀释排放以及不正常运行防治污染设施等方式违法排放应税污染物; 5.进行虚假纳税申报。 (二)应税水污染物的计税依据 应税水污染物按照污染物排放量折合的污染当量数确定计税依据。

环境保护税网上办税操作指引

环境保护税网上办税操作 指引 Prepared on 22 November 2020

环境保护税网上办税操作指引申报流程: 1、采用自动监测、监测机构监测、排污系数和物料衡算法计算污染物排放量的纳税人:环境保护税基础信息采集(首次申报或信息有变动时)环境保护税纳税申报表(A类) 2、采用抽样测算计算方法申报的纳税人:环境保护税基础信息采集(首次申报或信息有变动时)环境保护税纳税申报表(B类) 3、按次申报的纳税人:环境保护税纳税申报表(B类) 1.1环境保护税基础信息采集 一、业务概述 在中华人民共和国领域和中华人民共和国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人。 本业务适用于除按次申报外,首次申报环境保护税的纳税人应同时填报《环境保护税基础信息采集表》,包括1张主表和4张附表,用于采集纳税人与环境保护税相关的基础信息。纳税人与环境保护税相关的基础信息发生变化的,应及时向主管税务机关办理变更手续。 二、业务流程(节点及岗位) 纳税人网上采集 三、系统操作

“税费申报—其他税费申报—环境保护税基础信息采集” (一)采集主表 输入主表信息。有排污许可证等外部交换信息的,可在“税源 双击一条排放口税源信息,带 生成排放口税源编号并提示“保存成功,请采集对应污染物的附表信 息, (二)采集附表 适用产排污系数方法计算应税污染物的,在主附表树选择“产 已采集大气或水污染物排放口的,在主附表树选择“大气、水污染物基础信息采集 主表“主要污染物类别”勾选固体废物的,在主附表树选择“固体废物基础信息采集表”,输入基本情况,在“固体废物产生情况”栏点 位处理固体废物的,在“固体废物污染防治措施”栏或“接受或转

环保税的征税范围是什么

环保税的征税范围是什么? 内容来源网络,由“深圳机械展(11万㎡,1100多家展商,超10万观众)”收集整理!更多cnc加工中心、车铣磨钻床、线切割、数控刀具工具、工业机器人、非标自动化、数字化无人工厂、精密测量、数控系统、3D打印、激光切割、钣金冲压折弯、精密零件加工等展示,就在深圳机械展 环保税纳税义务人 环保税的纳税义务人是在中华人民共和国领域和中华人民共和国管辖的其 他海域直接向环境排放应税污染物的企业事业单位和其他生产经营者。 应税污染物:《环境保护税法》所附《环境保护税税目税额表》、《应税污染物和当量值标》所规定的大气污染物、水污染物、固体废物和噪声。 哪些企业要交环保税? 根据《中华人民共和国环境保护税法》规定,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人,应当缴纳环境保护税。但有下列情形之一的,不属于直接向环境排放污染物,不缴纳相应污染物的环境保护税: (一)企业事业单位和其他生产经营者向依法设立的污水集中处理、生活垃圾集中处理场所排放应税污染物的;

(二)企业事业单位和其他生产经营者在符合国家和地方环境保护标准的设施、场所贮存或者处置固体废物的。 环境保护税法的总体思路是由“费”改“税”,即按照“税负平移”原则,实现排污费制度向环保税制度的平稳转移。法律将“保护和改善环境,减少污染物排放,推进生态文明建设”写入立法宗旨,明确“直接向环境排放应税污染物的企业事业单位和其他生产经营者”为纳税人,确定大气污染物、水污染物、固体废物和噪声为应税污染物。 在税收征管方面,环境保护费改税后,征收部门由环保部门改为税务机关,环保部门配合,确定了“企业申报、税务征收、环保监测、信息共享”的税收征管模式。同时,环境保护税收入全部作为地方税收入,纳入一般公共预算。 上述征税的范围,可以说是包括了大部分制造业;

环保税计算案例

计算案例1: 砖厂 某砖厂设计年产量为3000万块/年,1月份产量为200万块,1月份共生产25天。1月份监测报告显示: 表1 窑炉废气监测结果 表2 砖厂厂界噪声监测结果 二氧化硫污染当量值为0.95kg,氮氧化物污染当量值为0.95kg,烟尘污染当量值为2.18kg

则该砖厂1月份烟气总排放量=32484m3/h×24h/d×25d=19490400m3 二氧化硫排放量=19490400×20×10-6kg=389.8kg 氮氧化物排放量=19490400×17×10-6kg=331.3kg 烟尘排放量=19490400×5×10-6kg=97.5kg 1月份废气污染当量=389.8÷0.95+331.3÷0.95+97.5÷2.18=803.8 则该砖厂1月份废气应纳税额=803.8×2.4=1929.12元 因该砖厂厂界东噪声超标5dB,厂界南噪声超标3dB,根据《环境保护税法》附表1,超 标1-3分贝为每月350元,超标4-6分贝为每月700元,一个单位边界上有多处噪声超标,根据最高一处超标声级计算应纳税额;当沿边界长度超过100米有两处以上噪声超标,按 照两个单位计算应纳税额。 该砖厂1月份应纳噪声超标税额=700元×2=1400元 则该砖厂1月份应纳环境保护税额=1929.12元+1400元=3329.12元 计算案例2: 采石场 某采石场1月份生产14天,共生产碎石3000吨,其1月份监测报告如下:

表1 噪声监测结果 该采石场厂界东面噪声超标8.6分贝,根据《环境保护税法》附表1,超标7-9分贝为每月1400元,则该采石场1月份应纳税额=1400÷2=700元 因环保部2017年12月27日发布的《关于发布计算污染物排放量的排污系数和物料衡算方法 的公告》(公告 2017年第81号)中《纳入排污许可管理的火电等17个行业污染物排放 量计算方法(含排污系数、物料衡算方法)(试行)》及《未纳入排污许可管理行业适用 的排污系数、物料衡算方法(试行)》无碎石场废气排放有关系数,暂不计算碎石场废气 排放量。 计算案例3: 医院 根据《环境保护税法》 第四条?有下列情形之一的,不属于直接向环境排放污染物,不缴纳相应污染物的环境保 护税: (一)企业事业单位和其他生产经营者向依法设立的污水集中处理、生活垃圾集中处 理场所排放应税污染物的; (二)企业事业单位和其他生产经营者在符合国家和地方环境保护标准的设施、场所 贮存或者处置固体废物的。 附表2第四项 医院废水经处理后排放至城市污水处理厂的不再征收污水排污费,如县城的人民医院、

环境保护税网上办税操作指引

环境保护税网上办税操作指引申报流程: 1、采用自动监测、监测机构监测、排污系数和物料衡算法计算污染物排放量的纳税人:环境保护税基础信息采集(首次申报或信息有变动时)→环境保护税纳税申报表(A类) 2、采用抽样测算计算方法申报的纳税人:环境保护税基础信息采集(首次申报或信息有变动时)→环境保护税纳税申报表(B类) 3、按次申报的纳税人:环境保护税纳税申报表(B类) 1.1环境保护税基础信息采集 一、业务概述 在中华人民共和国领域和中华人民共和国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者为环境保护税的纳税人。 本业务适用于除按次申报外,首次申报环境保护税的纳税人应同时填报《环境保护税基础信息采集表》,包括1张主表和4张附表,用于采集纳税人与环境保护税相关的基础信息。纳税人与环境保护税相关的基础信息发生变化的,应及时向主管税务机关办理变更手续。 二、业务流程(节点及岗位) 纳税人网上采集 三、系统操作 “税费申报—其他税费申报—环境保护税基础信息采集” (一)采集主表

输入主表信息。有排污许可证等外部交换信息的,可在“税源信息”栏点击 →双击一条排放口税源信息,带出环保税税源信息采集表,将数 → →点 ,请采集对应污染物的 附表信息,否则无法进行申报”→ (二)采集附表 适用产排污系数方法计算应税污染物的,在主附表树选择“产排污系数基础 信息采集表”→已采集大气或水污染物排放口的,在主附表树选择“大气、水污染物基础信息采集表”,将已带出的外部交换信息补充 →主表“主要污染物类别”勾选固体废物的,在主附表树选择“固体 废物基础信息采集表” 输入固体废物信息,有合规污染防治措施或接受或转出外单位处理固体废物的, →已采集噪声排放口的,在主附表树 选择“噪声基础信息采集表” (三)数据变更及作废 未申报的应税污染物,删除信息;未申报的排放口,可在主表双击打开环保税税源信息采集表,修改有效期起止;未申

环境保护税填报说明

目录 1. 功能概述 (1) 2. 环境保护税采集 (1) 2.1. 大气、水污染物基础信息采集表 (4) 2.2. 噪声基础信息采集表 (7) 2.3. 固体废物基础信息采集表 (7) 2.4. 产排污系数基础信息采集表 (9) 3. 环境保护税申报表A (10) 3.1. 主表 (10) 3.2. 附表一(大气污染物适用) (10) 3.3. 附表二(水污染物适用) (12) 3.4. 附表三(固体废物适用) (13) 3.5. 附表四(噪声适用) (14) 3.6. 附表五(减免税明细) (14) 4. 环境保护税申报表B (16)

1.功能概述 12366电子税务局新增环境保护税申报功能,为纳税人提供环境保护税的采集、申报工作。 2.环境保护税采集 环境保护税的纳税义务人的相关基础信息发生变更时,应在下次纳税申报时,填报变更后的《环境保护税基础信息采集表》及相关附表; 系统通过税源信息采集和税源信息维护,实现对税源信息的报送和税源信息的变更。 登录电子税务局选择-申报纳税-地税申报-环境保护税申报-环境保护税采集-进入功能页面,进入功能时,若纳税人存在跨区税源信息时,需要先选择纳税人主体: 确定纳税人主体后:

选择主附表树,进行填写。(纳税人根据企业实际情况选择采集表进行采集,本文档描述所有采集表操作方法) 社会信用代码(纳税人识别号)、纳税人名称自动带出不可修改。 主要污染物类别,多选: 是否存在海洋工程,默认为否不可修改: 点击增行增加一行空白行;双击目标行进行编辑,包括新增行和录入行: 1.排污许可证副本编号,“是否取得排污许可证”为“是”的,该项为必录项;

环境保护税基础知识及各地税额标准

环境保护税基础知识及各地税额标准 《中华人民共和国环境保护税法》(以下简称环保税法)已于2018年1月1日起施行。根据该法,应税大气污染物的税额幅度为每污染当量元至12元。在10倍的较大空间内,具体税额可由各地在法定税额幅度内确定。环保税主要具备两个功能,一是把污染控制在更加合理的范围内;二是补偿污染产生的社会成本。污染物因种类、地点以及时间等因素的不同,所产生的社会成本也是不一样的。因此,不同区域会选择不同税额,同一区域在税额设定上也会有不同的分档或分类。以北京为例,其经济发展水平比较高,污染产生的社会成本大,因而环保税额也会较高。各个地方都在积极运用法律给予地方的授权,有效地根据各自环境承载能力、污染物排放现状和经济社会生态发展目标要求来细化环保税政策、调整税率,这也符合环保税立法初衷。 北京市应税大气污染物适用税额标准为每污染当量12元,按法定幅度“顶格”执行。从目前各地发布的方案来看,环保税税额标准相对较高的有上海、天津、河北、山东等地。以应税大气污染物适用税额标准为例,河北按照国家规定最低标准的8倍、5倍、4倍执行;上海二氧化硫、氮氧化物的税额标准分别为每污染当量元和元;山东二氧化硫、氮氧化物每污染当量6元。与此形成鲜明对比的是,另一些地方则按照法定最低限额征收,比如陕西、青海、甘肃、宁夏、新疆等地,多集中于西部地区。湖南、四川、贵州、山西等地的税额标准比最低限额略高,如山西大气污染物适用税额为每污染当量元。 一、10个环保税的专用名词 1、企业事业单位和其他生产经营者 环境保护税的纳税人包括企业事业单位和其他生产经营者,其他生产经营者指个体工商户和其他组织。 2、应税污染物

环境保护税的概述

环境保护税的概述 一、环境保护税的产生与发展 环境保护税(Environmental protection tax)是由英国经济学家庇古最先提出的,他的观点已经为西方发达国家普遍接受。荷兰是征收环境保护税比较早的国家,为环境保护设计的税收主要包括燃料税、噪音税、水污染税等,其税收政策已为不少发达国家研究和借鉴。此外,1984年意大利开征了废物回收费用,作为地方政府处置废物垃圾的资金来源,法国开征森林砍伐税,欧盟开征了碳税。这些环境税收手段加强了环保工作的力度,取得了显著的社会效益和经济效益。 我国1979年开始确立排污费制度,排污费制度对于防止环境污染发挥了重要作用,但与税收制度相比,排污费制度存在执法刚性不足、地方政府和部门干预等问题,因此有必要进行环境保护费改税。环境保护税法的总体思路是由“费”改“税”,即按照“税负平移”原则,实现排污费制度向环保税制度的平稳转移。 2016年12月25日,十二届全国人大常委会第二十五次会议表决通过了《中华人民共和国环境保护税法》,将于2018年1月1日起实施。本法施行之日起,依照本法规定征收环境保护税,不再征收排污费。这是中央提出落实“税收法定”原则要求后,全国人大常委会审议通过的第一部单行税法。《中华人民共和国环境保护税法》的实施,是落实十九大提出“坚持节约资源和保护环境的基本国策”的重大举措。环境保护税的开征有利于全国企业加快转型升级和转变发展方式,有利于推进全国生态环境保护和生态文明先行区建设,实现人与自然和谐的可持续发展。 二、环境保护税的概念及特点 (一)环境保护税的概念 环境保护税是在我国领域和我国管辖的其他海域,直接向环境排放应税污染物的企业事业单位和其他生产经营者征收的一种特定行为税。应税污染物,是指本法所附《环境保护税税目税额表》、《应税污染物和当量值表》规定的大气污染物、水污染物、固体废物和噪声。制定环境保护税法的根本目的是为了保护和改善环境,减少污染物排放,推进生态文明建设。为了调动地方政府的积极性,环境保护税开征之后,环境保护税收入全部作为地方税收入,纳入一般公共预算。 (二)环境保护税的特点

环境保护税应怎样计算缴纳

环境保护税应怎样计算缴纳 《中华人民共与国环境保护税法》已于2018年1月1日起施行。环境保护税法将直接向环境排放应税污染物的企业事业单位与其她生产经营者确定为纳税人,将大气污染物、水污染物、固体废物与噪声四类污染物列为征税对象。对税务机关与纳税人来说,该如何依法计算缴纳环境保护税? 一、应税大气污染物问题 环境保护税法第八条规定,应税大气污染物、水污染物的污染当量数,以该污染物的排放量除以该污染物的污染当量值计算。每种应税大气污染物、水污染物的具体污染当量值,依照本法所附《应税污染物与当量值表》执行。 第九条第一款规定,每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收环境保护税。 第十一条第(一)项规定,应税大气污染物的应纳税额为污染当量数乘以具体适用税额。 计算方式:应税大气污染物的应纳税额=污染当量数(前三项)×具体适用税额 应税大气污染物污染当量数=该污染物排放量/该污染物的污染当量值 案例1:某企业2018年1月向大气直接排放二氧化硫、氟化物各10千克,一氧化碳、氯化氢各100千克。甘肃省大气污染物适用税额为1、2元/每污染当量。这家企业只有一个排放口,计算该企业1月大气污染物应缴纳的环境保护税。0、95、0、87、16、7、10、75分别为相应污染物的污染当量值(单位:千克)。 第一步,计算各污染物的污染当量数(单位:千克) 二氧化硫:10/0、95=10、53 氟化物:10/0、87=11、49 一氧化碳:100/16、7=5、99 氯化氢:100/10、75=9、3

第二步,按污染物的污染当量数排序 氟化物(11、49)>二氧化硫(10、53)>氯化氢(9、3)>一氧化碳(5、99 ) 第三步,计算应纳税额(单位:元) 氟化物:11、49×1、2=13、79 二氧化硫:10、53×1、2=12、63 氯化氢:9、3×1、2=11、16 二、应税水污染物问题 环境保护税法第九条第二款规定,每一排放口的应税水污染物,按照本法所附《应税污染物与当量值表》,区分第一类水污染物与其她类水污染物,按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税,对其她类水污染物按照前三项征收环境保 护税。 第十一条第(二)项规定,应税水污染物的应纳税额为污染当量数乘以具体适用税额。 计算方式:应税水污染物的应纳税额=污染当量数(第一类前五项、其她类前三项)×具体适用税额 应税水污染物污染当量数=该污染物排放量/该污染物的污染当量值 案例2:某企业2018年1月向水体直接排放第一类水污染物总汞、总镉、总铬、总砷、总铅、总银各10千克。排放第二类水污染物悬浮物(SS)、总有机碳(TOC)、挥发酚、氨氮各10千克。甘肃省水污染物适用税额为1、4元/每污染当量。计算该企业1月水污染物应缴纳的环境保护税。0、0005、0、005、0、04、0、02、0、025、0、02分别为第一类水污染物的污染当量值;4、0、49、0、08、0、8分别为第二类水污染物的污染当量值(单位:千克)。 第一步,计算第一类水污染物的污染当量数(单位:千克) 总汞:10/0、0005=20000 总镉:10/0、005=2000 总铬:10/0、04=250 总砷:10/0、02=500

环境保护税基础知识及各地税额标准

环境保护税基础知识及各地税额标准《中华人民共和国环境保护税法》(以下简称环保税法)已于2018年1月1日起施行。根据该法,应税大气污染物的税额幅度为每污染当量1.2元至12元。在10倍的较大空间内,具体税额可由各地在法定税额幅度内确定。环保税主要具备两个功能,一是把污染控制在更加合理的范围内;二是补偿污染产生的社会成本。污染物因种类、地点以及时间等因素的不同,所产生的社会成本也是不一样的。因此,不同区域会选择不同税额,同一区域在税额设定上也会有不同的分档或分类。以北京为例,其经济发展水平比较高,污染产生的社会成本大,因而环保税额也会较高。各个地方都在积极运用法律给予地方的授权,有效地根据各自环境承载能力、污染物排放现状和经济社会生态发展目标要求来细化环保税政策、调整税率,这也符合环保税立法初衷。 北京市应税大气污染物适用税额标准为每污染当量12元,按法定幅度“顶格”执行。从目前各地发布的方案来看,环保税税额标准相对较高的有上海、天津、河北、山东等地。以应税大气污染物适用税额标准为例,河北按照国家规定最低标准的8倍、5倍、4倍执行;上海二氧化硫、氮氧化物的税额标准分别为每污染当量6.65元和7.6元;山东二氧化硫、氮氧化物每污染当量6元。与此形成鲜明对比的是,另一些地方则按照法定最低限额征收,比如陕西、青海、甘肃、宁夏、新疆等地,多集中于西部地区。湖南、四川、贵州、山西等地的税额标准比最低限额略高,如山西大气污染物适用税额为每污染当量1.8元。 一、10个环保税的专用名词 1、企业事业单位和其他生产经营者

环境保护税的纳税人包括企业事业单位和其他生产经营者,其他生产经营者指个体工商户和其他组织。 2、应税污染物 环境保护税是对直接向环境排放应税污染物征收的一种税,应税污染物包括大气污染物、水污染物、固体废物和噪声。 3、污染当量值 污染当量值表示了不同污染物或污染排放量之间的污染危害和处理费用的相对关系,就水污染来说,以水污染物当量为基准,对其他污染物的有害程度、对生物体的毒性以及处理的费用等进行研究和测算,结果是排放0.0005千克汞产生的污染危害和相应的处理费用基本相等或等值,也就是污水中汞污染当量值是0.0005kg。 4、污染当量 指根据污染物或者污染排放活动对环境的有害程度以及处理的技术经济性,衡量不同污染物对环境污染的综合性指标或者计量单位。大气污染物和水污染物的计税依据按照污染物排放量折合的污染当量数确定。污染当量数以该污染物的排放量除以该污染物的污染当量值计算。 5、排放量 按照下列方法和顺序确定: ①自动监测数据计算 ②监测机构出具的数据 ③按照排污系数、物料衡算方法计算 ④按照省级政府环境保护主管部门规定的抽样测算的方法核定计算。 6、排污系数

环境保护税纳税申报计算表(固体废物适用)

环境保护税纳税申报计算表 (固体废物适用) 税款所属期:年月至年月 纳税人名称:纳税人识别号(统一社会信用代码):

填表说明: 1.本表按月填报,适用于污染物为固体废物的申报计算。 2.第1栏“月份”:按税款所属期进行分月填报,如1月、2月、3月等。 3.第2栏“固体废物类别”:不是“冶炼渣、粉煤灰、炉渣、其他固体废物(含半固态、液态废物)”税目的根据《中华人民共和国环境保护税法》附表一中的固体废物税目填写;是“冶炼渣、粉煤灰、炉渣、其他固体废物(含半固态、液态废物)”税目的,该项依据实际排放的固体废物逐行填写“冶炼渣”、“粉煤灰”、“炉渣”、“其他固体废物(含半固态、液态废物)”。 4.第3栏“固体废物名称”:仅固体废物类别为“其他固体废物(含半固态、液态废物)”的按照省、自治区、直辖市人民政府确定的其他应税固体废物具体名称填写。 5.第4栏“危险废物代码”:仅固体废物类别为“危险废物”的按照《国家危险废物名录》中相应危险废物代码填写。 6.第5栏“本月固体废物的产生量”:按申报单位该固体废物当月实际产生量填报。 7.第6栏“本月固体废物的贮存量”:是合规贮存的本月固体废物量,是填报申报单位当月产生的固体废物在符合环保要求的贮存设施或集中堆存场所内的量。 8.第7栏“本月固体废物的处置量”:是合规处置的本月固体废物量,是填报申报单位当月产生的固体废物中处置符合《一般工业固体废物贮存、处置场污染控制标准》(GB18599-2001)、《危险废物填埋污染控制标准》(GB18598-2001)和《危险废物焚烧污染控制标准》(GB18484-2001)的数量。 9.第8栏“本月应税固体废物排放量”:本月应税固体废物排放量(含本月固体废物综合利用量)=本月固体废物的产生量-本月固体废物的贮存量-本月固体废物的处置量

环境保护税基础知识及各地税额标准

环境保护税基础知识及各 地税额标准 This model paper was revised by the Standardization Office on December 10, 2020

环境保护税基础知识及各地税额标准 《中华人民共和国环境保护税法》(以下简称环保税法)已于2018年1月1日起施行。根据该法,应税大气污染物的税额幅度为每污染当量元至12元。在10倍的较大空间内,具体税额可由各地在法定税额幅度内确定。环保税主要具备两个功能,一是把污染控制在更加合理的范围内;二是补偿污染产生的社会成本。污染物因种类、地点以及时间等因素的不同,所产生的社会成本也是不一样的。因此,不同区域会选择不同税额,同一区域在税额设定上也会有不同的分档或分类。以北京为例,其经济发展水平比较高,污染产生的社会成本大,因而环保税额也会较高。各个地方都在积极运用法律给予地方的授权,有效地根据各自环境承载能力、污染物排放现状和经济社会生态发展目标要求来细化环保税政策、调整税率,这也符合环保税立法初衷。 北京市应税大气污染物适用税额标准为每污染当量12元,按法定幅度“顶格”执行。从目前各地发布的方案来看,环保税税额标准相对较高的有上海、天津、河北、山东等地。以应税大气污染物适用税额标准为例,河北按照国家规定最低标准的8倍、5倍、4倍执行;上海二氧化硫、氮氧化物的税额标准分别为每污染当量元和元;山东二氧化硫、氮氧化物每污染当量6元。与此形成鲜明对比的是,另一些地方则按照法定最低限额征收,比如陕西、青海、甘肃、宁夏、新疆等地,多集中于西部地区。湖南、四川、贵州、山西等地的税额标准比最低限额略高,如山西大气污染物适用税额为每污染当量元。 一、10个环保税的专用名词 1、企业事业单位和其他生产经营者

环境保护税应纳税额计算方程

环境保护税应纳税额计算方程,如下。 1.应税大气污染物的应纳税额为污染当量数乘以具体适用税额,其中按照污染物排放量折合的污染当量数; 污染当量数=该污染物的排放量(单位)÷该污染物的污染当量值(单位) 【例】某纳税人当月排放汞及其化合物1000千克,查询《应税污染物和当量值表》,汞及其化合物污染当量值(千克)为0.0001,适用税额为12元每污染当量,则: 污染当量数=1000千克÷0.0001=10000000 应纳税额=污染当量数╳12=10000000╳12=120000000元(12000万元,很吓人哦)。 备注:以上污染当量数计算方法参考《排污费征收标准管理办法》相关规定,如有《环境保护税法》实施细则有变动,按照《环境保护税法》实施细则计算污染当量数,下同。 2.应税水污染物的应纳税额为污染当量数乘以具体适用税额,其中按照污染物排放量折合的污染当量数;

污染当量数=该污染物的排放量(单位)÷该污染物的污染当量值(单位) (1)一般污染物的污染当量数计算 某污染物的污染当量数=该污染物的排放量(千克)÷该污染物的污染当量值(千克) (2)PH值、大肠菌群数、余氯量的污染当量数计算 某污染物的污染当量数=污水排放量(吨)÷该污染物的污染当量值(吨) (3)色度的污染当量数计算 色度的污染当量数=污水排放量(吨)×色度超标倍数 (4)禽畜养殖业、小型企业和第三产业的污染当量数计算 污染当量数=污染排放特征值÷污染当量值 3.应税固体废物的应纳税额为固体废物排放量乘以具体适用税额;

4.应税噪声的应纳税额为超过国家规定标准的分贝数对应的具体适用税额。

最新环保税法知识测试题及答案资料

环保税法知识测试题及答案 单位:姓名:分数: 一、填空(每题3分,共30分) 1、《中华人民共和国环境保护税法》于起施行,依照该法规定征收环境保护税,不再征收排污费。 3、纳税人应当向的税务机关申报缴纳环境保护税。 4、环境保护税缴纳。不能按固定期限计算缴纳的,可以按次申报缴纳。 5、环境保护税由依照《中华人民共和国税收征收管理法》和本法的有关规定征收管理。 6、主管部门依照本法和有关环境保护法律法规的规定负责对污染物的监测管理。 7、自《环境保护税法》施行之日起,依照本法规定征收环境保护税,不再征收。 8、直接向环境排放应税污染物的企业事业单位和其他生产经营者,除依照本法规定缴纳外,应当对所造成的损害依法承担责任。 9、税务机关应当将纳税人的纳税申报数据资料与交送的相关数据资料进行比对。 10、应税大气污染物、水污染物的,以该污染物的排放量除以该污染物的污染当量值计算。每种应税大气污染物、水污染物的具体污染当量值,依照本法所附《应税污染物和当量值表》执行。 二、选择题(不定项选择。每题3分,共30分) 1、《环境保护税法》规定,环境保护税的征税对象包括()。 A.大气污染物 B.水污染物 C.固体废物 D.噪声 2、环境保护税应纳税额按照计算方法正确的有() A、应税大气污染物的应纳税额为污染当量数乘以具体适用税额 B、应税水污染物的应纳税额为污染当量数乘以具体适用税额; C、应税固体废物的应纳税额为固体废物排放量乘以具体适用税额 D、应税噪声的应纳税额为超过国家规定标准的分贝数对应的具体适用税额 3、纳税人按季申报缴纳的,应当自季度终了之日起()内,向税务机关办理纳税申报并缴纳税款。 A、十日内 B、十五日内 C、二十日内 D、三十日内 4、纳税人应当依法如实办理纳税申报,对申报的()承担责任。 A、真实性 B、合法性 C、完整性 D、合理性 5、下列哪些情形违反《中华人民共和国环境保护法》规定的,依照《中华人民共和国税收征收管理法》、《中华人民共和国环境保护法》和有关法律法规的规定追究法律责任。()

环境保护税应怎样计算缴纳(完整资料).doc

【最新整理,下载后即可编辑】 环境保护税应怎样计算缴纳 《中华人民共和国环境保护税法》已于2018年1月1日起施行。环境保护税法将直接向环境排放应税污染物的企业事业单位和其他生产经营者确定为纳税人,将大气污染物、水污染物、固体废物和噪声四类污染物列为征税对象。对税务机关和纳税人来说,该如何依法计算缴纳环境保护税? 一、应税大气污染物问题 环境保护税法第八条规定,应税大气污染物、水污染物的污染当量数,以该污染物的排放量除以该污染物的污染当量值计算。每种应税大气污染物、水污染物的具体污染当量值,依照本法所附《应税污染物和当量值表》执行。 第九条第一款规定,每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收环境保护税。 第十一条第(一)项规定,应税大气污染物的应纳税额为污染当量数乘以具体适用税额。 计算方式:应税大气污染物的应纳税额=污染当量数(前三项)×具体适用税额 应税大气污染物污染当量数=该污染物排放量/该污染物的污染当量值 案例1:某企业2018年1月向大气直接排放二氧化硫、氟

化物各10千克,一氧化碳、氯化氢各100千克。甘肃省大气污染物适用税额为1.2元/每污染当量。这家企业只有一个排放口,计算该企业1月大气污染物应缴纳的环境保护税。0.95、0.87、16.7、10.75分别为相应污染物的污染当量值(单位:千克)。 第一步,计算各污染物的污染当量数(单位:千克) 二氧化硫:10/0.95=10.53 氟化物:10/0.87=11.49 一氧化碳:100/16.7=5.99 氯化氢:100/10.75=9.3 第二步,按污染物的污染当量数排序 氟化物(11.49)>二氧化硫(10.53)>氯化氢(9.3)>一氧化碳(5.99 ) 第三步,计算应纳税额(单位:元) 氟化物:11.49×1.2=13.79 二氧化硫:10.53×1.2=12.63 氯化氢:9.3×1.2=11.16 二、应税水污染物问题 环境保护税法第九条第二款规定,每一排放口的应税水污染物,按照本法所附《应税污染物和当量值表》,区分第一类水污染物和其他类水污染物,按照污染当量数从大到小排序,对第一类水污染物按照前五项征收环境保护税,对其他类水污染物按照前三项征收环境保护税。 第十一条第(二)项规定,应税水污染物的应纳税额为污染当量数乘以具体适用税额。 计算方式:应税水污染物的应纳税额=污染当量数(第一类前五项、其他类前三项)×具体适用税额