静态波动率的计算

实验二 静态波动率的计算

1.实验目的

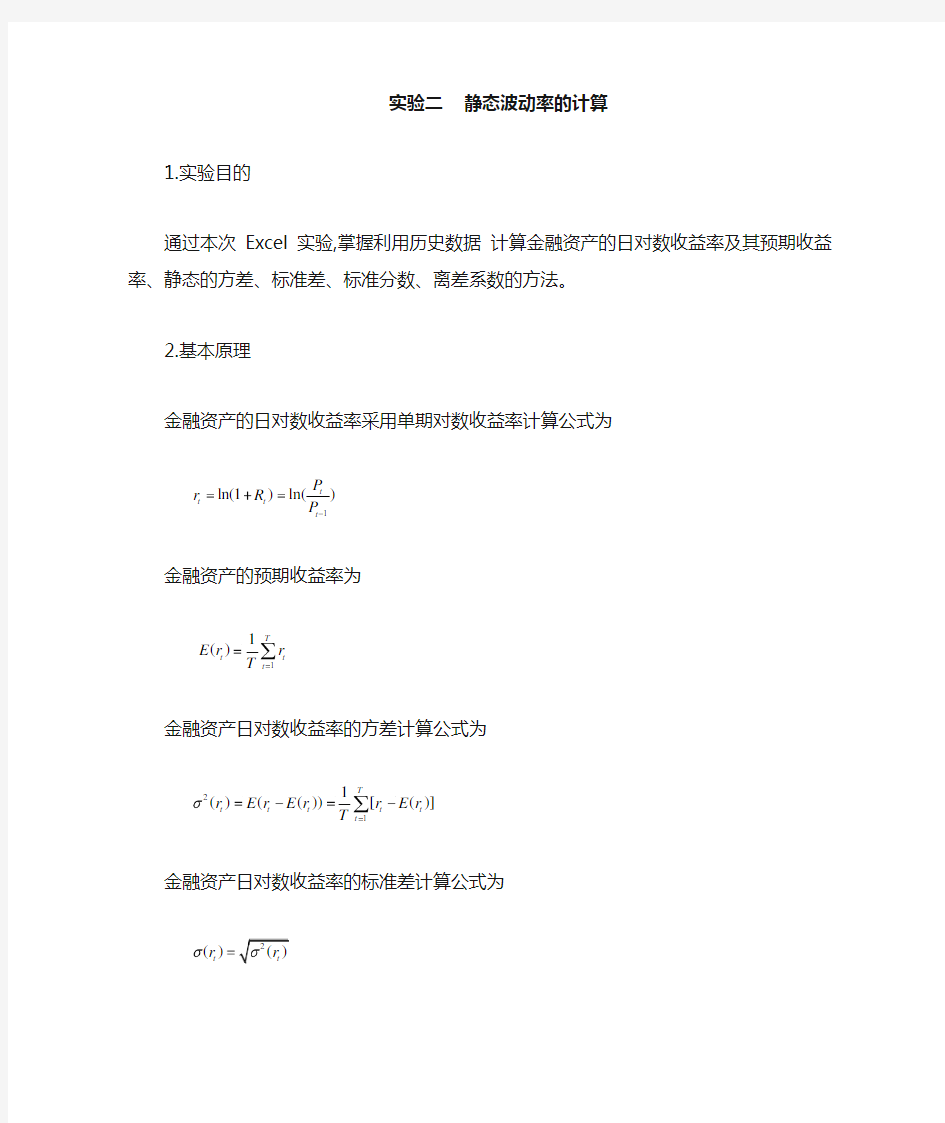

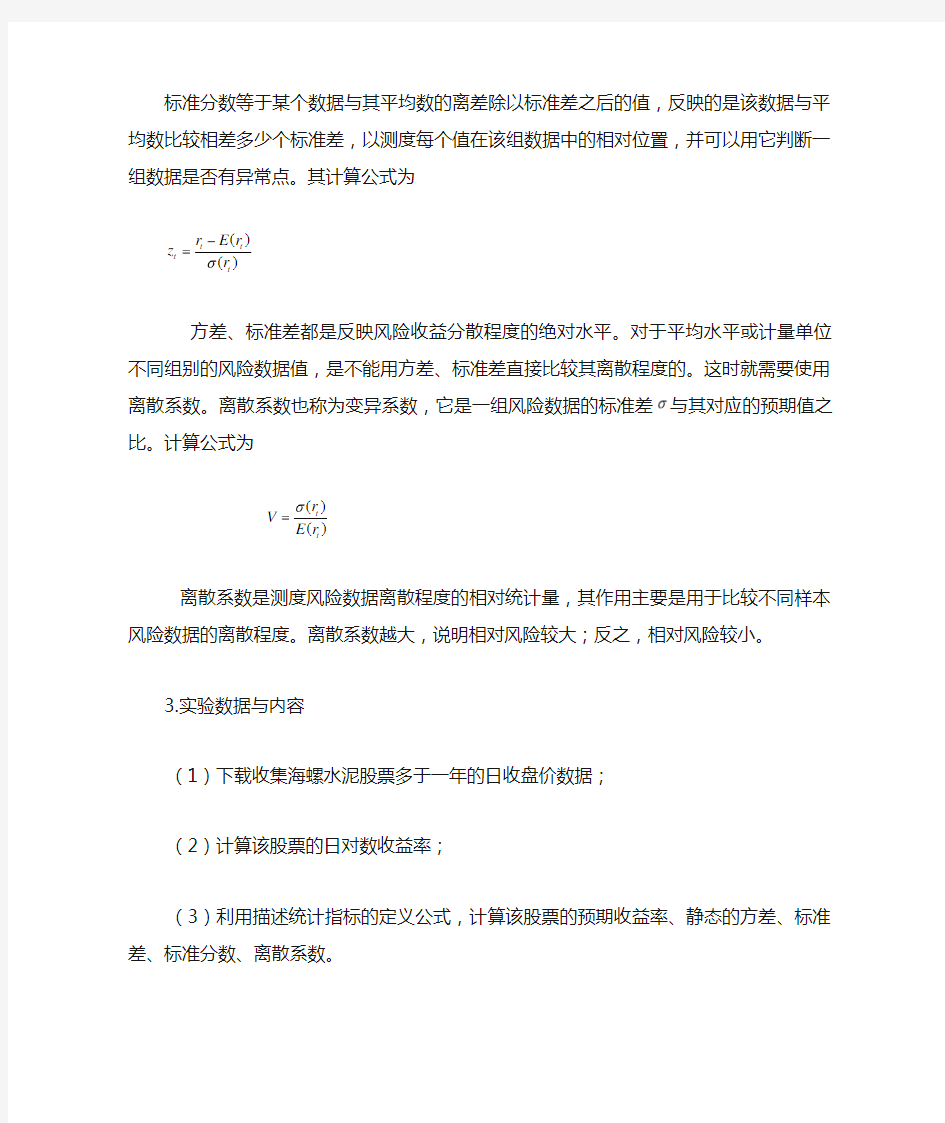

通过本次Excel 实验,掌握利用历史数据 计算金融资产的日对数收益率及其预期收益率、静态的方差、标准差、标准分数、离差系数的方法。

2.基本原理

金融资产的日对数收益率采用单期对数收益率计算公式为 1

ln(1)ln()t t t t P r R P -=+= 金融资产的预期收益率为 1

1()T t t t E r r T ==? 金融资产日对数收益率的方差计算公式为 2

11()(())[()]T t t t t t t r E r E r r E r T s ==-=-? 金融资产日对数收益率的标准差计算公式为

()t r s =标准分数等于某个数据与其平均数的离差除以标准差之后的值,反映的是该数据与平均数比较相差多少个标准差,以测度每个值在该组数据中的相对位置,并可以用它判断一组数据是否有异常点。其计算公式为 ()()

t t t t r E r z r s -= 方差、标准差都是反映风险收益分散程度的绝对水平。对于平均水平或计量单位不同组别的风险数据值,是不能用方差、标准差直接比较其离散程度的。这时就需要使用离散系数。离散系数也称为变异系数,它是一组风险数据的标准差s 与其对应的预期值之比。计算公式为 ()()

t t r V E r s = 离散系数是测度风险数据离散程度的相对统计量,其作用主要是用于比较不同样本风险数据的离散程度。离散系数越大,说明相对风险较大;反之,相对风险较小。

3.实验数据与内容

(1)下载收集海螺水泥股票多于一年的日收盘价数据;

(2)计算该股票的日对数收益率;

(3)利用描述统计指标的定义公式,计算该股票的预期收益率、静态的方差、标准差、标准分数、离散系数。

4.操作步骤与结果

(1)下载收集华微电子(600585)股票过去两年多的收盘价数据.

(2) 计算这只股票的日对数收益率。在单元格C4中输入公式“=LN(B4/B3)”,下拉单元格,复制填充公式至C5:C52,即得600360的日对数收益率。

(3)在表的G3中输入公式“=average(C4:C52)”,计算股票的预期收益率。

(4)在G4中输入公式“=VAR(C4:C52)”,计算静态方差。

(5)在G5中输入公式“=STDEV(F4:F52)”或者“=G5^0.5”计算静态标准差。

(6)在H5中,输入公式“=(C4-$G$4)/$G$6”,并复制到最后一行。

(7) 在G7中输入公式“=G5/G3”,计算离差系数。

历史波动率的计算方法

Historical Volatility Calculation This page is a step-by-step guide how to calculate historical volatility. Examples and Excel formulas are available in the Historical Volatility Calculator and Guide. Although you hear about the concept of historical volatility often, there is confusion regarding how exactly historical volatility is calculated. If you are using several different charting programs, it is quite likely that you will get slightly different historical volatility values for the same security with the same settings with different software. The following is the most common approach –calculating historical volatility as standard deviation of logarithmic returns, based on daily closing prices. What Historical Volatility Is Mathematically When talking about historical volatility of securities or security prices, we actually mean historical volatility of returns. It looks like a negligible distinction, but it is very important for the calculation and interpretation of historical volatility. Mathematically, historical volatility is the (usually annualized) standard deviation of returns. If you know how to calculate return in a particular period and how to calculate standard deviation, you already know how to calculate historical volatility. If you’re still not sure, detailed step-by-step guide follows. Deciding the Parameters There are 3 parameters we need to set: ?The basic period (for which we calculate returns in the beginning) – often 1 day is used ?How many periods enter the calculation (we’ll refer to this as n) –often 20 or 21 days (the number of trading days and therefore the number of basic periods in one month) ?How many periods there are in a year (this is used for annualizing volatility in the end) I mostly use 1 day (day-to-day returns), 21 or 63 days (representing 1 month or 3 months), and 252 (as there are 252 trading days per year on average).

关于如何计算隐含波动率

关于如何计算隐含波动率 我们知道,对于标准的欧式权证的理论价格,可以通过B-S 公式计算。在B-S 公式中,共有权证价格C 或P 、正股价格S 、行权价格X 、剩余期限(T-t )、无风险收益率r 和波动率σ六个参数。具体公式如下: 对于认购权证: ()12()()r T t C S N d Xe N d ??=??? 对于认沽权证: ()21[1()][1()]r T t P Xe N d S N d ??=????? 其中: N (.)为累计正态概率 2 1d = 21d d σ=?在这6个参数中,我们如果知道其中5个参数的值,就可以通过B-S 公式求解出第6个参数的值,尽管有的参数得不到明确的解析表达式,但是可以通过数值算法求解。 也就是说,对于特定的权证,根据现有市场的权证价格C 或P 、正股价格S 、行权价格X 、剩余期限(T-t )、无风险收益率r 五个参数,可以倒推出隐含在现有条件下的波动率,也即我们经常所说的隐含波动率或引申波幅。 以580006雅戈认购权证为例,以2006年6月21日收盘行情计算,正股价格5.81元,行权价格3.66元,2007年5月21日到期,那么距到期期限为0.912年,当前市场的无风险收益率为2.25%(以一年期银行存款利率计算),雅戈正股日收益率的年化波动率为38.8%,通过B-S 公式,立即可以得到,580006雅戈认购权证的理论价格为2.301元。同时,我们从市场上观察到,580006雅戈认购权证6月21日的收盘价为3.394元,带入B-S 公式,求得一个新的波动率的值为126.5%,使得对应的由B-S 公式计算的权证价格正好等于3.394元,那么 我们称这个波动率为隐含波动率(implied volatility ) 。为了计算隐含波动率,我们先假设它的大体区间,比如说0%-200%,先用(0%+200%)/2=100%的波动率计算权证理论价值(3.032元),发现小于市场价格,于是将隐含波动率区间改

波动率

波动率是金融资产价格的波动程度,是对资产收益率不确定性的衡量,用于反映金融资产的风险水平。波动率越高,金融资产价格的波动越剧烈,资产收益率的不确定性就越强;波动率越低,金融资产价格的波动越平缓,资产收益率的确定性就越强。 产生的原因 从经济意义上解释,产生波动率的主要原因来自以下三个方面: 1、宏观经济因素对某个产业部门的影响,即所谓的系统风险; 2、特定的事件对某个企业的冲击,即所谓的非系统风险; 3、投资者心理状态或预期的变化对股票价格所产生的作用。 波动率的分类 1、实际波动率 实际波动率又称作未来波动率,它是指对期权有效期内投资回报率波动程度的度量,由于投资回报率是一个随机过程,实际波动率永远是一个未知数。或者说,实际波动率是无法事先精确计算的,人们只能通过各种办法得到它的估计值。 2、历史波动率 历史波动率是指投资回报率在过去一段时间内所表现出的波动率,它由标的资产市场价格过去一段时间的历史数据(即St的时间序列资料)反映。这就是说,可以根据{St}的时间序列数据,计算出相应的波动率数据,然后运用统计推断方法估算回报率的标准差,从而得到历史波动率的估计值。显然,如果实际波动率是一个常数,它不随时间的推移而变化,则历史波动率就有可能是实际波动率的一个很好的近似。 3、预测波动率 预测波动率又称为预期波动率,它是指运用统计推断方法对实际波动率进行预测得到的结果,并将其用于期权定价模型,确定出期权的理论价值。因此,预测波动率是人们对期权进行理论定价时实际使用的波动率。这就是说,在讨论期权定价问题时所用的波动率一般均是指预测波动率。需要说明的是,预测波动率并不等于历史波动率,因为前者是人们对实际波动率的理解和认识,当然,历史波动率往往是这种理论和认识的基础。除此之外,人们对实际波动率的预测还可能来自经验判断等其他方面。 4、隐含波动率 隐含波动率是制期权市场投资者在进行期权交易时对实际波动率的认识,而且这种认识已反映在期权的定价过程中。从理论上讲,要获得隐含波动率的大小并不困难。由于期权定价模型给出了期权价格与五个基本参数(St,X,r,T-t和σ)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入期权定价模型,就可以从中解出惟一的未知量σ,其大小就是隐含波动率。因此,隐含波动率又可以理解为市场实际波动率的预期。期权定价模型需要的是在期权有效期内标的资产价格的实际波动率。相对于当期时期而言,它是一个未知量,因此,需要用预测波动率代替之,一般可简单地以历史波动率估计作为预测波动率,但更好的方法是用定量分析与定性分析相结合的方法,以历史波动率作为初始预测值,根据定量资料和新得到的实际价格资料,不断调整修正,确定出波动率。[2] 影响 标的资产的波动率是布莱克-斯科尔斯期权定价公式中一项重要因素。在计算期权的理论价格时,通常采用标的资产的历史波动率:波动率越大,期权的理论价格越高;反之波动率越小,期权的理论价格越低。波动率对期权价格的正向影响,可以理解为:对于期权的买方,由于买入期权付出的成本已经确定,标的资产的波动率越大,标的资产价格偏离执行价

波动率大全

波动率指数 一波动率指数的产生与发展 1 波动率指数的产生 波动率(Volatility),是一个统计概念,一般用来衡量标的资产价格或投资回报率波动的剧烈程度。波动率指数(Volatility Index)是通过一定的计算方法得到的衡量市场风险的指标。 波动性,在金融衍生品的定价、交易策略以及风险控制等环节都十分重要,但是如果市场的波动过于剧烈,那么投资者则可能会因担心风险加剧而放弃交易,使市场失去吸引力,导致市场流动性降低。 1987的全球股灾后,为稳定股市与保护投资者,纽约证券交易所(NYSE)于1990年引进了断路器机制(Circuit-breakers),当股价发生异常变动时,暂时停止 交易,通过这种方法降低市场的波动性来恢复投资者的信心。但断路器机制引进不久,对于如何衡量市场波动性,市场产生了许多新的认识,渐渐产生了动态显示市场波动性的需求。因此,在此需求之上,芝加哥期权交易所(CBOE)从1993 年开始编制市场波动率指数,以衡量市场的波动率。 实际上,CBOE早在1973年4月开始股票期权交易之后,就一直有通过期权价格来构造波动率指数的设想,只是当时市场上并没有形成统一的方法来衡量市场对于未来波动水平的预期,因此迟迟未能付诸实践。其间有很多学者陆续提出各种计算方法,直到1993年,杜克大学的Whaley教授最先提出了编制市场波动率指数来作为衡量未来股票市场价格波动程度的方法。同年,CBOE将其概念运 用于实践,编制发布了VIX指数。该指数的标的为S&P100指数,选择S&P100 指数期权的隐含波动率做为编制基础,同时计算看涨期权与看跌期权的隐含波动率,兼顾了投资者对看涨期权和看跌期权的波动率预期需求。 VIX指数自产生以来,经过近二十年的发展和完善,现已得到了市场的认同。 2 CBOE的波动率指数的发展1 最初,VIX指数是以S&P100指数为基础的,选择的期权合约也是平值附近的合约。这是符合当时的市场状态的,因为在当时,标普100指数期权最为活跃,而且其中平值期权最为活跃,而投资者对虚值期权的关注程度和参与程度都比较低,这种情况下,如果将不活跃的非平值附近的期权考虑进来,会影响指数的及时性和精确性。 但是进入2000年之后,市场状态发生了一些变化。组合投资逐渐成为了参 与期权投资的主要形式,对于组合投资者来说,除了平值附近的期权之外,虚值期权也可以作为他们用来对冲市场风险的工具,因此虚值期权包含了关于组合投资者的重要信息,此时就需要将虚值期权纳入到VIX指数的计算范围之内。另外,标普500指数期权的交易量逐年递增,渐渐超越了标普100指数,成为最活跃的股指指数期权。 在市场状态发生上述变化的背景下,2003年,CBOE与高盛公司一道,对VIX 指数进行了改革,推出了以S&P500指数为标的新VIX指数。新指数采用一种新的计算方法重新计算,并将更多的不同执行价格的期权合约纳入计算范围,使得新指数一方面更贴近当时的市场实际,另一方面也避免了因为个别期权合约敏感 1CBOE的波动率指数产品的发展历史数据来源于CBOE官方网站。

探讨波动率计量方法及相关问题

探讨波动率计量方法及相关问题 摘要:在经济和金融研究中,波动性一直是一个非常重要的方面——投资组合选择、原生资产和衍生资产定价、风险管理等等都离不开对波动性的准确度量。所以,波动率的估计模型在过去的几十年里也成为实证金融学和时序计量经济学中最为活跃的研究领域之一。本文探讨两种估计波动率的方法,运用历史数据或者计算隐含波动率,并解释这两种方法及存在相关问题。以及对如何调整波动率给出一些提示。 关键词:布莱克—斯科尔斯波动率波动率微笑在经济和金融研究中,波动性一直是一个非常重要的方面——投资组合选择、原生资产和衍生资产定价、风险管理等等都离不开对波动性的准确度量。波动率的估计模型在过去的几十年里也成为实证金融学和时序计量经济学中最为活跃的研究领域之一。运用布莱克—斯科尔斯公式对期权进行定价,在必须知道参数中,唯一无法直接观测到的标的资产的波动性。不幸的是它又是一个较为重要的参数,它的估计至关重要。模型的假设已知从今天到到期日期的股票收益率的未来波动率。因为我们不能知道未来价格,只能对波动率进行估计。我们主要运用历史数据进行波动率或隐含波动率的估计。 从历史数据中估计波动率 估计波动率的一种方法是运用股票价格指数的历史数据。这个方法的问题是选择合适的时间长度来估计模型使用的参数,好像股票未来的波动率是已知的且恒定的。但即使是零星的经验也表明波动率是不稳定,股价也是经常跳跃式波动。 估计过程如下,我们观测到固定时间间隔的股票价格,例如每天()或每周()。这些观测可以用于计算时间段内的收益率: 其中是观测值的数目。然后运用这些收益率来估计时间段内的波动率,公式为: 其中等于的均值。记住布莱克—斯科尔斯公式要求年化的股票收益率的波动率,因此,S必须用的平方根来年华波动率。 因此我们知道波动率在时间段内不是稳定的,难点是找到合适的n值。如果n值太大,我们就会选用过于久远的数据而得到与实际情况不同的波动率。如果n值太小,则估计的精度就会不好。对于股票数据,一个较好的折中应该是运用90到180天的时间段内的日数据,来估计波动率。 隐含波动率和波动率微笑 选用历史波动率的一个替代方法是使用隐含波动率:什么样的波动率能使通过模型计算得到的价格等于市场上观察到的期权价格。这样,我们在市场上观察到期权价格,然后从布莱克—斯科尔斯公式中反向推导出隐含波动率。我们知道布莱克—斯科尔斯公式: ,并给定市场上买入(或卖出)的期权价格,然后尝试求解这个方程得到西格玛。不幸的是已证明这个公式无法得到西格玛的解析解,而必须用数值来代替。 通常的市场运用是将隐含波动率与从历史收益率数据得到的波动率比较。如果隐含波动率相对于“历史波动率”较高,则根据专业知识,市场专业人士将倾向于卖出波动性,即波动率越高出售期权收到的期权价格将越高。如果隐含波动率相对于“历史波动率”较低,则投资者将很倾向于购买波动性,因为购买期权所支付的期权价格比平常要低。

波动率

波动率研究 一、波动率概念 波动率是金融资产价格的波动程度,是对资产收益率不确定性的衡量,用于反映金融资产的风险水平。波动率越高,金融资产价格的波动越剧烈,资产收益率的不确定性就越强;波动率越低,金融资产价格的波动越平缓,资产收益率的确定性就越强。 二、波动率的分类 1、隐含波动率 隐含波动率是将市场上的权证交易价格代入权证理论价格模型,反推出来的波动率数值。从理论上讲,要获得隐含波动率的大小并不困难。由于期权定价模型(如BS模型)给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出惟一的未知量,其大小就是隐含波动率。因此,隐含波动率又可以理解为市场实际波动率的预期。 2、历史波动率 历史波动率是指投资回报率在过去一段时间内所表现出的波动率,它由标的资产市场价格过去一段时间的历史数据(即St的时间序列资料)反映。这就是说,可以根据{St}的时间序列数据,计算出相应的波动率数据,然后运用统计推断方法估算回报率的标准差,从而得到历史波动率的估计值。显然,如果实际波动率是一个常数,它不随时间的推移而变化,则历史波动率就有可能是实际波动率的一个很好的近似。

3、预测波动率 预测波动率又称为预期波动率,它是指运用统计推断方法对实际波动率进行预测得到的结果,并将其用于期权定价模型,确定出期权的理论价值。因此,预测波动率是人们对期权进行理论定价时实际使用的波动率。这就是说,在讨论期权定价问题时所用的波动率一般均是指预测波动率。需要说明的是,预期波动率并不等于历史波动率,因为前者是人们对实际波动率的理解和认识,当然,历史波动率往往是这种理论和认识的基础。除此之外,人们对实际波动率的预测还可能来自经验判断等其他方面。 4、已实现波动率 已实现波动率是针对频率较高的数据计算的一种波动率,又称为日内波动率或高频波动率。高频数据是指以小时、分钟或秒为采集频率的数据。还有一类数据叫超高频数据,即人们获得的股票市场、外汇市场、期货市场实时的每笔成交数据。超高频数据的时间间隔是不一定相等的,具有时变性,它是交易过程中实时采集的数据,或称逐笔数据(Tick-by-Tick Data)。Garman & Klass(1980年)提出了日内波动率的一种估算方法—OHLC;Andersen, Bollerslev(1998)提出使用日内高频股价数据,可以获得对日波动率更精确的描述,并由此建立了一种基于高频股价数据的已实现波动率测度方法。由于高频数据中蕴含了比低频数据更多的市场波动信息,因此基于高频数据的波动率测度一定是一种更为真实的市场波动描述。已实现波动率的计算不需要复杂的参数估计方法,无模型、计算简便,在一定条件下是积分波动率(已实现波动率的概率极限)的无偏估计量,近年来在高频领域中获得了广泛的应用。 5、其它高频波动率 高频数据包含了关于市场微观结构的信息,且频率越高,包含信息越多,而低频数据中,几乎不包含市场微观结构的信息。传统的经济理论通常认为市场是有效的:没有交易成本,没有摩擦,当前价格反映了所有信息、是资产的有效价格,已实现波动率即是基于资产的真实价格来估计的。但是,现实的金融市场往

VaR分析的三种计算方法

VaR度量的三种经典方法 1.正态分布法 正态分布法计算组合VaR有三种计算方法: A.假设债券组合的对数日收益率服从均值为u,标准差为的正态分布。则由独立同分布随机变量和的特征知,持有期内组合的对数收益率服从均值为,方差为的正态分布。通过计算债券组合的收益率分布,估计分布参数,直接计算债券组合的VaR。若将债券组合看作单一债券,则此种方法也适用于单个债券的VaR计算。具体步骤为: 1、根据成分债券的价格矩阵和对应持仓量矩阵计算债券组合的价格序列,这里价格使用债券的盯市价格(以持仓量计算权重); 2、根据债券组合的价格序列计算对数日收益率; 3、根据成分债券的当前价格和当前持仓量计算债券组合的当前价格(以持仓量计算权重); 4、由债券组合的对数收益率序列计算其标准差,作为收益率的波动率; 5、计算置信度对应的标准正态分布的分位数; 6、计算组合的在置信度下的最大损失金额VaR为:,也称为相对VaR,是指以组合的当前价格为基点考察持有期内组合的价指变化。其中为持有期; 在该置信度下,债券组合绝对VaR为:此值为负,是指以持有期内组合的预期收益率为基点考察持有期内组合的变化,其中u为债券组合的收益率均值。 B.假设债券组合中各成分债券的对数收益率服从多元正态分布,均值为向量U,协方差矩阵为V。通过计算成分债券的收益率矩阵,估计向量U和协方差矩阵V,进而计算债券组合的VaR. 1、计算成分债券的对数收益率矩阵R,每一列表示一种成分债券的收益率序列; 2、由成分债券的当前持仓量计算权重向量W(分量和为1); 3、计算收益率矩阵的列均值向量U,计算列均值的加权和,得到债券组合的收益率均值u;计算收益率矩阵的列协方差,得到协方差矩阵V,则债券组合的方差为;

历史波动率与隐含波动率_姜玉燕

上海证券报/2005年/6月/29日/第A04版 证券新闻 历史波动率与隐含波动率 姜玉燕 对权证来说,标的股价的波动幅度是影响其价值的重要因素之一。股票价格波动越大,在到期日突破执行价格的可能性也越大,因而权证的价值也越大。 标的股价波动幅度一般用波动率来衡量,常见的波动率有两种:历史波动率和隐含波动率。 历史波动率是使用过去的股价数据计算的波动率数值。计算方法为:首先从市场上获得标的股票在固定时间间隔(如每天、每周或每月等)上的价格;其次,对于每个时间段,求出该时间段末的股价与该时段初的股价之比的自然对数;然后,求出这些对数值的标准差,再乘以一年中包含的时段数量的平方根(如,选取时间间隔为每天,则若扣除闭市,每年中有250个交易日,应乘以根号250),得到的即为历史波动率。 隐含波动率是将市场上的权证交易价格代入权证理论价格模型,反推出来的波动率数值。从理论上讲,要获得隐含波动率的大小并不困难。由于期权定价模型(如 B S模型)给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出惟一的未知量,其大小就是隐含波动率。 历史波动率反映标的股价过去的波动。然而,由于股价波动难以预测,利用历史波动率对权证价格进行预测一般都不能保证准确,但是由于目前我国内地没有权证市场,因而无法获得权证价格,也就无法计算隐含波动率。因此权证发行商与投资者在权证发行初期只能利用历史波动率作参考。 在将来权证进入交易后,投资者就可以利用隐含波动率为自己的投资做指导,使用方法主要有: 一、买卖波动率。权证的投资者除了可以利用预期标的股价的变化方向来买卖权证外,还可以从股价的波动幅度的变化中获利。一般来说,波动率并不是可以无限上涨或下跌,而是在一个区间内来回震荡。投资者可以采取在隐含波动率较低时买入而在较高时卖出权证的方法来获利。 二、与历史波动率做比较,确定买卖时机。若投资者已经决定了买卖方向,可以将历史波动率与隐含波动率做比较,在隐含波动率低(高)于历史波动率的时候买进(卖出)权证。 三、另外,投资者还可以通过隐含波动率比较同一标的资产不同剩余时间的权证,隐含波动率越小,该权证越便宜,从而可以为选择权证的种类提供指导。 第1页共1页

隐含波动率和历史波动率

历史波动率和隐含波动率 1 历史波动率 历史波动率反映了过去股价波动程度的大小,可根据股价的历史数据进行客观度量。 根据B-S 期权定价理论,股票价格运动为几何布朗运动,运动过程可用如下随机过程描述: dS Sdt Sdz μσ=+ (1) 两边同除以S 可得: dz dt S dS σμ+= (2) 其中dz 为一标准布朗运动,该项为股价随机性的来源。 接下来考虑运动过程ln S ,由于S 为一随机过程,显然Ln S 也是一随机过程,并且根据 伊藤引理可得: dz dt S d σσμ+-=)2(ln 2 (3) 在一段小的时间间隔t ? 中 ,由(2)式可得 t t z t S S ?+?=?+?=?σεμσμ (4) 可见,收益率 S S ?也具有正态分布特征,其均值为t ?μ,标准差为t ?σ,方差为t ?2σ。换句话说 ),(~t t S S ???σμφ (5) 由(3)式可得 t t z t S ?+?-=?+?-=?σεσμσσμ)2()2(ln 2 2 (6) 可见,S ln ?具有正态分布特征,其均值为t ?-)2 (2 σμ,标准差为t ?σ,方差为t ?2σ。 也即 ),)2 ((~ln 2 t t S ??-?σσμφ (7) S ln ?为连续复利收益率,考虑连续复利的情况

t r t t t e S S ??+?= (8) t r ?为时间t ?内的连续复利收益率,显然等于S ln ?。 由收益率S S ?和连续复利收益率S ln ?的标准差为t ?σ,便可求得波动率σ。 案例 现已获得ETF50指数基金的历史交易数据,试求2015年3月2日这一天的年历史波动率。 解:首先选取2014年3月3日至2015年3月2日的历史成交数据,根据这些数据算出在这一年时间中每一天的收益率S S ?和连续复利收益率S ln ?,然后求出它们的标准差即为t ?σ,最后再除以t ?,便可得到波动率σ。 注意:这里t ?表示一个交易日,需要将其年化,即为1/237年 最终运算结果为,以收益率算得波动率为0.243121,而以连续复利收益率算得波动率为0.241397811,与同花顺结果0.247基本一致。 2 隐含波动率 隐含波动率反映了市场对未来这段时间标的资产波动率的预期,它是由期权价格反推出的波动率。看涨期权的定价公示为 其中 也即期权价格C 为波动率σ的函数C =C (σ)。反过来根据C 的价值也可算出σ的值,根据期权的实际价格C 计算出的σ便为隐含波动率。 案例 50ETF 指数期权隐含波动率 2015年3月2日,50ETF 指数值S =2.441,市场无风险利率r =0.06,3月份到期期权剩余期限T-t=23天, 执行价格X=2.2的欧式看涨期权价格为c=0.25,试求该期权隐含波动率。 解:用excel 的单变量求解或规划求解功能,可算出期权价格c=0.25时,对应的隐含波动率σ=0.2

企业收益率波动性的对比分析

龙源期刊网 https://www.360docs.net/doc/b310140607.html, 企业收益率波动性的对比分析 作者:何莉 来源:《中国管理信息化》2014年第12期 [摘要] 本文就企业收益率波动性的对比进行了分析,分别在两种情况下针对期间成本对 税息前利润影响的差异、期间成本、债息共同对每股收益影响的差异以及债息对每股收益影响的差异作了系统深入的研究分析,以期能为有关方面的需要提供参考。 [关键词] 企业收益率;波动性;对比;分析 doi : 10 . 3969 / j . issn . 1673 - 0194 . 2014 . 12. 006 [中图分类号] F224 [文献标识码] A [文章编号] 1673 - 0194(2014)12- 0013- 03 所谓的收益率,是指投资的回报率,一般以年度百分比表达,根据当时市场价格、面值、息票利率以及距离到期日时间计算。对企业而言,收益率指净利润占使用的平均资本的百分比。而企业的收益率具有一定的波动性,为了可以很好地了解企业的收益率,本文就企业收益率波动性的对比进行了分析,以期能为有关方面的需要提供参考。 1 两种情况下,期间成本对税息前利润影响的差异 1.1 情况一 我们可以将报告期售出量设为Q1,随机变量设为ξ,期望值设为Eξ,标准差则为■,因此可得出标准差系数Vξ=■/|Eξ|。随机变量期望值可用来表示可能出现随机变量的平均值;标准差则是用来表示可能出现随机变量在取值上偏离平均值的程度值,这是随机变量针对于离散趋势而进行的绝对测定,标准差的增减则与随机变量的波动幅度成正比例变化。以下情况主要考虑的因素是变量波动的程度,而标准差的系数,则可以表现为随机变量的标准差与期望值比值的绝对值,二者之间的比值,充分反映出在随机变量期望值中平均离散到每个单位的程度,这是对随机变量离散的方向与趋势相对程度的一种测定,它在该测定的基础上,综合了多方面的因素,并充分考虑了销量的离散度及其离散水平。而且我们可以充分利用标准差系数对多个随机变量之间离散程度的大小进行充分比对。对于期间固定成本来说,它对于企业效益的影响,主要体现为对企业税息前利润影响的变化上,而企业的经营风险则可用税息前利润收益的概率分布以及最终收益与期望值的差异值来衡量[1]。在报告期中,企业的税息前利润可以表现为EBIT1=Q1d-F、销售量N的线性函数,在企业的销售量发生变化时,其税息前利润也会随之发生增减;因此,企业的税息前利润EBIT1属于变量,记为η,其期望值、标准差、标准差系数为: Eη=dEξ-F,■=|d|■,

静态波动率的计算

实验二 静态波动率的计算 1.实验目的 通过本次Excel 实验,掌握利用历史数据 计算金融资产的日对数收益率及其预期收益率、静态的方差、标准差、标准分数、离差系数的方法。 2.基本原理 金融资产的日对数收益率采用单期对数收益率计算公式为 1 ln(1)ln()t t t t P r R P -=+= 金融资产的预期收益率为 1 1()T t t t E r r T ==? 金融资产日对数收益率的方差计算公式为 2 11()(())[()]T t t t t t t r E r E r r E r T s ==-=-? 金融资产日对数收益率的标准差计算公式为 ()t r s =标准分数等于某个数据与其平均数的离差除以标准差之后的值,反映的是该数据与平均数比较相差多少个标准差,以测度每个值在该组数据中的相对位置,并可以用它判断一组数据是否有异常点。其计算公式为 ()() t t t t r E r z r s -= 方差、标准差都是反映风险收益分散程度的绝对水平。对于平均水平或计量单位不同组别的风险数据值,是不能用方差、标准差直接比较其离散程度的。这时就需要使用离散系数。离散系数也称为变异系数,它是一组风险数据的标准差s 与其对应的预期值之比。计算公式为 ()() t t r V E r s = 离散系数是测度风险数据离散程度的相对统计量,其作用主要是用于比较不同样本风险数据的离散程度。离散系数越大,说明相对风险较大;反之,相对风险较小。

3.实验数据与内容 (1)下载收集海螺水泥股票多于一年的日收盘价数据; (2)计算该股票的日对数收益率; (3)利用描述统计指标的定义公式,计算该股票的预期收益率、静态的方差、标准差、标准分数、离散系数。

人民币汇率收益率及收益波动率长记忆性特征研究

广西财经学院学报第27卷2014年 人民币汇率收益率及收益波动率长 记忆性特征研究 吴慧慧 (岭南师范学院数学与计算科学学院,广东 湛江524048) [摘要]论文利用经典R/S 分析法和ARFIMA 模型对人民币汇率收益率序列及收益波动率序列的长记忆性进行了研究。结果表明人民币汇率收益率及收益波动率均存在长记忆性,且波动率序列的长记忆性特征明显强于收益率序列。[关键词]人民币汇率收益率;收益波动率;长记忆性 [中图分类号]F832 [文献标志码]A [文章编号]1673-5609(2014)06-0066-05 [收稿日期]2014-07-04 [作者简介]吴慧慧(1987—),女,山东荷泽人,岭南师范学院数学与计算科学学院助教,研究方向:金融数学。 一、引言 Fama (1965)提出的有效市场假说认为:若一个资本市场是有效的,那么该资本市场中资产价格的变化是相互独立的,呈现随机状态;收益率序列应该服从正态分布并且市场中投资者都是理性的等特征。然而,现实资本市场存在着许多与有效市场理论相违背的现象,例如金融市场中普遍存在的短记忆性和长记忆性特征,资产收益率序列相对于正态分布尖峰厚尾的特征以及不同的投资者对同一资产具有不用的预期收益等等。因此,一些挑战有效市场假说的理论相继出现, 其中最具有影响力的是Mandelbrot (1972)[1] 提出的分形市场理论,其中长记忆性是分形市场理论的重要特征。对于平稳时间序列而言,长记忆性是相对于短记忆来说的,是指时间序列在较长的滞后期仍具有相关性,其数学定义为序列的自相关函数随着滞后阶数的增加以负幂指数阶(双曲率)的速度缓慢地收敛到0。 检验长记忆性的方法最常使用的是R/S 分析法(Rescaled Range Analysis ),也称重标极差分析,是英国 水文学家Hurst (1951)[2] 在研究尼罗河水流量随机性 问题的过程中首次提出的。Mandelbrot (1982)将R/S 分析法应用于资本市场分形特征的分析中,Peters (1999)[3]进一步把该思想应用于金融时间序列,进而 得到推广。在外汇市场中,收益率反映汇率的变动,一般情况下,我们可以使用经典时间序列模型拟合收益率的变动,若收益率序列中存在长记忆性,经典时间序列模型由于参数过多,从而对参数的估计带来困难。此时,研究者可以构建对历史汇率拟合效果更好的长记忆模型来预测和判断未来汇率的走势。 汇率收益波动率是对汇率收益率波动变化的度量,可以刻画出投资者面临的风险大小,对人民币收益波动率长记忆性的研究可以帮助投资者正确判断市场的风险状况,作出合理的投资决策。另外,还可以为相关决策部门制定有效的外汇干预政策提供参考依据。如果波动率的长记忆性存在,说明汇率波动有可能会随时间而过度偏离长期均衡的汇率水平,这将给经济发展带来极大的不确定性。中央银行应该在必要时进行宏观干预,促使其尽快回归到长期均衡的汇率水平,从而保证整个经济的平稳发展。 近几年,很多国内学者对金融资产价格长记忆性进行了研究,但大部分集中在股市、期货市场,中国汇率制度改革的时间较短,对汇率市场的研究相对较少。 刘志伟、赵永琴(2011)[4] 利用经典R/S 分析法对人民 币兑美元、欧元、日元的汇率收益率序列进行了研究,结果表明人民币收益率序列均具有明显的长记忆性特 征;谢赤、岳汉奇 (2012)[5] 利用经典R/S 分析法、V/S 分析法及小波方差分析法分别对人民币汇率及欧元汇率 2014年12月第27卷第6期广西财经学院学报 Journal of Guangxi University of Finance and Economics Dec.2014 Vol.27 No.6

波动率指数(Volatility Index,VIX)

波动率指数(Volatility Index,VIX) 波动率指数简介 芝加哥期权交易所(Chicago Board Options Exchange,CBOE)的波动率指数(Volatility Index,VIX)或者称之为“恐惧指数”,衡量标准普尔500指数(S&P 500 Index)期权的隐含波动率。VIX指数每日计算,代表市场对未来30天的市场波动率的预期。 波动性在金融衍生品的定价、交易策略以及风险控制中扮演着相当重要的角色。可以说没有波动性就没有金融市场,但如果市场波动过大,而且缺少风险管理工具,投资者可能会担心风险而放弃交易,使市场失去吸引力。 1987的全球股灾后,为稳定股市与保护投资者,纽约证券交易所(NYSE)于1990年引进了断路器机制(Circuit-breakers),当股价发生异常变动时,暂时停止交易,试图降低市场的波动性来恢复投资者的信心。但断路器机制引进不久,对于如何衡量市场波动性市场产生了许多新的认识,渐渐产生了动态显示市场波动性的需求。因此,在NYSE采用断路器来解决市场过度波动问题不久,芝加哥期权交易所从1993年开始编制市场波动率指数,以衡量市场的波动率。 芝加哥期权交易所(CBOE)在1973年4月开始股票期权交易后,就一直有通过期权价格来构造波动率指数的设想,以反映市场对于的未来波动程度的预期。其间有学者陆续提出各种计算方法,Whaley(1993)提出了编制市场波动率指数作为衡量未来股票市场价格波动程度的方法。同年,CBOE开始编制VIX指数,选择S&P100指数期权的隐含波动率为编制基础,同时计算买权与卖权的隐含波动率,以考虑交易者使用买权或卖权的偏好。 VIX表达了期权投资者对未来股票市场波动性的预期,当指数越高时,显示投资者预期未来股价指数的波动性越剧烈;当VIX指数越低时,代表投资者认为未来的股价波动将趋于缓和。由于该指数可反应投资者对未来股价波动的预期,并且可以观察期权参与者的心理表现,也被称为“投资者情绪指标”(The investor fear gauge )。经过十多年的发展和完善,VIX指数逐渐得到市场认同,CBOE于2001年推出以NASDAQ 100指数为标的的波动性指标(NASDAQ Volatility Index ,VXN);CBOE2003年以S&P500指数为标的计算VIX指数,使指数更贴近市场实际。2004年推出了第一个波动性期货(Volatility Index Futures)VIX Futures,2004年推出第二个将波动性商品化的期货,即方差期货(Variance Futures),标的为三个月期的S&P500指数的现实方差(Realized Variance)。2006年,VIX指数的期权开始在芝加哥期权交易所开始交易。 波动率的类型 1、实际波动率 实际波动率又称作未来波动率,它是指对期权有效期内投资回报率波动程度的度量,由于投资回报率是一个随机过程,实际波动率永远是一个未知数。或者说,实际波动率是无法事先精确计算的,人们只能通过各种办法得到它的估计值。 2、历史波动率

【大连飞创】期权波动率的计算

【大连飞创】期权波动率的计算 小飞导读: 波动率是掌握市场情况的基本知识之一,是尽享市场交易决策的重要参考指标,因此,计算波动率的值,成为诸多投资者的必备武器,而计算波动率的计算离不开下面的基本元素: ?S-标的价格(期权合成标的) ?P-期权价格 ?R-利率 ?T-期权存续期 ?K-执行价格 本期就简单介绍一下波动率该怎么去计算。 标的价格 计算方式 标的价格可以通过四种方式进行计算,以两个期权为例进行说明:?50ETF期权

50ETF 期权合成标的(平价公式,之前小飞微课讲解过,大家有不懂的可以观看小飞微课上期课程) ?豆粕期货期权 豆粕期货合约 影响因素 哪些因素会影响到标的的价格呢?在这里,我们简单谈一下流动性和套利行为对标的价格的及波动率的影响: 1.低流动性市场的成交价格变动较大,隐含波动率不准确。 高流动性资产价格活跃,成交率高,隐含波动率准确度更高。 2.套利行为,做市商对交易品种进行一个准确的定价和未来的预期,即精准定价的行为; 品种是否可以进行套利是决定这个品种是否适合上期权的一个标志。能套利说明市场活跃、政策稳定、关联品种很多,这样的期权品种上来之后交易量更有可能活跃,因此说明能套利的标的都很适合做期权的标的。期权价格

期权价格常用三种价格: ?lastestPrice ?BidPrice ?AskPrice 采用以上价格计算波动率,存在明显的区别每一种价格对应一种波动率。做市商在进行报价的时候,结合实际情况选择相应的价格波动率进行报价。 期权存续期 计算口径 1.计算口径: 目前的时间计算口径有三种: –自然日 –交易日 –256 三种方式没有优劣之分,可选择不同的计算口径,但是注意计算波动率时间前后必须保持一致。

波动率文献回顾

波动率文献回顾 宋琴 (中南财经政法大学金融学院 湖北 武汉) 【摘要】 波动率在金融经济研究中是非常重要的变量,投资组合选择、资产定价以及风险管理等都离不开对波动率的准确度量。本文回顾有关波动率估计模型的研究文献,对各波动率模型的预测效果进行比较,发现隐含波动率模型提供了最好的预测效果。随着市场的发展,时间、空间的差异,我们做具体分析及预测波动率时仍需要根据实际情况进行比较分析。 【关键词】 隐含波动率 历史波动率 ARCH 随机波动率 金融市场的波动往往表现出有序性,也就是说市场可能处于一种更具有一般性,普遍性的非均衡状态。非均衡状态是系统发展、进化的必要条件,一个开放、发展和进化着的系统往往是一个非均衡系统,均衡往往意味着静止和死亡。波动率在金融经济研究中是非常重要的变量,投资组合选择、资产定价(包括原生资产和衍生资产)以及风险管理等都离不开对波动率的准确度量。金融波动往往表现出波动集聚性。波动集聚性反映了金融波动的正相关和正反馈效应。人们发现金融波动不仅具有短期的相关性,同时具有长期的相互影响,也就是说,金融波动具有长记忆性和持续性。鉴于金融时序中普遍存在尖峰厚尾(较之于正态分布而言)的现象,因此能否理解这种现象也是评价一个模型的好坏的基本条件。本文通过回顾有关波动率估计模型的研究文献并对各波动率模型的预测效果进行比较分析,指出波动率模型存在的问题以及改进方法。 1 隐含波动率模型 第一,既然隐含波动率是期权价格的直接代表,这种分析将提供对期权价格随机演变直接且易于解释的认识。第二,如果隐含波动率是标的资产价格期望波动率的好的代表,那么可以进一步了解波动率过程。例如,Poerba 和Su mmer (1986)用隐含波动率的状况估计股票价格对波动率冲击有多大的反应。对隐含波动率的时间序列分析惊人的一致,尽管这些研究在构建数据上存在不同。大部分研究认为,来自股票期权、股票指数和外汇期权的隐含波动率是显著序列相关的,且遵循平稳、均值回复的过程。大多数研究的结论认为,一个简约的AR (1)设定可以很好的捕捉时间序列的特征。 通常隐含波动率与历史波动率成对出现进行比较研究。例如,Scott (1992)采用非重叠的数据,考察了1983年至1989年以隐含波动率减去季度内历史波动率作为一个变量,预测未来季节内波动率的变化。结论是英镑、德国马克和瑞士法郎的隐含波动率具有信息含量且接近于未来波动率的无偏预测,日元的隐含波动率没有信息含量。Bates (1996a )考察从1984至1992年德国马克期货期权和1986至1992年的日元期货期权得出的周波动率预测,也得到了类似的结论。 关于隐含波动率可预测的内容的实证结果多种多样,和对时间序列的研究考虑了无红利股票,并且比较了G ARCH 和隐含波动率和历史波动率估计的预测能力,发现隐含波动率的预测优于其他波动率,尽管有预测偏差。明显不同的是,Canina 和Figle wski (1993)研究交易活跃的S&P100指数看涨期权,他们发现隐含波动 率在预测S&P 指数的未来实际波动率几乎是没有用的。在设定以星期作为抽样间隔的S&P 期权合约和不同样本条件下,Day 和 Le wis (1992)发现隐含波动率不但具有预测内容,而且还是无偏 的。Jori on (1995)考察了1985年1月至1992年2月的德国马克、日元和瑞士法郎期货期权。他发现,隐含波动率几乎是第二天的绝对收益率的无偏估计,但却是整个有效期内的有偏预测。实证证据揭示隐含波动率随着波动率微笑和期限结构效应的不同而不同。在BS 模型的对于波动率非常数的解释包括波动率是随机的和标的资产价格与波动率的相关性。期限结构效应可以归因于波动率的随机性,这已经被金融领域的许多专家所研究。 2 ARCH 模型与随机波动率模型 自从Angle 介绍ARCH 模型和Bollerslev 介绍G ARCH 模型以来,有许多ARCH 模型在条件均值和条件方差的扩展模型。ARCH -G ARCH 模型在金融时序分析中有着广泛的应用,例如风险管 理,组合分析和衍生产品的定价。数据的期限在日波动率模型中进行处理时最常用的方法是使用计算的日收益率的收盘后的价格 为基础。由于它的可能性和简易性,金融实证的文献使用日收益率作为潜在的波动率的衡量指标,例如G ARCH 模型和随机波动率 (S V )模型。然而,Andersen 和Bollerslev 指出这种估计波动率的方 法可能有噪声。 近年来通讯技术的快速发展为金融资产的提供了高质量的信息,例如股票,股票指数,外汇等等。这刺激了潜在的波动率的可观测到的代理权的使用或者称之为已实现的波动率,这也促进了更为精确的预测波动率的估计。Abdersen 和Bollersev 、Corsi 、Gi ot 和Laurent 、Gugliel m o 和Luis 、Tayl or 和Xu 讨论高频率的资产价格的研究问题。这些研究促进了已实现的波动率在FX 和权益市场的使用归因于好的脱离样本的显著地预测。 Engle 和Mustafa (2006)使用几种股票收益和SP 指数收益期 ? 012 ?