领用工程物资、自产产品、原材料的用于在建工程的处理

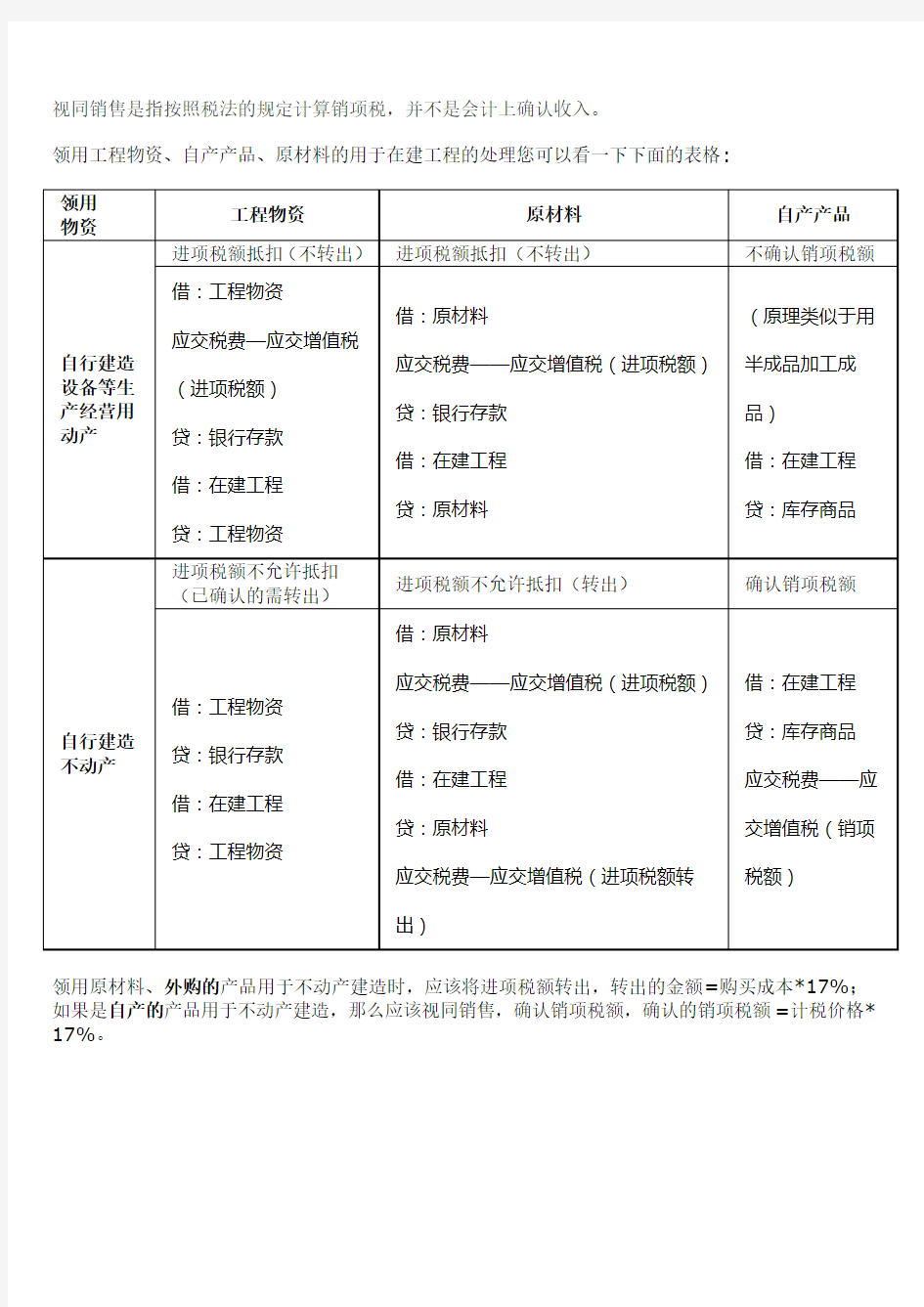

视同销售是指按照税法的规定计算销项税,并不是会计上确认收入。

领用工程物资、自产产品、原材料的用于在建工程的处理您可以看一下下面的表格:

领用原材料、外购的产品用于不动产建造时,应该将进项税额转出,转出的金额=购买成本*17%;如果是自产的产品用于不动产建造,那么应该视同销售,确认销项税额,确认的销项税额=计税价格* 17%。

关于购进材料用于在建工程进项税

关于购进材料用于在建工程进项税 1、关于购进材料用于在建工程进项税转出的问题 ①如果购进材料、工程物资用于机器、设备等生产经营用动产的在建工程,材料和工程物资 购入时的进项税允许抵扣,购入时单独计入应交税费——应交增值 税(进项税额),领用时不需做进项税转出处理: 借:在建工程 贷:原材料/工程物资【不含税价】 ②如果购进工程物资用于房屋、建筑物等不动产的在建工程,工程物资购入时的进项税不允 许抵扣,应该计入成本中,日后领用工程物资时是含税价; 借:在建工程 贷:工程物资【含税价】 ③如果购入材料时明确是用于产品生产,进行允许抵扣,单独处理,日后购建不动产领用材 料时进项税要做转出处理 借:在建工程 贷:原材料 应交税费-应交增值税(进项税转出)【买价×税率】 ④如果自产产品用于机器、设备等安装的在建工程,不需要确认增值税销项税额: 借:在建工程 贷:库存商品 ⑤如果自产产品用于房屋、建筑物等在建工程,应当确认增值税销项税额,计入在建工程成本: 借:在建工程 贷:库存商品 应交税费-应交增值税(销项税额)【公允价值×税率】 ⑥另外补充一点:购入的商品、材料、用品等等,如果用于正常的生产经营活动,进项税是允许抵扣的,如购入办公用品,如果能取得增值税专用发票,进项税允许抵扣。 2、在建工程领用材料、产品、工程物资时涉及的增值税如何处理? 【答复】自2009年1月1日起,增值税一般纳税人(以下简称纳税人)购进(包括接受捐赠、实物投资,下同)或者自制(包括改扩建、安装,下同)固定资 产发生的进项税额(以下简称固定资产进项税额),可根据《中华人民共和国增值税暂行条例》(国务院令第538号,以下简称条例)和《中华人民共和国增 值税暂行条例实施细则》(财政部国家税务总局令第50号,以下简称细则)的有关规定,凭增值税专用发票、海关进口增值税专用缴款书和运输费用结算单 据(以下简称增值税扣税凭证)从销项税额中抵扣,其进项税额应当记入“应交税费一应交增值税(进项税额)”科目。 关于这个规定有几个需要注意的问题: 1. 上面所称固定资产,是指使用期限超过12个月的机器、机械、运输工具以及其他与生产经营有关的设备、工具、器具等。 购进的应征消费税的小汽车、摩托车和游艇不得抵扣进项税;房屋、建筑物等不动产不能纳入增值税的抵扣范围。 2.关于购进材料用于在建工程进项税转出的问题 ①如果购进材料、工程物资用于机器、设备等生产经营用动产的在建工程,材料和工程物资

在建工程领用物资用于动产和不动产的账务处理

【例1-86】某企业自建厂房一幢,购入为工程准备的各种物资500 000元,支付的增值税额为85 000元,全部用于工程建设。领用本企业生产的水泥一批,实际成本为80 000元(增加:耗用材料的进项税额8500元),税务部门确定的计税价格为100 000元,增值税税率17%,领用本企业生产耗用的原料一批,实际成本为20 000元,原进项税额为3400元。工程人员应计工资100 000元,支付的其他费用30 000元。工程完工并达到预定可使用状态。 【教材错误】更正如下 (1)购入工程物资时:(进项税额不计入成本) 借:工程物资500 000 应交税费——应交增值税(进项税额) 51 000 (85000×60%) 应交税费——待抵扣进项税额 34 000 (85000×40%) 贷:银行存款585 000 (2)工程领用工程物资时: 借:在建工程500 000 贷:工程物资500 000 (3)工程领用本企业生产的水泥、材料: 借:在建工程100 000 贷:库存商品 80 000 原材料 20 000

借:应交税费——待抵扣进项税额 4760 贷:应交税费--进项税额转出 [(8500+3400)×40%] 4760 【提示】本分录了解即可,教材没有涉及,一般情况下考试时不会涉及。 (4)分配工程人员工资时: 借:在建工程100 000 贷:应付职工薪酬100 000 建筑物耗用存货的增值税金额不计入成本; 领用产品不用视同销售; 耗用材料的原进项税额和领用产品消耗材料的进项税额,将其进项税额的40%转出作为待抵扣进项税额处理; (5)支付工程发生的其他费用时: 借:在建工程30 000 贷:银行存款30 000 (6)工程完工:500 000+100 000+100 000+30 000=730 000(元) 借:固定资产 730 000 贷:在建工程 730 000

企业自产自用产品的处理

企业自产自用产品税务与会计处理 2009-7-23 14:16郭枚香张智峰【大中小】【打印】【我要纠错】 企业将自己生产的产品用于非应税项目,如在建工程、管理部门、非生产性机构或用于捐赠、偿债、赞助、集资、广告、样品、投资或利润分配及职工福利、个人消费或其他非货币性福利等方面的行为,税法将其界定为“自产自用,视同销售”。本 文主要就自产自用行为的增值税税务处理和会计处理进行探讨。 一、企业领用自产产品税务和会计处理的制度依据 (1)税收制度规定。视同销售是与一般意义上的正常销售有所区别的货物销售行为,按照我国相关税收法规的规定,自产自用应视同销售,应正常缴纳增值税,同时计算交纳所得税。如果自产自用产品为消费税应税消费品,还应计算缴纳消费税。 即上述自产自用行为应当作为收入处理,应调整企业的应税所得。 (2)会计制度规定。对增值税视同销售行为的会计处理,新会计准则并没有专题予以明确统一规定,只在各相关准则中有所表述。如《企业会计准则第2号——长期股权投资》、《企业会计准则第7号——非货币性资产交换》、《企业会计准则第9号——职工薪酬》、《企业会计准则第12号——债务重组》和《企业会计准则第14号——收入》等均有相关规定,其中具有核心指导地位的是收入准则,其对收入确认条件的规定有助于会计处理中判断收入是否确认。 二、会计实务界对企业领用自产产品的不同会计处理 上述税收制度规定,直接、具体指导和规范了税收实务。在税收实务界,对于自产自用行为的税务处理是毫无争议的,即都是按售价、计税价格(公允价值)计提增值税销项税额,并按售价、计税价格(公允价值)增加应税收入,计入应税所得。但由于我国会计制度和新会计准则均未对自产自用行为的账务处理做出明确规定,致使缺乏理论指导的会计实务界产生了对自产自用行为的不同账务处理且各自为政。具体表现在:(1)只需按自用产品的成本转账,不确认收入。原因是自产自用只是一种内部结转关系,不存在销售行为,不符合正常销售的条件,没有产生现金流量。(2)确认自用产品相应的收入,并结转成本。原因是只按成本转账不确认收入的做法,从财务会计处理上成立,但不符合所得税法的有关规定;如果要遵循所得税法的规定,则需要企业在年终计算所得税时,按售价与成本的差额,调增应税所得额,而恰恰就是这一调整过程麻烦,会严重影响会计工作效率。(3)区别对待:如果自产自用能获得收益或体现企业与外部的关系,就做销售收入处理;反之,均按成本转账。 三、自产自用会计及税务处理及案例分析 为了将简化财务会计和税务处理真正落到实处,体现财务会计服从税收制度的规定,笔者认为:(1)企业领用自产产品应当按正常的销售程序核算(除特殊事项外),即按售价(组成计税价格或市场价格)确认销售收入并计提销项税额,同时按产品成本结转销售成本。这样,企业的收入、成本和利润均体现在利润表中,便于提供出更真实可比的会计信息,而且在申报所得税时也不需作纳税调整,简便易行。(2)结合新收入会计准则的研究,基于财务会计的视角,笔者认为可能出现的特殊情况(笔者称其为自产自用特殊事项)应该有三项:自产产品用于在建工程;自产产品用于无偿赠送;不具有商业实质或者换入资产或换出资产公允价值不能可靠计量的非货币性资产交换。2007年全国会计专业资格考试辅导教材《中级会计实务》中将自产的产品用于在建工程的会计处理也按公允价值确认了收入,值得商榷。 现以甲股份有限公司(增值税一般纳税人)为例,具体分析和说明企业领用自产产品的税务会计处理。 第一,自产自用普通事项的会计处理。此处所指的自产自用普通事项,是指企业将自产的产品、货物用于除上述特殊情况以外的自产自用事项。此时,企业根据其具体用途,按产品的售价或组成计税价格、市场价格乘以适用的税率得到的应纳增值

在建工程会计科目和主要账务处理

1604在建工程 一、本科目核算企业基建、更新改造等在建工程发生的支出。在建工程发生减值的,可以单独设置“在建工程减值准备”科目,比照“固定资产减值准备”科目进行处理。企业(石油天然气开采)发生的油气勘探支出与油气开发支出,可以单独设置“油气勘探支出”、“油气开发支出”科目。 二、本科目可按“建筑工程”、“安装工程”、“在安装设备”、“待摊支出”以及单项工程等进行明细核算。

三、企业在建工程发生的管理费、征地费、可行性研究费、临时设施费、公证费、监理费及应负担的税费等,借记本科目(待摊支出),贷记“银行存款”等科目。 四、企业发包的在建工程,应按合理估计的发包工程进度与合同规定结 算的进度款,借记本科目,贷记“银行存款”、“预付账款”等科目。将设备交付建造承包商建造安装时,借记本科目(在安装设备),贷记“工程物资”科目。 工程完成时,按合同规定补付的工程款,借记本科目,贷记“银行存款”

科目。五、企业自营在建工程的主要账务处理。 (一)自营的在建工程领用工程物资、原材料或库存商品的,借记本科目,贷记“工程物资”、“原材料”、“库存商品”等科目。采用计划成本核算的,应同时结转应分摊的成本差异。涉及增值税的,还应进行相应的处理。 在建工程应负担的职工薪酬,借记本科目,贷记“应付职工薪酬”科目。 辅助生产部门为工程提供的水、电、设备安装、修理、运输等劳务,

借记本科目,贷记“生产成本—辅助生产成本”等科目。 在建工程发生的借款费用满足借款费用资本化条件的,借记本科目,贷记“长期借款”、“应付利息”等科目。 (二)在建工程进行负荷联合试车发生的费用,借记本科目(待摊支出),贷记“银行存款”、“原材料”等科目;试车形成的产品或副产品对外销售或转为库存商品的,借记“银行存款”、“库存商品”等科目,贷记本科目(待摊支出)。 (三)在建工程达到预定可使用状态时,应计算分配待摊支出,借记本科

在建-工程会计处理及分录

什么是在建工程 在建工程是指企业固定资产的新建、改建、扩建,或技术改造、设备更新和大修理工程等尚未完工的工程支出。 在建工程通常有"自营"和"出包"两种方式。自营在建工程指企业自行购买工程用料、自行施工并进行管理的工程;出包在建工程是指企业通过签订合同,由其它工程队或单位承包建造的工程。 在建工程核算的基本账户 固定资产自行建造、更新改造和大修理项目支出核算的账户是"在建工程"帐户。本帐户按工程项目和外购工程物资设置明细账户。该账户借方登记投入在建工程的各项支出增加数;贷方登记工程竣工,固定资产交付使用的工程成本数及项目工程物资和退回工程款、退库材料的发生额;借方余额表示尚未竣工的在建工程的实际成本。 在建工程的会计处理 一、本科目核算企业基建、技改等在建工程发生的价值。 企业与固定资产有关的后续支出,包括固定资产发生的日常修理费、大修理费用、更新改造支出、房屋的装修费用等,满足固定资产准则规定的固定资产确认条件的,也在本科目核算;没有满足固定资产确认条件的,应在“管理费用”科目核算,不在本科目核算。 二、本科目应当按照“建筑工程”、“安装工程”、“在安装设备”、“待摊支出”以及单项工程进行明细核算。 在建工程发生减值的,应在本科目设置“减值准备”明细科目进行核算。 三、在建工程的主要账务处理 (一)企业发包的在建工程,按合同规定向承包企业预付工程款、备料款时,借记本科目,贷记“银行存款”等科目。将设备交付承包企业进行安装时,借记本科目(在安装设备),贷记“工程物资”科目。 与承包企业办理工程价款结算时,按补付的工程款,借记本科目,贷记“银行存款”、“应付账款”等科目。 (二)企业自营的在建工程领用工程物资、本企业原材料或库存商品的,借记本科目,贷记“工程物资”、“原材料”、“库存商品”等科目。采用计划成本核算的,应同时结转应分摊的成本差异。 上述事项涉及增值税的,应结转相应的增值税额。 在建工程应负担的职工薪酬,借记本科目,贷记“应付职工薪酬” 科目。 辅助生产部门为工程提供的水、电、设备安装、修理、运输等劳务,借记本科目,贷记“生产成本——辅助生产成本”等科目。 (三)在建工程发生的管理费、征地费、可行性研究费、临时设施费、公证费、监理费及应负担的税费等,借记本科目(待摊支出),贷记“银行存款”等科目。 在建工程发生的借款费用满足借款费用准则资本化条件的,借记本科目(待摊支出),贷记“长期借款”、“应付利息”等科目。 由于自然灾害等原因造成的单项工程或单位工程报废或毁损,减去残料价值和过失人或保险公司等赔款后的净损失,借记本科目(待摊支出)科目,贷记本科目(建筑工程、安装

自产自用产品的会计处理

自产自用产品的会计处理 自产自用产品的会计处理 企业将自己生产的产品用于在建工程、管理部门、非生产性机构、捐赠、集资、广告样品、职工奖励福利等方面,是一种内部结转关系,不存在销售行为,不符合销售成立的标志。企业不会由于将自己生产的产品用于在建工程等增加现金流量,也不会增加企业的营业利润。因此,会计上不作销售处理,而是按成本转账。 会计处理如下:自产自用的产品在移送使用时,应将该产品的成本按用途转入相关科目,借记“在建工程”等,贷记“库存商品”。《关于企业所得税几个具体问题的通知》(财税字[1996]79号)中明确:企业将自己生产的产品用于在建 工程、管理部门等方面时,应视同对外销售处理,并据以计算缴纳各种税费。对自产自用的产品视同销售征税而无销售额的按下列顺序确定其销售额:按纳税人当月同类货物的平均销售价格确定,按纳税人最近时期同类货物的平均销售价格确定,按组成计税价格确定。 企业将自产自用的产品用于上述用途应缴纳的增值税、消费税等,应按税收规定计算的应税金额,借记“在建工程”等,贷记“应交税费——应交增值税(销项税额)”、“应交税费——应交消费税”。按税收规定需要缴纳所得税的,还应将该项经济业务视同销售应获得的利润计入应纳税所得额,据以缴纳所得税,借记“在建工程”等,贷记“应交税费———应交所得税”。 举例如下:某企业2007年2月8日,辅助生产车间为本企业一专项工程(尚未 完工)特制一台专用机床,经核实其实际生产成本为3.2万元,企业账务处理为: 借:在建工程32000 贷:生产成本——辅助生产成本32000 会计人员自查2月份账证资料发现,2月份生产成本中所耗外购材料等扣除项目金额占整个生产成本比例为65%,采购材料适用增值税税率为17%.企业将自产货物用于非应税项目,未视同销售,工程成本少计销项税额5984元[32000×(1+10%)×17%].根据现行税法规定:企业将自己生产的产品用于在建工程等方面时,应 视同对外销售处理,其产品的销售价格,应参照同期同类产品的市场销售价格或组成计税价格。在计算所得税时,应调增应纳税所得额2601.60元[32000× (1+10%)-32000-5984×(7%+3%)].应补企业所得税额858.53元(2601.60×33%)。有关会计分录为: 借:在建工程5984 贷:应交税费——应交增值税(销项税额)5984 借:主营业务税金及附加598.40

关于企业领用外购材料或者自产产品,涉及到的增值税如何处理

1)将外购货物用于在建工程如何作分录?将自产货物用于在建工程如何作分录?借:在建工程 贷:原材料等 应交税费——应交增值税(进项税转出) 借:在建工程 贷:库存商品等 应交税费——应交增值税(销项税额) 如果其进项税额可以抵扣,那么不需要做进项税额转出或确认销项税额。 (2)将外购货物用于对外投资如何作分录?将自产货物用于对外投资如何作分录?借:长期股权投资 贷:主营业务收入等 应交税费——应交增值税(销项税额) 同上外购的货物。 (3)将外购货物用于对外捐赠如何作分录?将自产货物用于对外捐赠如何作分录?借:营业外支出 贷:库存商品 应交税费——应交增值税(销项税额) 借:营业外支出 贷:库存商品等 应交税费——应交增值税(销项税额) 捐赠方的账务处理:(原材料) 借:营业外支出 贷:原材料 应交税费——应交增值税(销项税额) 库存商品的账务处理: 借:营业外支出 贷:库存商品 应交税费——应交增值税(销项税额) 固定资产的账务处理: 借:固定资产清理 累计折旧 固定资产减值准备 贷:固定资产 借:营业外支出 贷:固定资产清理 接受方的账务处理: 借:原材料、库存商品 应交税费——应交增值税(进项税额) 贷:营业外收入 借:固定资产 贷:营业外收入 (4)将外购货物用于分配股利如何作分录?将自产货物用于分配股利如何作分录?都是视同销售处理。 借:应付股利

贷:主营业务收入等 应交税费——应交增值税(销项税额) (5)将外购货物用于职工集体福利如何作分录?将自产货物用于职工集体福利如何作分录? 借:应付职工薪酬 贷:原材料等 应交税费——应交增值税(进项税转出) 借:应付职工薪酬 贷:主营业务收入等 应交税费——应交增值税(销项税额) (6)将外购货物用于职工个人福利或个人消费如何作分录?将自产货物用于职工个人福利或个人消费如何作分录? 借:应付职工薪酬 贷:原材料等 应交税费——应交增值税(进项税转出) 借:应付职工薪酬 贷:主营业务收入等 应交税费——应交增值税(销项税额)

营改增后,自产产品用于建造动产和不动产的财税处理【2017至2018最新会计实务】

本文极具参考价值,如若有用可以打赏购买全文!本WORD版下载后可直接修改营改增后,自产产品用于建造动产和不动产的财税处理【2017至2018最 新会计实务】 全面营改增后,自建不动产的财税处理发生了很大变化,需要企业财税人员特别关注。自产产品用于自建不动产,不需要视同销售,也不需要计提增值税销项税额。外购材料用于自建不动产,若不属于不得抵扣项目,准予从销项税额中抵扣,否则应作进项税额转出处理。 营改增倏忽一年,与之相关的法律、法规日臻完善。但是,营业税时期的计税思想仍潜伏在不少企业财税人员记忆中难以忘怀。在日常工作中,许多人仍在新旧法规中左右为难,不知所措,如自建不动产如何进行财税处理等问题,困扰着大家的思维。笔者结合案例,具体阐述此问题的正确理解。 自产产品用于自建不动产 不少财务人员提出,一般纳税人领取本企业产品建造动产和不动产的增值税处理一致吗?笔者认为,处理相同。 《增值税暂行条例实施细则》第四条第(四)项规定,将自产或者委托加工的货物用于非增值税应税项目要视同销售货物。但全面营改增后,“非应税项目”已经不复存在,建造动产和不动产的增值税处理一致,都属于用于增值税的应税项目,不需要再视同销售,不需要计提增值税销项税额。会计处理时,自产产品用于自建不动产和动产的处理均按照成本结转。 例1.彤升公司为增值税一般纳税人,2017年6月1日领用本企业自产产品建设一条生产线,成本价10万元,计税价格为公允价值12万元。另外,在建生产车间领用自产产品,成本价20万元,计税价格为公允价值24万元。 会计处理: 借:在建工程——生产线10 在建工程——生产车间20 贷:库存商品30

领用工程物资的会计分录是哪些

领用工程物资的会计分录是哪些 (1)领用自产产品在不同情况下的处理: A.在建工程(例如购建机器设备生产经营固定资产)领用自产产品,会计上按照成本结转,税法上不确认销项税额. 分录是: 借:在建工程 贷:库存商品 B.在建工程(例如购建办公楼等不动产)领用自产产品,会计上按照成本结转,税法上确认销项税额. 分录是: 借:在建工程 贷:库存商品 应交税费--应交增值税(销项税额) (2)领用生产用原材料在不同情况下的处理: A.在建工程(例如购建机器设备生产经营固定资产)领用原材料,会计上按照成本计入在建工程,进项税额不需要转出计入在建工程;分录是: 借:在建工程 贷:原材料 B.在建工程(例如购建办公楼等不动产)领用原材料,会计上按照成本计入在建工程,同时进项税额转出计入在建工程. 分录是: 借:在建工程 贷:原材料 应交税费--应交增值税(进项税额转出)

(3)工程物资在不同情况下的处理: A.在建工程(例如购建机器设备生产经营固定资产)购入工程物资,进项税额可以抵扣: 分录是: 借:工程物资 应交税费--应交增值税(进项税额) 贷:银行存款 领用时: 借:在建工程 贷:工程物资【不含税价格】 B.在建工程(例如购建办公楼等不动产)购入工程物资,进项税额不可以抵扣: 分录是: 借:工程物资【含税价格】 贷:银行存款 领用时: 借:在建工程 贷:工程物资【含税价格】 (4)领用外购商品 A.在建工程(例如购建机器设备生产经营固定资产)领用外购商品,会计上按照成本结转,税法上不做进项税额转出分录是: 借:在建工程 贷:库存商品 B.在建工程(例如购建办公楼等不动产)领用外购商品,会计上按照成本结转,税法上做进项税额转出.

企业自产自用产品的涉税会计处理技巧

企业自产自用产品的涉税会计处理技巧 企业将自己生产的产品用于在建工程、管理部门、非生产性机构、捐赠、集资、广告样品、职工奖励福利等方面,是一种内部结转关系,不存在销售行为,不符合销售成立的标志。企业不会由于将自己生产的产品用于在建工程等增加现金流量,也不会增加企业的营业利润。因此,会计上不作销售处理,而是按成本转账。 会计处理如下:自产自用的产品在移送使用时,应将该产品的成本按用途转入相关科目,借记“在建工程”等,贷记“库存商品”。《关于企业所得税几个具体问题的通知》中明确:企业将自己生产的产品用于在建工程、管理部门等方面时,应视同对外销售处理,并据以计算缴纳各种税费。对自产自用的产品视同销售征税而无销售额的按下列顺序确定其销售额:按纳税人当月同类货物的平均销售价格确定,按纳税人最近时期同类货物的平均销售价格确定,按组成计税价格确定。 企业将自产自用的产品用于上述用途应缴纳的增值税、消费税等,应按税收规定计算的应税金额,借记“在建工程”等,贷记“应交税费——应交增值税”、“应交税费——应交消费税”。按税收规定需要缴纳所得税的,还应将该项经济业务

视同销售应获得的利润计入应纳税所得额,据以缴纳所得税,借记“在建工程”等,贷记“应交税费——应交所得税”。 举例如下:某企业xx年2月8日,辅助生产车间为本企业一专项工程特制一台专用机床,经核实其实际生产成本为万元,企业账务处理为: 借:在建工程32000 贷:生产成本——辅助生产成本32000. 会计人员自查2月份账证资料发现,2月份生产成本中所耗外购材料等扣除项目金额占整个生产成本比例为65%,采购材料适用增值税税率为17%.企业将自产货物用于非应税项目,未视同销售,工程成本少计销项税额5984元[32000××17%].根据现行税法规定:企业将自己生产的产品用于在建工程等方面时,应视同对外销售处理,其产品的销售价格,应参照同期同类产品的市场销售价格或组成计税价格。在计算所得税时,应调增应纳税所得额元[32000×-32000-5984×].应补企业所得税额元。有关会计分录为: 借:在建工程5984 贷:应交税费——应交增值税5984 借:主营业务税金及附加 贷:应交税费——应交城建税 应交税费——应交教育费附加

【酒店行业】新员工物品领用清单.doc

新员工物品领用清单 姓名性别用工方式 部门 职位 职务 入职日 期请您亲自前往下列各部门办理领用手续。 人力资源部 内容经办人签字内容经办人签字□工作铭牌□住宿办理 □IC卡□图书光盘 资料 □员工手册□其他 管家部(服装中心) □制服经办人签字□其他经办人签字 财务部 内容经办人签字□其他经办人签字□电脑软硬件 设备 安全部 内容经办人签字内容经办人签字 □停车牌□更衣柜钥 匙 □其他 本人所在部门 内容经办人签字内容经办人签字 □培训资料 上述物品本人已领用。 领用人签字:日期:年月日 美文欣赏

1、走过春的田野,趟过夏的激流,来到秋天就是安静祥和的世界。秋天,虽没有玫瑰的芳香,却有秋菊的淡雅,没有繁花似锦,却有硕果累累。秋天,没有夏日的激情,却有浪漫的温情,没有春的奔放,却有收获的喜悦。清风落叶舞秋韵,枝头硕果醉秋容。秋天是甘美的酒,秋天是壮丽的诗,秋天是动人的歌。 2、人的一生就是一个储蓄的过程,在奋斗的时候储存了希望;在耕耘的时候储存了一粒种子;在旅行的时候储存了风景;在微笑的时候储存了快乐。聪明的人善于储蓄,在漫长而短暂的人生旅途中,学会储蓄每一个闪光的瞬间,然后用它们酿成一杯美好的回忆,在四季的变幻与交替之间,散发浓香,珍藏一生! 3、春天来了,我要把心灵放回萦绕柔肠的远方。让心灵长出北归大雁的翅膀,乘着吹动彩云的熏风,捧着湿润江南的霡霂,唱着荡漾晨舟的渔歌,沾着充盈夜窗的芬芳,回到久别的家乡。我翻开解冻的泥土,挖出埋藏在这里的梦,让她沐浴灿烂的阳光,期待她慢慢长出枝蔓,结下向往已久的真爱的果实。 4、好好享受生活吧,每个人都是幸福的。人生山一程,水一程,轻握一份懂得,将牵挂折叠,将幸福尽收,带着明媚,温暖前行,只要心是温润的,再遥远的路也会走的安然,回眸处,愿阳光时时明媚,愿生活处处晴好。 5、漂然月色,时光随风远逝,悄然又到雨季,花,依旧美;心,依旧静。月的柔情,夜懂;心的清澈,雨懂;你的深情,我懂。人生没有绝美,曾经习惯漂浮的你我,曾几何时,向往一种平实的安定,风雨共度,淡然在心,凡尘远路,彼此守护着心的旅程。沧桑不是自然,而是经历;幸福不是状态,而是感受。 6、疏疏篱落,酒意消,惆怅多。阑珊灯火,映照旧阁。红粉朱唇,腔板欲与谁歌?画脸粉色,凝眸着世间因果;未央歌舞,轮回着缘起缘落。舞袖舒广青衣薄,何似院落寂寞。风起,谁人轻叩我柴扉小门,执我之手,听我戏说? 7、经年,未染流殇漠漠清殇。流年为祭。琴瑟曲中倦红妆,霓裳舞中残娇靥。冗长红尘中,一曲浅吟轻诵描绘半世薄凉寂寞,清殇如水。寂寞琉璃,荒城繁心。流逝的痕迹深深印骨。如烟流年中,一抹曼妙娇羞舞尽半世清冷傲然,花祭唯美。邂逅的情劫,淡淡刻心。那些碎时光,用来祭奠流年,可好? 8、缘分不是擦肩而过,而是彼此拥抱。你踮起脚尖,彼此的心就会贴得更近。生活总不完美,总有辛酸的泪,总有失足的悔,总有幽深的怨,总有抱憾的恨。生活亦很完美,总让我们泪中带笑,悔中顿悟,怨中藏喜,恨中生爱。 9、海浪在沙滩上一层一层地漫涌上来,又一层一层地徐徐退去。我与你一起在海水中尽情的戏嬉,海浪翻滚,碧海蓝天,一同感受海的胸怀,一同去领略海的温情。这无边的海,就如同我们俩无尽的爱,重重的将我们包裹。 10、寂寞的严冬里,到处是单调的枯黄色。四处一片萧瑟,连往日明净的小河也失去了光彩,黯然无神地躲在冰面下恹恹欲睡。有母女俩,在散发着丝丝暖意

在建工程领用原材料或库存商品

在建工程领用原材料或库存商品的增值税如何处理? 本帖所述内容无法确认真实性,请自行判断 固定资产一章中课本中把增值税计入到固定资产采购成本中,而注会是把她记作了可抵扣的进项税额,还有是自建固定资产时,领用的原材料,课本把购买原材料的增值税做了进项税额转出,而注会完全没理会购买 原材料时的增值税。 10年注会教材100页: 建造固定资产领用工程物资、原材料或库存商品,应按其实际成本转入在建工程成本。 10年中级实务会计27页: 09年1月1日增值税转型改革后,企业构建(包括购进、接受捐赠、实物投资、自制、改扩建和安装)生产用固定资产发生的增值税进项税额可以从销项税额中抵扣。 东财版《中级财务会计》(09年6月第2版10年5月印刷)170页: 工程领用自制半成品和产成品,应视同销售,按售价计算销项税额,连同半成品和产成品的生产 成本一并计入工程成本。 10年注会教材97页购入需安装机器设备进项税额未计入成本,安装过程中耗用原材料未转出进 项税额。 10年注会教材190页例9—12自建办公楼领用原材料作了进项税额转出。 10年中级实务会计36页例3—5购进工程物资增值税未计入成本。 下面一段话是网上找的: 2009年1月1日以后的业务,新税法规定,原材料用于自行建造固定资产(为生产经营用动产),在购入固定资产(为生产经营用动产)安装时领用原材料的进项税额都不转出。如果领用自产产品用于自行建造固定资产(为生产经营用动产),不视同销售,计入在建工程的成本仅是产品的成本.7如果原材料、领用自产产品用于自行建造不动产,原材料的进项税要转出、产品则视同销售,销项税、进项税转出均要计入在建工程成本。

福利部门、在建工程领用自产产品

在建工程领用自产产品如何进行所得税处理 【案例】 某水泥厂将自产水泥用于办公楼在建工程,不含税售价10万元,成本价8万元。 会计处理规定:自营的在建工程领用工程物资、原材料或库存商品的,借记“在建工程”科目,贷记“工程物资”、“原材料”、“库存商品”等科目。涉及增值税的,还应进行相应的处理。 会计分录: 借:在建工 程 97 000 贷:库存商 品 80 000 应交税费-应交增值税(销项税额)17 000 税务处理: 增值税方面:《增值税暂行条例实施细则》第四条:单位或者个体工商户的下列行为,视同销售货物 (四)将自产或者委托加工的货物用于非增值税应税项目。 所得税方面:参照国税函[2008]828号规定: 一、企业发生下列情形的处置资产,除将资产转移至境外以外,由于资产所有权属在形式和实质上均不发生改变,可作为内部处置资产,不视同销售确认收入,相关资产的计税基础延续计算。 (一)将资产用于生产、制造、加工另一产品;(二)改变资产形状、结构或性能;(三)改变资产用途(如,自建商品房转为自用或经营);(四)将资产在总机构及其分支机构之间转移;(五)上述两种或两种以上情形的混合;(六)其他不改变资产所有权属的用途。 福利部门领用自产产品如何进行所得税处理

《企业会计准则第9号-职工薪酬》第六条:职工福利费为非货币性福利的,应当按照公允价值计量。 应用指南规定:企业向职工提供非货币性福利的,应当按照公允价值计量。如企业以自产的产品作为非货币性福利提供给职工的,应当按照该产品的公允价值和相关税费确定职工薪酬金额,并计人当期损益或相关资产成本。相关收人的确认、销售成本的结转以及相关税费的处理,与企业正常商品销售的会计处理相同。 【案例】 某手机生产企业将自产的手机作为国庆节福利发给职工,假设工发放100台,每台手机售价2000元,成本价1000元。 会计处理: 借:管理费用-职工福利费 234 000 贷:应付职工薪酬-非货币性福利 234 000 借:应付职工薪酬-非货币性福利 234 000 贷:主营业务收 入 200 000 应交税费-应交增值税(销项税额)34 000 借:主营业务成本 100 000 贷:库存商 品 100 000国税函[2008]828号:企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。 (一)用于市场推广或销售;(二)用于交际应酬;(三)用于职工奖励或福利;(四)用于股息分配;(五)用于对外捐赠;(六)其他改变资产所有权属的用途

工程物资自产商品外购材料用于固定资产建造的会计处理

工程物资自产商品外购材料用于固定资产建造的会计处理 【例133·单选题】某企业自建厂房一幢,购入为工程准备的各种物资50万元,支付的增值税额为8.5万元,全部用于工程建设。领用本企业生产的水泥一批,实际成本为8万元,税务部门确定的计税价格为l0万元,增值税税率17%;领用本单位外购原材料一批用于工程建设,原材料实际成本为1万元,应负担的增值税额为0.17万元;工程人员应计工资l0万元,支付工程发生的其他费用3万元。工程完工并达到预定可使用状态,则该厂房的实际造价为()万元。 A.82.67 B.80.67 C.82.37 D. 83.77 【答案】C 【解析】企业自行建造固定资产的成本为建造该项资产达到预定可使用状态前所发生的必要支出,厂房属于不动产,产生的增值税不得抵扣,要计入资产成本。厂房的实际造价=58.5+(8+10×17%)+(1+1×17%)+10+3=82.37 (万元)。 【思维物语】这道题由教材中的计算题改编而成的,我们平时在读教材时,要学习刘谦变魔术的技法,一道题可以变成另一种形式,其实所有的考题基本上都是这样转变而来的,只要你会变,就没有过不去的考试,就没有不拿高分的考试。 【延伸思维导题训练·多选题】下列项目中应计入该厂房的实际造价的有( )。 A.工程项目耗用的工程物资所涉及到的增值税8.5万元 B.领用本企业外购的材料所涉及到的增值税0.17万元 C.领用本企业生产的水泥所涉及到的增值税1.7万元 D.支付工程发生的其他费用3万元 【答案】ABCD 【解析】该企业应作如下会计处理: (1)购入工程物资时: 借:工程物资58.5 贷:银行存款58.5 会计事项 ①购入工程物资时用于建筑物等不动产 借:工程物资 贷:银行存款 注意:购入工程物资用于不动产时,增值税进项税不能抵扣,记入工程物资的成本。 ②用于机器设备等动产 借:工程物资 应交税费---应交增值税(进项税额)(可以抵扣的增值税进项税) 贷:银行存款 (2)工程领用工程物资时: 借:在建工程58.5 贷:工程物资58.5 (3)工程领用本企业生产的水泥,确定应计入在建工程的金额为:8+10×17%=9.7 (万元)。 借:在建工程9.7 贷:库存商品8 应交税费——应交增值税(销项税额) 1.7 会计事项在建工程领用本企业生产的商品 A 用于建筑物等不动产 借:在建工程(按商品成本+销项税额)

工程物资与在建工程的区别

工程物资与在建工程的区别 一、本科目核算企业为基建工程、更改工程和大修理工程准备的各种物资的实际成本,包括为工程准备的材料、尚未交付安装的需要安装设备的实际成本,以及预付大型设备款和基本建设期间根据项目概算购入为生产准备的工具及器具等的实际成本。企业购入不需要安装的设备,应当在“固定资产”科目核算,不在本科目核算。 二、本科目应当设置以下明细科目: 三、企业购入为工程准备的物资,应按实际成本和专用发票上注明的增值税额,借记本科目(专用材料、专用设备),贷记“银行存款”、“应付账款”、“应付票据”等科目。 企业为购置大型设备而预付款时,借记本科目(预付大型设备款),贷记“银行存款”科目;收到设备并补付设备价款时,按设备的实际成本,借记本科目(专用设备),按预付的价款,贷记本科目(预付大型设备款),按补付的价款,贷记“银行存款”等科目。 四、工程领用工程物资,借记“在建工程”科目,贷记本科目(专用材料等);工程完工后对领出的剩余工程物资应当办理退库手续,并作相反的会计分录。 工程完工,将为生产准备的工具及器具交付生产使用时,应按实际成本,借记“低值易耗品”科目,贷记本科目(为生产准备的工具及器具)。 五、工程完工后剩余的工程物资,如转作本企业存货的,按原材料的实际成本或计划成本,借记“原材料”科目,按可抵扣的增值税进项税额,借记“应交税金——应交增值税(进项税额)”科目,按转入存货的剩余工程物资的账面余额,贷记本科目;如工程完工后剩余的工程物资对外出售的,应先结转工程物资的进项税额,借记“应交税金——应交增值税(进项税额)”科目,贷记本科目,出售时,应确认收入并结转相应的成本。 六、盘盈、盘亏、报废、毁损的工程物资,减去保险公司。过失人赔偿部分,工程项目尚未完工的,计入或冲减所建工程项目的成本;工程已经完工的,计入营业外收支。 七、本科目期末借方余额,反映企业为工程购入但尚未领用的专用材料的实际成本、购入需要安装设备的实际成本,以及为生产准备但尚未交付的工具及器具的实际成本等。

外购固定资产领用自产产品安装账务处理

3、 甲公司为增值税一般纳税人,于2011年12月10日购入一台需要安装的生产设备,取得的增值税专用发票上注明的金额为100万元,增值税进项税额17万元,运杂费1万元,设备安装时,领用自产产品一批,其账面成本为5万元,公允价值(等于计税价格)为8万元,安装人员工资为10万元,设备操作人员培训费2万元,则安装完毕后该项固定资产的入账价值为()万元。 A.134. 36 B. 133. 85 C. 137. 36 D. 116 答疑:参考答疑: D 【解析】安装生产设备领用自产产品,不确认销项税额,设备操作人员培训费计入当期损益,因此生产设备的入账价值= 100+1 + 5 + 10 = 116 (万元)。 问:此问题中“领用自产产品一批,其账面成本为5万元,公允价值(等于计税价格)为8万元” 这个条件设置的含义是什么,解析中安装生产设备领用自产产品,不确认销项税额是什么意思? 1,。“领用自产产品一批,其账面成本为5万元,公允价值(等于计税价格)为8万元” 公允价值(计税价格)也就是市场价格,是售价,在题目中,这句话,是为了考察“安装机器设备,领用自产产品,是否应当应按视同销售处理,也就是说,这批被用掉的自产产品,如果被卖掉,将会产生销项税,那么这个销项税是不是要记到固定资产的成本里呢?” 2.安装生产设备领用自产产品,不确认销项税额 也就是说,可以当做视同销售,像产品被卖掉一样,但,因为机器设备的进项税是可以抵扣的。所以,也不确认销项税。 可以这样理解。 例如这台机器设备,用要掉8万元螺丝钉,向甲公司购买,买价是8万,那么可以确认8万X17%的增值税进项税额 然后甲公司卖了8万螺丝钉。确认8万X17%的增值税销项税额,加转了5万元螺丝钉的成本 碰巧,买卖螺丝钉的企业是同一家企业,所以,销项8X17%,进项8X17%,都没有确认的必要。全部过程,只是需要结转5万元成本就行。也就是解析说的(不确认销项税) 把分录写一下: 1.生产用机器设备进项税额可以抵扣(17不计入成本) 2.外购固定资产的成本包括买价、增值税(生产用机器设备可以抵扣)、进口关税等相关税 费以及为使固定资产达到预定可使用状态前所发生的可直接归属于该固定资产的其他

在建工程领用原材料或库存商品

在建工程领用原材料或库存商品 的增值税如何处理? 本帖所述内容无法确认真实性,请自行判断 固定资产一章中课本中把增值税计入到固定资产采购成本中,而注会是把她记作了可抵扣的进项税额,还有是自建固定资产时,领用的原材料,课本把购买原材料的增值税做了进项税额转出,而注会完全没理会购买原材料时的增值税。 10年注会教材100页: 建造固定资产领用工程物资、原材料或库存商品,应按其实际成本转入在建工程成本。 10年中级实务会计27页: 09年1月1日增值税转型改革后,企业构建(包括购进、接受捐赠、实物投资、自制、改扩建和安装)生产用固定资产发生的增值税进项税额可以从销项税额中抵扣。 东财版《中级财务会计》( 09年6月第2版 10年5月印刷)170页: 工程领用自制半成品和产成品,应视同销售,按售价计算销项税额,连同半成品和产成品的生产成本一并计入工程成本。 10年注会教材97页购入需安装机器设备进项税额未计入成本,安装过程中耗用原材料未转出进项税额。 10年注会教材190页例9—12自建办公楼领用原材料作了进项税额转出。 10年中级实务会计36页例3—5购进工程物资增值税未计入成本。

下面一段话是网上找的: 2009年1月1日以后的业务,新税法规定,原材料用于自行建造固定资产(为生产经营用动产),在购入固定资产(为生产经营用动产)安装时领用原材料的进项税额都不转出。如果 领用自产产品用于自行建造固定资产(为生产经营用动产),不视同销售,计入在建工程的成本仅是产品的成本.7如果原材料、领用自产产品用于自行建造不动产,原材料的进项税要转出、产品则视同销售,销项税、进项税转出均要计入在建工程成本。这样理解正确吗: 固定资产采购,如果是机器设备等(非厂房建筑物),进项税额可抵扣,如果是房屋建筑物等不动产,计入采购成本。自建固定资产(非厂房建筑物),买入的原材料涉及的增值税,不处理;自建固定资产(厂房建筑物),买入的原材料涉及的增值税应转 出。新规定就是自建工程设备领用的原材料不需要做进项税额转出,领用的产成品不视同销售,所以也不记销项税额。自建不动产还是不能抵扣进项税,用的原材料进项税还是要转出,领用自产产品视同销售。 我认为相关会计分录应如下,大家看看有什么问题没 1.购入原材料 借: 原材料 应交税费—应交增值税(进项税额) 贷: 银行存款等 用于机器设备 借:

在建工程的账务处理

在建工程的账务处理 一、本科目核算企业基建、更新改造等在建工程发生的支出。 在建工程发生减值的,可以单独设置“在建工程减值准备”科目,比照“固定资产减值准备”科目进行处理。 企业发生的油气勘探支出和油气开发支出,可以单独设置“油气勘探支出”、“油气开发支出”科目。 二、本科目可按“建筑工程”、“安装工程”、“在安装设备”、“待摊支出”以及单项工程等进行明细核算。 三、企业在建工程发生的管理费、征地费、可行性研究费、临时设施费、公证费、监理费及应负担的税费等,借记本科目,贷记“银行存款”等科目。 四、企业发包的在建工程,应按合理估计的发包工程进度和合同规定结算的进度款,借记本科目,贷记“银行存款”、“预付账款”等科目。将设备交付建造承包商建造安装时,借记本科目,贷记“工程物资”科目。 工程完成时,按合同规定补付的工程款,借记本科目,贷记“银行存款”科目。 五、企业自营在建工程的主要账务处理。 自营的在建工程领用工程物资、原材料或库存商品的,

借记本科目,贷记“工程物资”、“原材料”、“库存商品”等科目。采用计划成本核算的,应同时结转应分摊的成本差异。涉及增值税的,还应进行相应的处理。 在建工程应负担的职工薪酬,借记本科目,贷记“应付职工薪酬”科目。 辅助生产部门为工程提供的水、电、设备安装、修理、运输等劳务,借记本科目,贷记“生产成本——辅助生产成本”等科目。 在建工程发生的借款费用满足借款费用资本化条件的,借记本科目,贷记“长期借款”、“应付利息”等科目。 在建工程进行负荷联合试车发生的费用,借记本科目,贷记“银行存款”、“原材料”等科目;试车形成的产品或副产品对外销售或转为库存商品的,借记“银行存款”、“库存商品”等科目,贷记本科目。 在建工程达到预定可使用状态时,应计算分配待摊支出,借记本科目,贷记本科目;结转在建工程成本,借记“固定资产”等科目,贷记本科目。 在建工程完工已领出的剩余物资应办理退库手续,借记“工程物资”科目,贷记本科目。 建设期间发生的工程物资盘亏、报废及毁损净损失,借记本科目,贷记“工程物资”科目;盘盈的工程物资或处置净收益做相反的会计分录。

自建生产用动产固定资产领用自产产品涉税会计处理的探讨

龙源期刊网 https://www.360docs.net/doc/462057788.html, 自建生产用动产固定资产领用自产产品涉税会计处理的探讨 作者:张海燕龙会典 来源:《商情》2011年第08期 [摘要] 2009年1月1日,我国全面实行增值税转型改革,由生产型增值税转为消费型增值税,对固定资产取得及处置等环节的会计核算带来了很大变化。本文主要对消费型增值税下自建生产用动产固定资产领用自产产品涉税问题进行探讨,以期有助于消费型增值税实行后企业自建生产用动产固定资产税务处理的规范化核算。 [关键词]消费型增值税自建生产用动产固定资产涉税会计处理 2009年1月1日,我国全面实行增值税转型改革,由生产型增值税转为消费型增值税。本文主要对消费型增值税下自建生产用动产固定资产领用自产产品的涉税问题进行分析,以期有助于消费型增值税实行后企业自建生产用动产固定资产涉税会计处理的规范化核算。 消费型增值税下,一般纳税人取得固定资产支付的增值税可以确认为进项税额进行抵扣,具体准予抵扣项目为:(1)购进(包括接受捐赠和实物投资)固定资产;(2)用于自制(含改扩建、安装)固定资产的购进货物或应税劳务;(3)通过融资租赁方式取得的固定资产,凡出租方按照《国家税务总局关于融资租赁业务征收流转税问题的通知》(国税函[2000]514 号)的规定缴纳增值税的;(4)为固定资产支付的运输费用。允许抵扣的固定资产进项税额,是指纳税人2009年1月1日以后(含1月1日)实际发生,并取得2009年1月1日以后开具的增值税扣税凭证上注明的或者依据增值税扣税凭证计算的增值税税额。 生产用动产固定资产的含义:使用期限超过12个月的机器、机械、运输工具、与生产经营相关的设备、工具模具等,房屋及建筑物不纳入抵扣范围。同时不包括:①固定资产用于非应税项目和免税项目;②将固定资产专用于集体福利、个人消费;③非正常损失的购进固定资产(非正常损失:是指因管理不善造成被盗、丢失、霉烂变质的损失);④非正常损失的在建固定资产所耗用的购进货物或应税劳务;⑤固定资产为应征消费税的小汽车、摩托车、游艇; ⑥从小规模纳税人处取得固定资产以及其他无法取得增值税专用发票的情况。消费型增值税下对取得固定资产所含税金予以扣除的业务只针对一般纳税人,小规模纳税人取得固定资产支付的增值税依然计入资产价值。 2009年1月1日增值税转型之后,国家允许企业将购买固定资产的进项税额全额抵扣。全额抵扣法下,企业不需另设增值税明细科目,在原有的“应交税费—应交增值税”的“进项税额”、“销项税额”、“进项税额转出”等专栏里就可以核算固定资产涉税业务。